房價持續攀高,不少年輕族群買不起房,興起合資購屋的念頭,但若沒有白紙黑字寫下彼此的權利義務,最後有可能因糾紛撕破臉,甚至造成龐大的財務損失!

撰文:師慧君

小趙和女友美美明年即將完婚,兩人看好一間新房,打算各出250 萬元作為自備款。美美的母親擔心她吃虧,私下提議房子登記為美美的名字,但小趙的父母也擔心八字還沒真的一撇,萬一婚事生變,房子變成美美獨有,叮嚀小趙得一人登記一半。

「我媽說,登記老婆名字很正常,像我姊夫買房也是登記我姊的名字。」美美率先表態。「喔⋯⋯這樣啊!」小趙心裡迴盪著父母交代的話,但因為害怕美美生氣,遲遲不敢說出來。小趙想問,難道沒有兩全其美,讓爸媽和女友都滿意的辦法嗎?

不少夫妻、情侶或兄弟姊妹合資買房,會抱持著信任對方的態度,不好意思把彼此的權利義務搬到檯面上來講,又或是根本不了解法律相關問題,不知道應該要保護自己的權益,最後發生糾紛時,往往因為沒有任何防範措施,只能自認倒楣。

對此,永慶房產集團契約部資深經理陳俊宏表示,若撇開稅負、貸款等問題,合資買房時,所有出資者皆登記為所有權人,最不容易引起爭議。這是因為台灣的不動產採「登記生效制」,也就是說,「房子登記成誰的就是誰的」,即使其他人有出資,若沒有簽立任何合資契約,在法律上都會被視為「贈與」。

舉例來說,若前述案例小趙與美美合資買房,但只登記美美的名字,小趙所支付的頭期款就會變成贈與給美美的買房資金,小趙不僅不能擁有房屋所有權,還得再額外付出贈與稅(每人每年贈與額220 萬元以內免稅)。萬一兩人婚事告吹,出售房屋後,美美想將資金返還給小趙,又會再碰到一次贈與稅的問題。

若是夫妻,雖然互相贈與免稅,但不動產所有權人可自行處分房產,不須經過另一方同意,因此仍有相當的風險。

共同登記不利節稅 貸款成數僅5∼7成

不過,陳俊宏也指出,站在節稅和節省貸款利息的角度,共同登記不見得是最有利的。

首先在節稅方面,土地增值稅的自用住宅優惠稅率,有「一生一次」的規定,也就是符合自用住宅條件時,每人一生限用一次優惠稅率,如果採共同登記,申報土地增值稅時就會同時用掉所有人的「一生一次」資格,往後若再購置房產及出售,雖然仍可適用「一生一屋」規定,但條件是本人、配偶、未成年子女名下皆無其他房產,如此一來,出售第2 間以上房屋,將再也沒機會使用土增稅優惠稅率。

其次,房屋稅認定的自住用住宅,限定本人、配偶、未成年子女名下合計最多3 戶,超過時就須以非自住稅率課稅,若合資者本身已持有3戶自住房屋,又採共同登記,稅負就有可能大幅增加。

至於貸款方面,為了降低放貸風險,銀行僅接受一人擔任借款人,而且針對登記為共有的房地產,除非持有人為夫妻,否則通常會視為非自住的投資案件,傾向不承作貸款,或是給予較差的貸款條件。

陳俊宏解釋,按照台灣民情,兄弟姊妹或朋友一起買房居住的機率偏低,會合資買房大多是為了投資,而投資案件轉手率高,銀行可賺取的利息較少,因此會給予較低的成數和較高的利率。現行一般貸款戶可貸成數約7 ∼ 9 成,利率最低為1.31%,而投資件通常僅能貸到5 ∼ 7 成,利率也會比一般件多出1% ∼ 2%。

如果是即將結婚的情侶,貸款時也不能適用自住身分嗎?陳俊宏表示,由於並未正式登記結婚,對銀行來說認定較難,若想爭取較好的貸款條件,銀行通常會要求在合約上加註但書,並約定第一階段(婚前)採用較高利率,第二階段(婚後)可採較低利率。

合資自保有5招 辦理契約公證可免爭議

那麼,僅由一人作為登記名義人時,其他合資者該如何保障自己的權益呢?陳俊宏建議,可採取以下幾個做法。

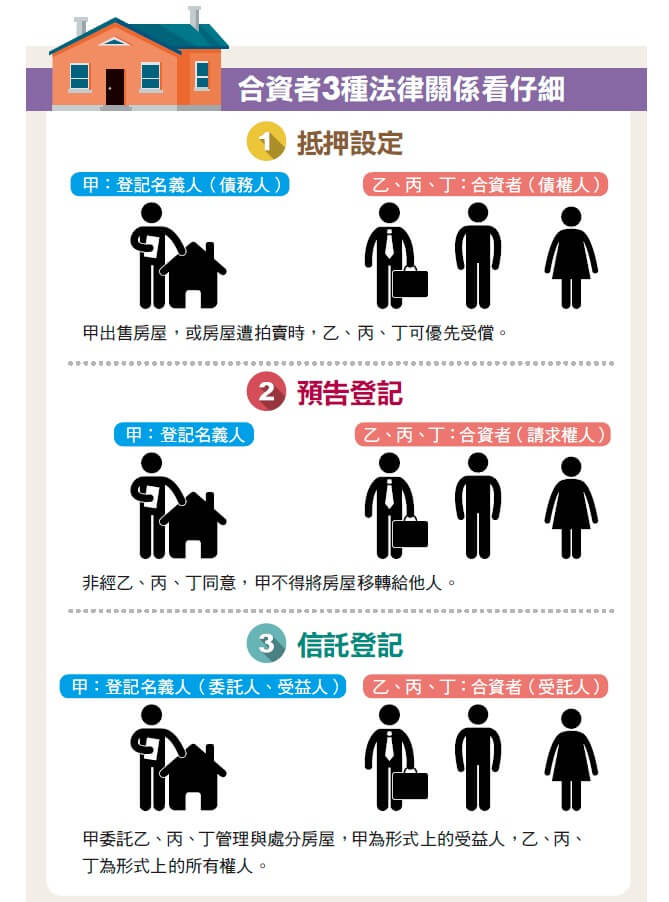

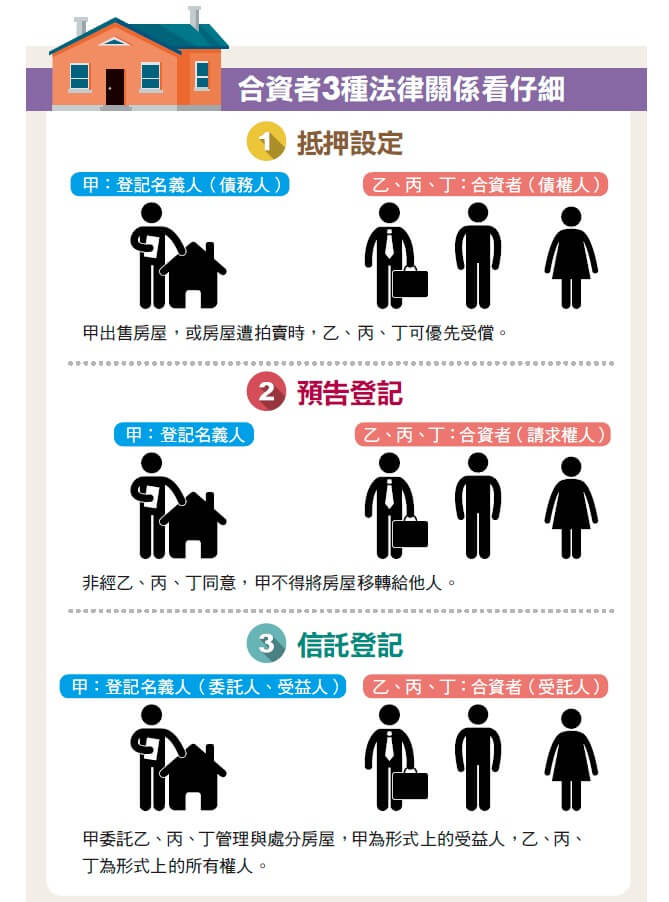

➊ 抵押設定

也就是由登記名義人將房屋作為擔保品,設定抵押權給其他出資者,若有貸款時,銀行為第一順位債權人,其餘出資者為第二順位債權人,如此一來,當登記名義人私自售屋時,其餘出資者均有受償的權利,因此建議一定要辦理,不過此舉仍無法阻止登記名義人賣屋,還須搭配預告登記或信託登記。

➋ 預告登記

簡單來說,就是約定房屋僅能移轉給預告登記中的請求權人,房屋的登記名義人無法私自售屋、抵押貸款,或是將房子贈與給別人,屬於「限制登記」的一種,可用來防止登記名義人偷偷移轉房產,不過預告登記不能對抗查封、假扣押、假處分,因此近來已較少人選擇辦理預告登記。➌ 信託登記也就是由登記名義人(委託人)將房產委託給受託人,由受託人代為管理和處分,原則上委託人仍為受益人,而受託人則是形式上的所有權人,可達到互相牽制的效果。辦理信託登記後,萬一委託人在外有債務,房子就不會遭到查封或假扣押、假處分,因此建議以信託登記取代預告登記。

➍ 簽立合資購屋契約

除了上述3 種做法,建議一定要簽立合資契約,載明出資比例、稅費分攤方式、持有期間如何管理與收益、轉售時獲利如何分配與交付⋯⋯等,避免口說無憑,彼此交付資金時,也可以此證明為合資關係,並非贈與。

➎ 保留金流證明

交付資金時建議匯款,以保留金流證明,唯須注意若超過贈與稅免稅額,有可能遭國稅局追稅,屆時須以合資契約舉證並非贈與。

最後要提醒,萬一房屋的登記名義人身故,房屋會變為遺產,屆時其餘合資者就須以合資契約和金流證明來主張擁有房屋實際所有權,因此契約最好經過公證,同時應詳列帳目,以免權益無法釐清。

閱讀完整內容

本文摘錄自

0再親也得明算帳 合資買房用5招自保

Money錢

2020/第158期

相關