真有這麼好?附保證保單教戰守則

今年「附保證保單」崛起,吸引不少屆退族或退休族的目光。不過,近來金管會已表態將進一步規範此類商品,而這種保單也並非人人適合。

撰文‧張舒婷

▲附保證保單瞄準的是40到45歲以上、有一定財力的族群。攝影·吳東岳

今年保險業「七一新制」已上路,其中一項重大變革是調高死亡保障門檻,也就是說,民眾若想透過保單來存錢,就必須要買更高的死亡保障,於是透過買保險來累積財富的效果相對變差了,投資型保單首當其衝,這也讓「附保證保單」(GMxB)乘勢而起。

什麼是附保證保單?附保證其實仍屬於投資型年金險的一種,標榜高於銀行定存的報酬率。不同的是,傳統投資型保單的保戶必須承擔「投資部位損失」的風險,附保證保單則提供下檔支撐,發揮「保本」或「保息」效果。

講得更直接一點, 附保證就是保險公司幫保單「掛保證」,確保保戶能拿到約定保證的金額。這類保單多由保險公司委託投信公司代操,也就是所謂的「類全委」模式;一言以蔽之,就是「類全委保單附加另一項保證給付的機制」。

在二○○八年金融海嘯前,國內附保證保單也一度大行其道,但金融海嘯爆發後,全球市場波動劇烈,利率降到新低,導致業者的避險成本激增,發行這類保單的意願也明顯降溫。

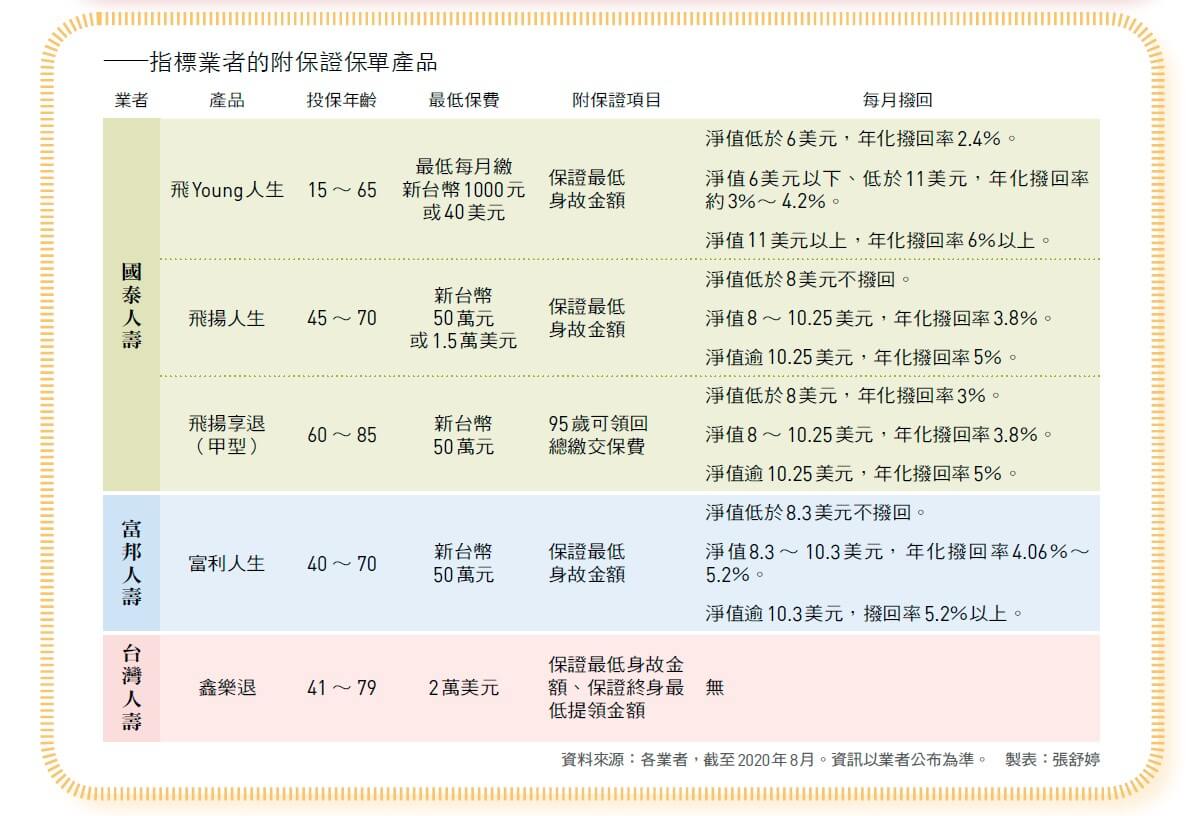

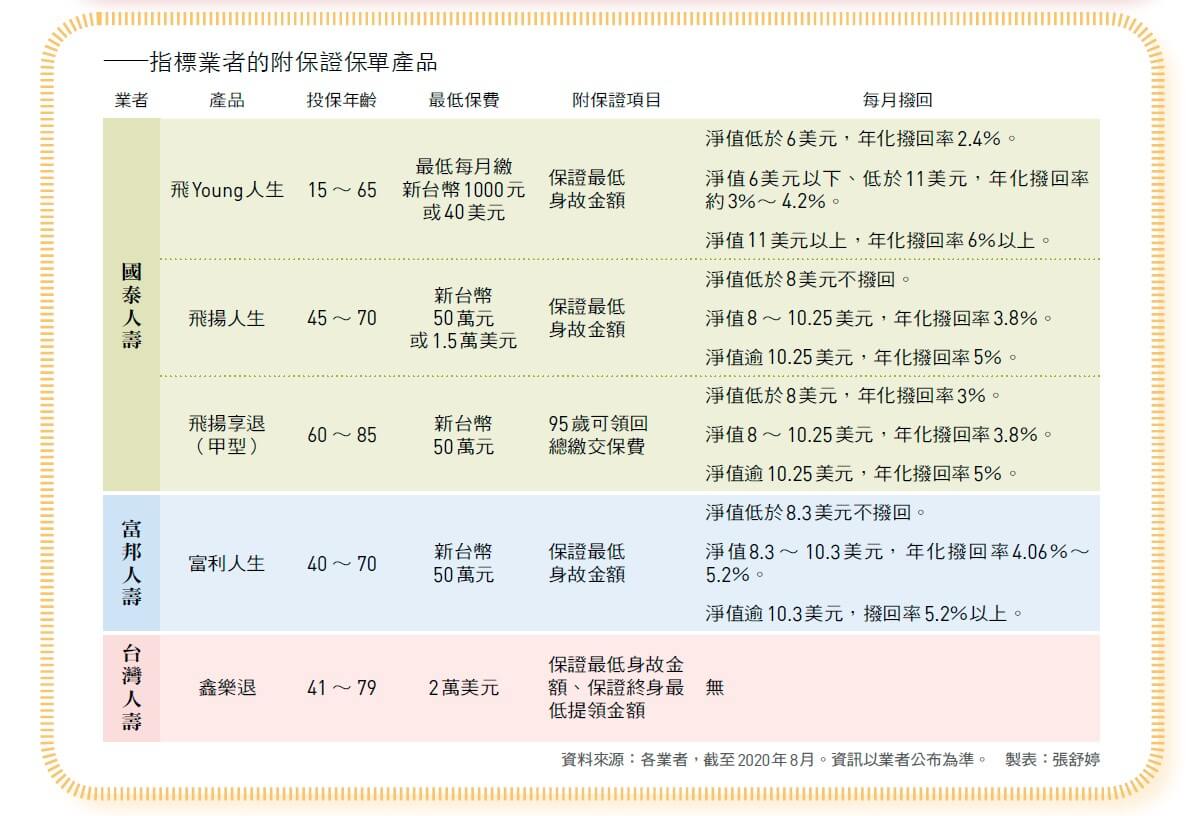

直到一六年二月,金管會修訂法條,放寬了保險業從事衍生性金融商品的規範,附保證保單因此得以捲土重來,保險業者陸續推出相關商品,其中,國泰人壽的產品規畫被認為相對積極完整,在附保證保單的市占率也近七成。

分五種類型 保證最低身故給付是基本

目前國內市面上有五種附保證保單類型,包括「保證最低身故給付」(GMDB)、「保證最低年金給付」(GMIB)、「保證最低提領金額╱提領總額」(GMWB)、「保證最低累積給付」(GMAB)、「保證終身最低提領金額」(GLWB)。

產品看似複雜,其實不管是哪一種,都不脫「保證給付保戶一筆錢」的精神,差別在於給付時間是保單到期時或特定期間內,以及是「一次性給付」或「分期給付固定收益」。

現在市面上最常見的是「保證最低身故給付」,算是附保證保單的基本配備,保戶若在投保期間身故,視當時的保單帳戶價值或保證金額孰高,再全數領回較高者的身故理賠金。隨著國人偏好度提高,附保證保單有愈來愈多「GMxB」不同的組合變化,多半是在「保證最低身故給付」再加上其他一到兩項給付項目。

在台灣,附保證保單現在仍屬於剛起步的階段,官方也尚未統計出正式的銷售數據,但在「活著可以領月退俸,身故後可以財富傳承」的訴求下,附保證保單被視為進可攻、退可守的資產配置工具,銷量確實迅速成長。

今年第一季季,國泰人壽投資型保單FYP(新契約保費)超過一九七億元,其中附保證保單就貢獻逾五十億元, 不但整體占比首度突破二五%,而且相當於國壽去年一整年附保證型保單的銷量,由此不難感受這類商品的市場熱度。

雖然附保證保單崛起,但並非人人都適合。聯众保經副總經理楊振州指出,最好同時符合兩種條件再考慮這種產品,一是有錢有閒,手上抱著一筆不急著花用的現金;二是屆退或退休族群。講得更簡單一點,就是想保住老本、渴望有足夠金錢來支應退休生活所需的熟齡族群。

保險公司承擔過高風險 金管會將修訂附保證範圍

雖說附保證保單正紅,不過金管會官員指出,近來審查壽險業者送審的保單時,發現附保證範圍持續擴大,「GMDB相對單純, 但像是GMWB、GMAB、GLWB這些產品,風險取決於客戶本身的投資行為,商品等於是將原本屬於保戶應自行負責的投資風險,再度由保險公司來承擔,這和之前保險業銷售太多高利保單一樣。」

金管會也強調,台灣保險業會計制度之後要接軌IFRS17,「 這樣賣, 恐怕會有問題。」所以金管會正在修訂附保證的範圍,「在綜合各方意見後,會盡快對外公布。」

由金管會的擔憂不難體會,保戶不該見到「保證」兩個字,就認定能百分之百保證。舉例來說,分期撥回現金的附保證保單,每個月的年化撥回率(編按:撥回配息的年化比率。)泰半在三.五%到五%之間, 但絕大多數都有「淨值跌到一定價格之下,可能不配息」的但書。

另外要注意的是,因為附保證保單的避險成本更高,因此不僅保費較高,也會額外收管理費、經理費,而且至少要綁約兩到三年,若中途解約,需要再付保費的三%到五%解約費,將這些費用通通扣掉後,保戶很難獲利出場;若是購買外幣計價的保單,還要留意匯兌損失的風險。

閱讀完整內容

本文摘錄自

報酬率高於定存 活著領月退、身故傳承財富

今周刊

2020/第1239期

相關