怎麼評估買房還是租房?

案例

我今年40歲,是一名公立國小老師,為了要照顧媽媽,目前一起在學校附近租房子。我的年收入為107萬元,除了生活費之外,就只有房租是較大筆的支出,每月結餘都放銀行定存或活存。

因為擔心我和媽媽年紀大租屋不便,加上最近房價跌了不少,打算買房,但我不確定能否負擔,加上年金改革對我的退休金也會有影響,讓我很猶豫是否繼續租房就好。我想知道如何評估租房還是買房好,年金改革會影響買房和退休嗎? (讀者 Jessica)

買下屬於自己的家,是許多人在生涯規畫時都會設定的理財目標。只是,很多人都會有的困惑是,如何評估自己是否有買房的能力?

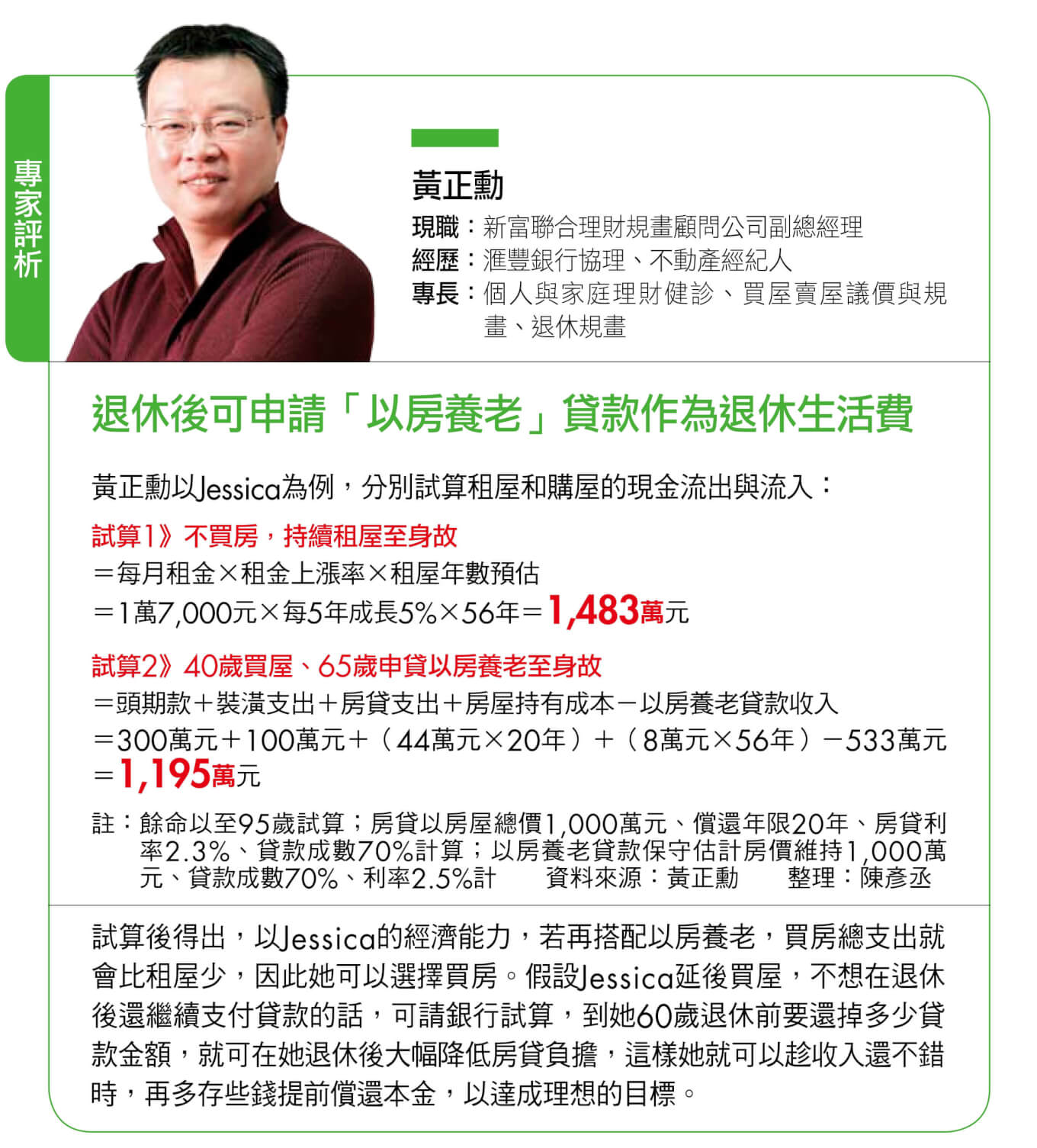

新富聯合理財規畫顧問公司副總經理、國際認證理財規畫顧問(CFP)黃正勳表示,由於現代人從結婚、生子,到買房的年齡階段愈來愈延後,因而擠壓到可準備退休金的時間,再加上長壽的緣故,退休後的生活多半有較大的經濟壓力。

對於像Jessica這樣的公教人員,過去因政府給付的退休年金條件較佳,若退休後還有房貸,仍可支應。目前的年金改革草案一旦通過,對他們最大的2個影響是,請領退休金的年紀恐延後,以及未來可請領的退休年金會減少。因此,公教人員須重新檢視自己或家庭的財務狀況,才能精確評估該繼續租屋還是買房。

建議1》計入持有成本再比較買房與租屋支出

針對評估買房和退休規畫,黃正勳給予以下2項建議:當擔心購屋是否會影響到退休計畫時,首先應計算租屋或購屋的費用,若購屋的支出可以負擔,就不用擔心會排擠到退休生活費用的準備;反之,當購屋支出過高時,繼續租屋就會是較合適的選擇。

在估算租屋費用時,要考量未來租金可能會逐年調漲,以及能否持續找到合適租屋處等變數,可透過提高租屋準備金來因應。

而在計算買房支出時,多數人會想到的支出項目是頭期款、預售屋的工程款、裝潢費用,以及每月房貸,但是常漏算了水電費、管理費,以及持有房屋須繳的地價稅、房屋稅等。尤其是近年來,地價稅不斷調漲,像台北市在2016年的公告地價平均調幅達30%以上,如果沒有預先編列預算,恐會使繳稅當月的現金流非常吃緊。

在買了房也退休後,萬一準備的退休金不足時, 可選擇「以房養老」(詳見名詞解釋)貸款,支應生活所需的費用。但要提醒的是,銀行基本上會要求用於「以房養老」的房產須償清房貸,且當此項貸款的申請人一旦身故,若沒有繼承人或是繼承人選擇拋棄繼承,則該房產就會由銀行收回處理。

建議2》透過保險規畫退休醫療照護費用

以醫療費用來說, 包括門診、住院、手術等費用,除了全民健保的第1層保障,可針對自己特別擔心的疾病來投保,如家族中有癌症病史,可投保一次給付型的癌症險,建議保額至少50萬至100萬元。

至於照護的費用,可透過長期照護險、殘扶險等提供保障。而保額多寡應視聘請本國、外籍看護或送至照護機構而定。

以外籍看護來說,每月支出約為2萬2,000元以上,1年至少需26萬4,000元,國人平均需要的長照期間約為7年,等於要準備超過184萬元,若選擇本國看護,費用還會比外籍看護高出2.5至3倍。

單身族若沒有家人的照顧資源,可考慮年紀更大之後,入住安養中心或養生村。而需準備的費用有入住時要繳納的保證金,目前安養中心多在5萬∼10萬元之間,養生村則高達500萬∼1,000萬元(這筆保證金通常可在退租後全額無息領回),入住後每月須支付照顧管理費與膳食費,以安養中心的雙人房為例,每月約3萬∼4萬元不等,而養生村會依照房型與人數而定,每月多在2萬∼4萬元之間。

最後,除了替自己預先準備醫療與照護費用之外,也可以為家中長輩規畫,但他們通常因年紀大、體況較差,得繳納高額保費,甚至無法投保,因此也可以預先替他們提列一個醫療帳戶,存進他們需要的醫療與照護費用。