存股族、房貸族 2018聰明節稅攻略

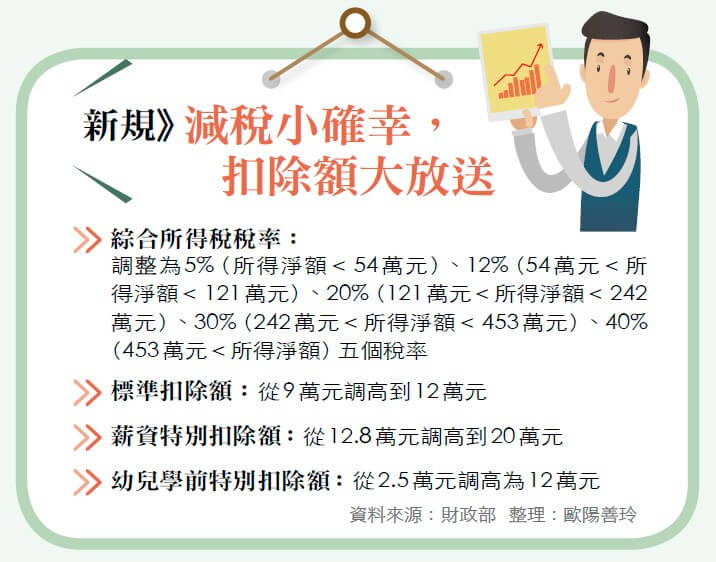

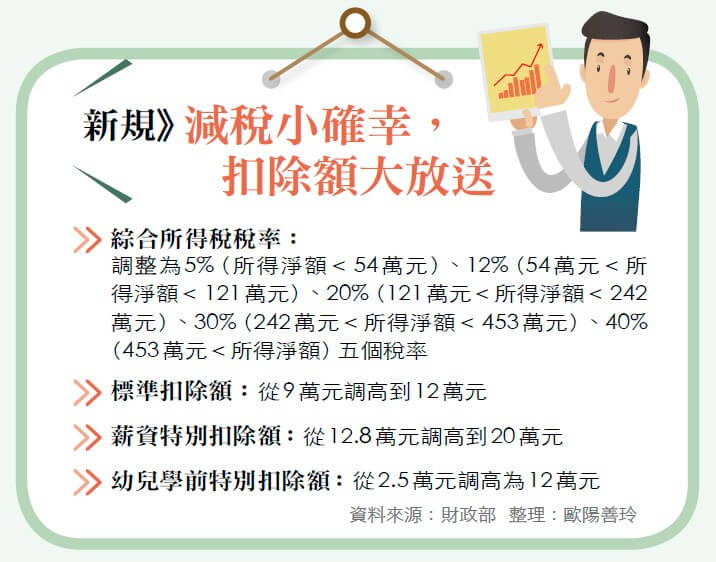

五月報稅季即將登場,今年除了標準扣除額、薪資特別扣除額調整幅度較大外,股利所得部分也有重大變動。對存股族來說,如何股息、稅金兩頭賺,是報稅前必須搞懂的重點。另外,房貸族及售屋族最常踩到的報稅地雷,也要看仔細、避免出錯。

▲報稅季即將展開,小資族除了可享扣除額調高優惠外,還可透過存股節稅。

從大戶到小資族 這樣理財更有利

股利所得新制上路 股息、稅金雙賺有眉角

對朝九晚五的上班族來說,要早日實現財富自由,擺脫日復一日、不停轉的「倉鼠命運」,最直接有效的方式,就是增加被動收入。靠穩定的股息、債息、租金收入養老,更是許多人退休後賴以為生的理財工具。其中,股利收益進入門檻相對低,常是上班族啟動退休規畫的首選。

六年八班的阿杜,在一家貿易公司擔任行政職,月薪四萬八千元,工作穩定,還育有三子。收入不算高,但能在台北成家立業,還肩負起五口之家經濟重擔,他頗自豪地說,多虧自己有一套存股計畫,因此就算年薪沒有百萬,他也能創造百萬收入。

像阿杜一樣的存股族,今年五月報稅將會特別有感,因為股利稅制又有新變革,對小資族或小家庭來說,如何透過存股,既賺到股息、又省下稅金,將影響日後存股大計。最明顯的例子,是過去投資人喜歡挑「可扣抵稅額高」的傳產股當作存股標的,在新制「股利稅率一律平等」下,投資人可重新檢視、調整持股方向。

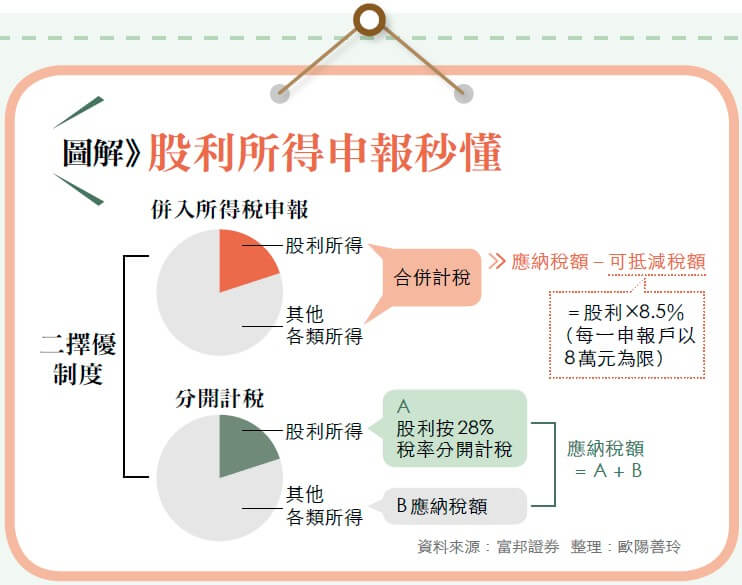

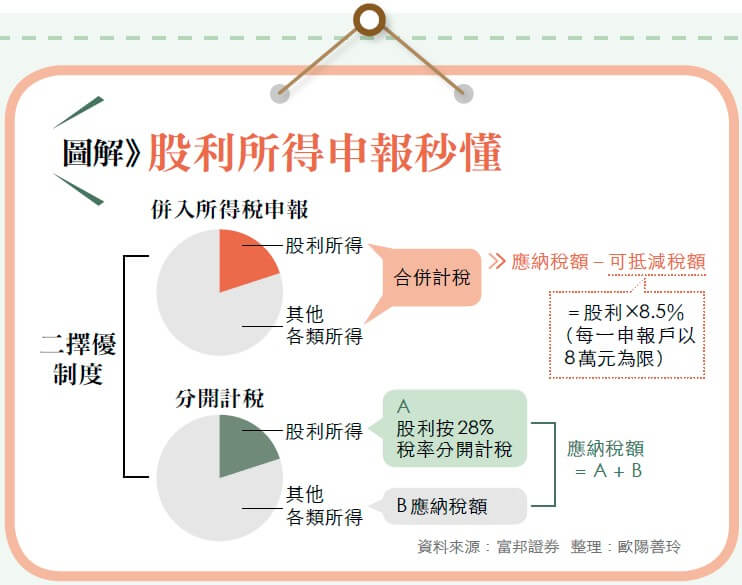

富邦證券專家團隊協理陳秋蘭指出,過去股利稅制從「兩稅合一」(公司稅及個人稅),到「可扣抵稅額減半」,今年股利所得報稅新規定上路,原本只有「合併計稅」一種申報方式,現在增加了「單一稅率,分開計稅」,投資人可擇優計算。

「過去除權息前,投資人會特別留意哪些公司的稅額扣抵比率較高,這樣可抵的稅才多,對投資更有利。但新制上路後,市場上就不會再依稅額扣抵比率挑存股標的,因為不論電子、傳產或金融股,可扣抵的稅率都相同。」陳秋蘭比喻,股利新制就像是端走了一盤肉,卻上了另一道菜,讓股東在「合併計稅」與「單一稅率、分開計稅」兩種方式中,多了選擇權。

存股大戶 分開計稅、合併申報較有利

先看「合併計稅」部分,最大好處, 在與薪資等其他所得合併計算後, 可減除免稅額、扣除額; 換言之,不是全部股利所得都會被課稅。另外,由於所得稅採用累進稅率制,金額達到某一定標準,就會適用不同稅率,因此每人都可享有一部分的低稅率。

再看股利所得如何抵稅。陳秋蘭指出,若選擇「合併計稅」,那麼將股利所得乘以八.五%即可算出可抵減稅額,每一申報戶上限八萬元。若將數字回推,等於股息在九十四.一萬元內,都可享有八.五%的可抵減稅額;一旦超過這個數字,可抵減稅額就已頂到八萬元扣除上限;也就是,超過的所得是無法帶來更多的可抵減稅額,無法透過抵減而少繳稅。

進一步試算, 每年要領到九十四萬元的股息,以殖利率四%估計,存股金額為二三五○萬元;以殖利率五%估算,存股金額則是一八八○萬元;若殖利率再高、達六%,那麼股票部位只要在一五六七萬元內,都可享有八.五%的扣抵稅率。

資誠聯合會計師事務所稅務法律服務營運長許祺昌表示,目前坊間對於「九十四萬」這個數字有些誤解,最大錯誤,是將九十四萬一刀切,若股利所得超過這個數字,就選擇「分開計稅」,否則就適用「合併計稅」,忽略了就算股利所得超過九十四萬元,稅率級距仍可能低於二八%,也就是「分開計稅」所使用的稅率。

再來, 所得稅率適用三○ %的存股族,可先釐清加計股利所得後,稅率級距是否會往上跳至四○%,若不會,則採用「合併計稅」還是相對優惠;「因為股利所得在九十四萬元之內,都可享有抵稅權,若直接以分開計稅、二八%申報,與適用稅率級距三○%差距不大,就不是最好的選擇。」許祺昌指出。

儘管合併計稅好處不少, 但最致命的,還是投資人若有其他所得、且金額不小,加上股利所得後,稅率級距會往上跳,等於領到的股息會被課到較高的稅率,因此投資人在擬定存股計畫時,必須精打細算一下。若是存股大戶,每年股息收入動輒上百萬、甚至千萬元,毫無疑問地就應選擇「分開計稅,合併申報」更有利。

若採用「分開計稅」,股利所得部分就會直接乘上二八%計算稅額,再與其他各類所得計算,得到應納稅額後合併報繳。這樣一來,就能將股利所得最高稅率壓在二八%,不必擔心加入股利後,稅率級距會往上跳到三○%或四○%。

同樣的道理,股利分開計稅後就無法享有可抵減稅額八.五%,且股利所得不能扣除免稅額、扣除額,等於是將拿到手的全部股息,直接乘上二八%來申報繳稅。

「另外,大股東選擇單一稅率二八%分開計稅時,由於股利所得並未納入綜合所得總額計算式中,對於部分設有上限的公益捐贈項目(例如捐贈基金會上限為所得總額的二○%),將導致超過上限的捐款無法列舉,這點也可留意。」許祺昌補充。

單身小資存股 幫自己加月薪兼節稅

在釐清兩種申報方式優劣後,投資人就能輕易「選邊站」,挑對自己有利的方案申報,甚至進一步執行、調整存股策略。陳秋蘭舉例,七年級單身小資女,假設月薪四萬元,加計年終獎金,年收入為五十六萬元。若沒有存股,在扣掉免稅額、一般扣除額、薪資特別扣除額後,所得淨額適用稅率五%,可簡單算出應繳稅額為七千六百元。但若小資女有存股,會出現什麼變化呢?

假設小資女存股部位有三百萬元,以殖利率四%計算,每年股息收入為十二萬元,等於每月幫自己加薪一萬元,這樣全年所得就會變成六十八萬元。若將股利「合併計稅」,扣掉免稅額、扣除額後,稅率級距仍在五%,計算出應納稅額後,又可再抵減股利的八.五%,等於扣掉一○二○○元,最後只要繳三千四百元,比不存股少繳超過一半以上的稅,節稅效果明顯。

但要是「拚命存股」,對小資女來說,還可以賺到稅金。進一步試算,在其他條件不變下,將存股部位放大到八百萬元,以殖利率四%計算,每年股息收入達三十二萬元,也就是每月幫自己加薪約二.六萬元,此時全年所得就是八十八萬元,而扣掉免稅額、扣除額後, 所得稅率級距仍在五%,應納稅額為二.三六萬元。再抵減股利所得的八.五%,最後不但不用繳稅,還能退稅三千六百元。

發現這個訣竅了嗎?如果所得稅率級距在五%,利用存股理財,不但加薪不求人,還可倒賺三.五%的稅金。從另一角度來看,小資族只要將所得淨額控制在五十四萬元之內,稅率級距就可維持在五%,如此存股策略就要追求極大化,股息領愈多,可抵減應納稅額就會愈高,節稅效果便愈好。

所得稅率級距三○%內 適用合併計稅仍較好

若是小家庭,夫妻兩人都有投資台股、參與除權息,也可利用這個概念,賺股息兼節稅。但要注意,由於夫妻申報稅額計算公式相對複雜,包括夫妻所得合併計稅合併申報;一方薪資所得分開計稅,合併申報;及一方所得分開計稅,合併申報。想要透過存股節稅,就要檢視任一合併或分開的計算式下,適用的稅率級距都在五%;也就是加計股利所得後,所得淨額在五十四萬元之內。

「逼近但不超過這個數字,能發揮的節稅效益最大。等於股利課稅五%,卻送上八.五%的抵稅權。」陳秋蘭說,若超過五十四萬元,稅率級距跳上十二%,表示股利的最高稅率為十二%,但因為有可抵減稅額八.五%, 可想成所繳的所得稅十二%中,有八.五%是由政府幫忙負擔,自己只要繳納三.五%的稅率,其實也仍具吸引力。

總的來說,若所得稅率級距在三○%以下(含),在確保加計股利所得後,稅率級距不會跳級下,應適用「合併計稅」較有利,可享八.五%的抵減稅額;至於夫妻部分,若一方薪資或所得分開計稅,合併申報,二人的股利所得未必都會被課到三○%的稅率,「單純從家戶總所得數字」或「一人稅率」來判斷股利應採分開或合併計稅,其實都未必精準,申報前最好都要動手試算。

最後, 安永會計師事務所稅務服務部會計師林志翔提醒,這幾年有些公司發行特別股,其股息也算是股利所得,投資人若長期持有特別股,報稅方式也一樣、採二擇優申報。另外,還有一些海外回來掛牌的KY股(過去稱F股),因為是外國公司來台掛牌,獲配股利部分,屬於海外所得,而非國內公司的股利,不適用國內股利報稅規定,更沒有可抵減稅額八.五%的優惠。

閱讀完整內容

本文摘錄自

主界正從平的、快的走向深的、通靈的

今周刊

2019/第1164期

相關