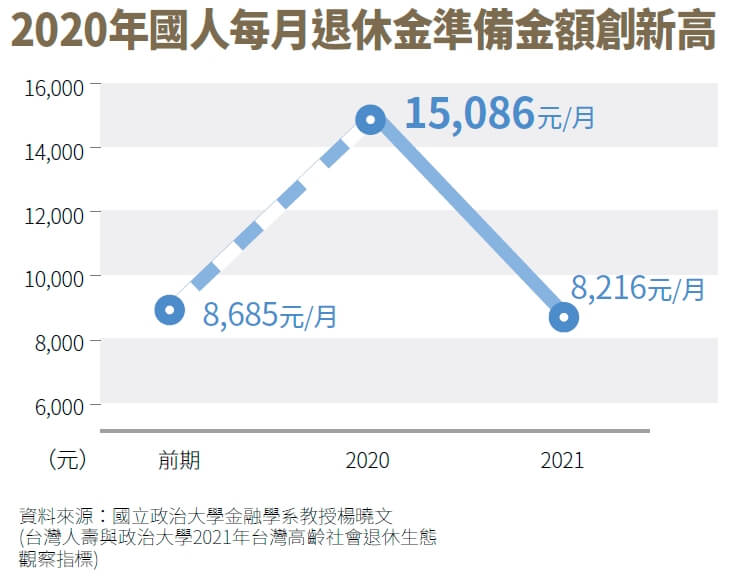

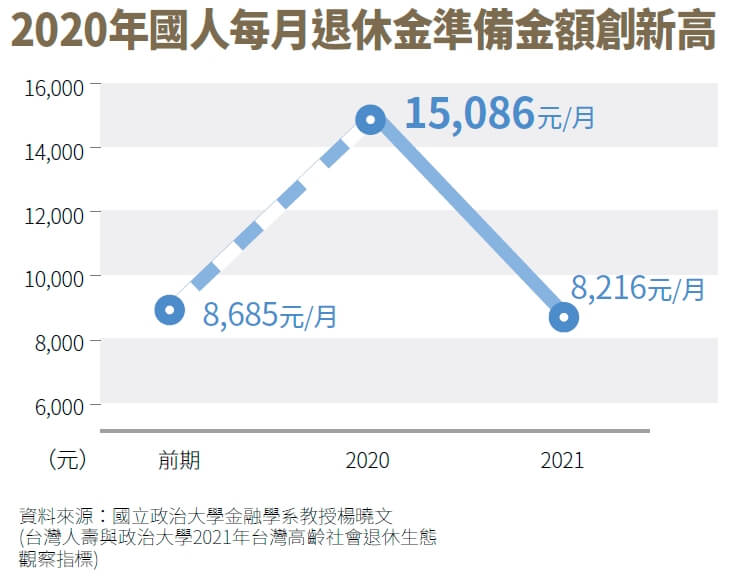

隨著國人樂活意識提高與投資理財時間提早,提前退休也成為許多人的目標,但要存多少退休金才夠?根據台灣人壽與政治大學在去(2021) 年共同發布的「台灣高齡社會退休生態觀察指標」數據顯示,國人每月可準備退休金在2020 年來到15,086 元,但在去年卻降到8,216 元,這現象可能與疫情有關。

從近2 年的退休金準備情況可見,多數國人想準備退休金但準備金額不足,以及綜合國外財經媒體報導,部分民眾直到退休後更發現一些財務狀況侵蝕退休金,影響了退休生活品質。

因此,本刊列出民眾準備退休金經常忽略的6件事,說明忽略後對退休金準備的影響是什麼?

忽略➊ 沒有規劃每月生活費預算

退休前,多數人會根據每月固定收入來規劃支出預算,只要做好收支管理就不容易發生入不敷出的情況。只是,支出規劃中並未包含每月應準備的退休金額,這是因為許多人不知道該準備多少退休金,因此沒有事先規劃退休後每月生活費的預算。

退休後每月的生活費應包含:伙食費、房貸( 但建議在退休前就把房貸繳清)、房租、交通費( 汽機車油費)、休閒娛樂費等預算,建議未退休的人能以此推估退休後每年的支出預算,就能算出個人退休金缺口,而不會只是紙上談兵,自己胡亂猜測退休金額。

忽略➋ 老年醫療費用準備不足

根據內政部公布的2020年簡易生命表統計,台灣人平均壽命為81.3 歲,其中男性78.1 歲、女性84.7 歲,都創下歷年新高,預計在2025年邁入「超高齡社會」。

隨著平均壽命增加,若沒有及早準備退休後的老年醫療費用,屆時可能會成為個人與家庭的財務負擔。因此,除了準備老年醫療費,也應在退休前備足醫療險、意外險、重大傷病險等保險,才能轉嫁相關的財務風險。

忽略➌ 只依靠社會保險退休金

為保障勞工的退休生活,政府提供「勞工保險老年給付」、「國民年金保險老年年金」與新制「勞工退休金」3 種保障。根據最新的勞保基金精算報告,勞保基金破產年限延後2 年到2028 年,未退休勞工雖然繳納了勞保費,未來卻可能無法領到勞保年金,或者是面臨年金打折的問題。

因此,退休金來源可以直接將勞保年金忽略,以新制勞工退休金與個人投資理財為主,個人投資理財尤其重要。若民眾退休後想經常外出遊山玩水、進行美食之旅,甚至是開創事業等,於退休之前越早開始運用其他投資工具越好,初期先以追求資本利得為主,接近退休的前10 年則聚焦打造被動收入,就有機會如期實現計劃。

忽略➍ 捐款占比過高

許多人認為,在經濟許可的情況下,捐款做公益能回饋社會,也是實踐自我實現的需求,根據台灣公益責信協會的調查顯示,2020 年國人捐款人數比例約5 成,每月平均捐款金額約1,000 元,年捐超過1,062 億元。

有些人會設定每月自動轉帳捐款,若忽略檢視支出,萬一捐款單位發生異常,這些愛心款項將一去不復返。而且捐款占退休後支出比重過高,也會影響日常生活品質,建議捐款後記帳,並定期檢視捐款單位公布的捐款訊息,才能讓款項用得其所。

忽略➎ 寵物花費超出預期

國人飼養的毛小孩(狗與貓等寵物)數量已快超過新生兒人數。根據統計,以寵物的平均10 年壽命計算,總計一生不含醫療費的日常生活費用至少須60 萬元,一旦需要醫療支出,由於寵物沒有健保,自費項目的支出將相當可觀。對於未退休的飼主而言,準備個人退休金時也應納入寵物花費,避免年邁寵物的醫療支出侵蝕主人退休金,造成過重的甜蜜負荷。

忽略➏ 通膨影響購買力下降

針對上述各項支出來計算每月退休生活費時,須考慮通膨造成貨幣貶值,購買力因此下降的問題。這是為何銀行定存不適合用來存退休金的原因,民眾必須藉由其他投資工具來獲得較高報酬,減少通膨對退休金的衝擊。

若民眾已經將這6 件事列入準備退休金時的考量因素,接著就是了解如何估算所需的退休金、缺口與準備方式,建議篇將以一名退休老師的親身經驗,提供讀者做退休準備的參考。

閱讀完整內容

本文摘錄自

忽略這6件事 別想樂活退休

Money錢

2022/3月 第174期

相關