電子下游代工大哥們依舊扮演主攻部隊,惟短線乖離過大,慎防拉回;矽智財雙雄創意及世芯KY再創新高,人氣不減,低基期的ABF、封測以及台積電積極擴展CoWoS設備相關股、工業電腦等,具有輪動機會;生技股開始補漲,大型權值及金控股今年漲幅相對偏低,有利低檔支撐或補彈。

文/方亞申

美國聯準會十二日公布褐皮書調查顯示,過去幾周經濟活動微幅增加,預料未來數月仍將持續緩慢成長。褐皮書並證實,美國通膨壓力已逐漸減緩;此外,美國七月紐約州製造業調查指數由六月的六.六,向下滑落五.五點至一.一,較市場預期負三.五還更佳。加上先前公布的消費者及生產者物價指數同步下降,顯示通膨受控制。而美國財政部長葉倫十七日表示,儘管中國經濟成長放緩可能會波及其他經濟體,但美國經濟正走在降低通膨的良好路徑上,同時就業市場依然強勁。

一般預期聯準會於七月二十五、二十六日召開會議,將持續升息一碼至五.二五至五.五%。以近期美元重挫跌破一百走勢,市場似乎預期此將是聯準會最後一次升息,所以股市表現相當不錯。

標普成分企業季報恐年減

近期更受注意的是企業公布財報,近周金融股打頭陣,一如預期拜利率升高帶動利息收入所賜,摩根大通、富國銀行上季的獲利勁增,只有花旗集團上季較遜色。在指標股部分,由特斯拉、網飛、ASML、IBM於十九日打頭陣,七月底至八月初則有谷歌、微軟、臉書、亞馬遜、蘋果、AMD等接力登場。雖根據FactSet數據,標普成分企業的獲利料將年減約七%,為二○二○年第二季以來最慘的財報季,但股價幾乎是反應利多較多,較少反映利空。

美股技術面都相當強,尤其領漲的特斯拉、輝達、蘋果,以及谷歌、微軟、臉書走勢都算是強勁,只是本益比已拉高超過四五倍,後續走勢成為關鍵。今年美國電子股幾乎都是靠這些大型股,其他標普中小型其實PE未達二○倍,不算高。而利率拉升有助銀行股獲利增加,加上近期國際油價漲升至七五美元上下,能源股第二季獲利不佳,第三季卻有不錯開始。短線那指及費半指數都再創今年新高,標普表現亦佳,只要維持在十日線之上就屬強勢。道瓊緩步趨堅,支撐提高至三萬四千點。上半年漲最多達四五%的費半,短線均線集結在三六五○點上下,必須力守。

歐洲股市大多在季線上下震盪,歐元升值對歐股較有利;亞洲日韓股市小幅拉回持續整理;中國第二季國內生產毛額(GDP) 按年增長六.三%,低於市場預期,按季僅升○.八%,各機構又紛紛開始調降今年GDP,深滬股市小跌。全球最強姿態還是美股,換句話只要美股未見大跌破月線前,都屬超級強勢,有助拉抬台股。

量滾量、融資增確有過熱味道

台股上周漲勢火爆,周漲六一九點,本周再度創新高,近一周外資因為美元弱勢而加碼台股。不過原先最強的AI相關股包括廣達(2382)、緯創(3231)、緯穎(6669),短線漲多拉回;繼之而起的英業達(2356)、神達(3706)、和碩(4938)乃至低價的仁寶集團的仁寶(2324)、康舒(6282)出大量震盪。但短線熱度極高,大盤融資快速增加至二一二七億元,若從低點一五一一億元算起,累計增加超過四成,也高過指數上漲的三八%,十八日成交量高達四八八四億元,是二一年八月以來最大量,當時指數也在一萬七千點上下,也就是說一萬七千點之上,很容易出現四千五百億元以上大量,量滾量的確有過熱味道,且當沖橫行,一不小心很容易失控,加上漲多股開始上下震盪,短線避免追高。

美國臉書、特斯拉、蘋果等依舊高姿態,隨時都可能再創新高,輝達超強再創新高,只要美股未連續下跌,台股低檔也會有支撐,但是要堤防量滾量最後可能拉回煞不住車失控,果如此就容易出現大量長黑。所以未來量能變化相當重要,強勢股若拉回十%左右而量縮,則有機會再彈升。美國強勢股還是與AI、電動車、蘋果有關,台灣是全球AI伺服器最大供應基地,約占七成;晶片則幾乎通吃,連韓國都在吃味。輝達及超微都跑到台灣要先進製程產能,這股趨勢尚未改變。而生產晶片要角就是台積電(2330),今年以來對於所需的先進封裝積極擴廠因應,相對於通訊晶片受手機需求放緩或衰退,AI晶片的確是提升台積電先進製程稼動率最佳補藥。但是營收占比畢竟不是太大,所以市場對於二十日法說會,大多認為將下修資本支出以及全年營收。不過畢竟第三季開始有蘋果晶片將出貨,PC/NB及手機庫存歷經三季以上去化,逐漸轉為健康,現在等的就是需求出籠,隨著時間消化,預計明年總是會出現3C產品換機潮,加上汽車電子的興起,可以說第二季應該是台積電此波循環的業績谷底,以此來看未來兩年,中線逢低將是尋找買點。

短線上不管台積電法說會好或不好,先進製程封裝訂單供不應求,將加速台積電對這方面供應鏈的建置,先前台積電總裁魏哲家表示,去年起,CoWoS需求幾乎是雙倍成長,明年需求持續強勁。隨Google TPU、輝達GPU及超微MI300全數導入生成式AI,台積電AI GPU訂單大量湧入,帶動CoWoS擴產需求。

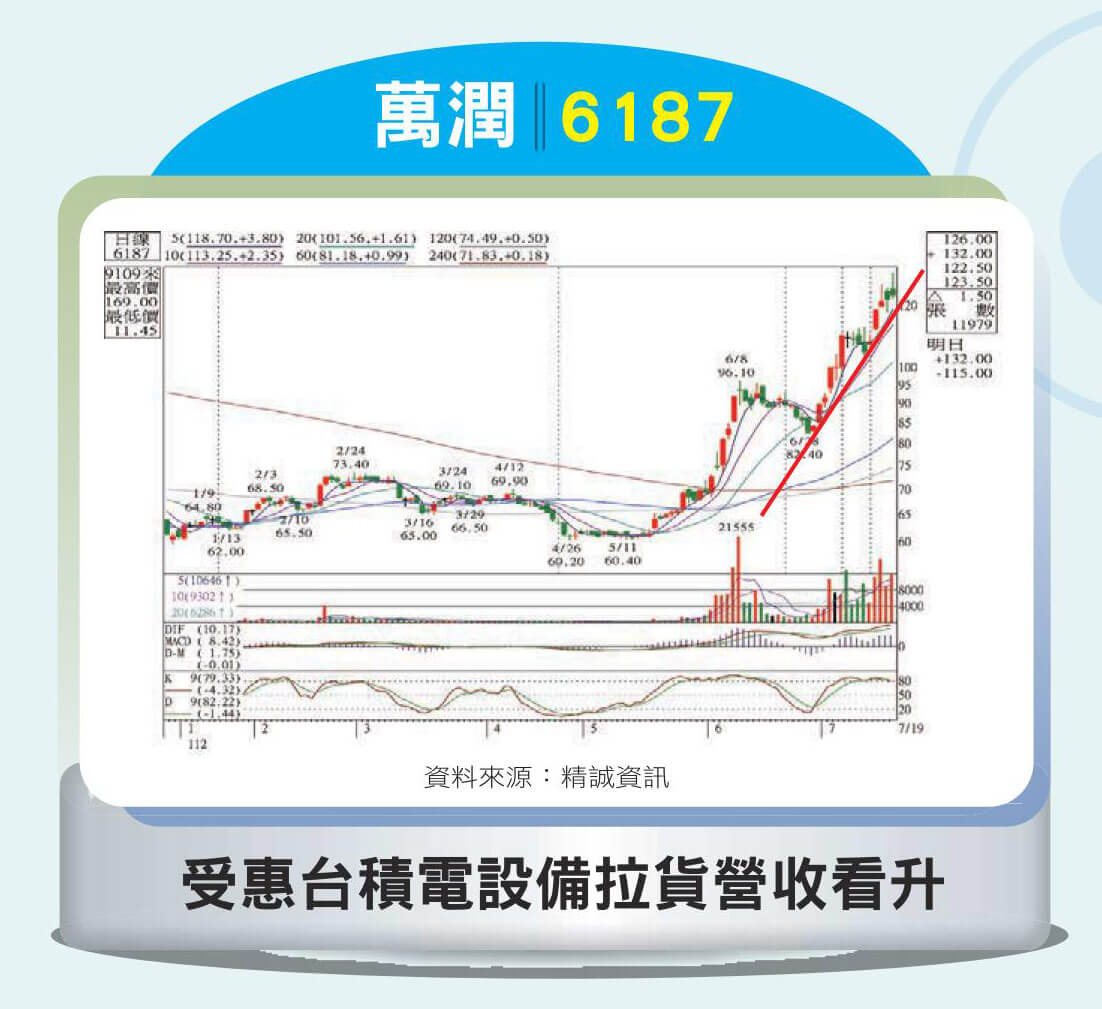

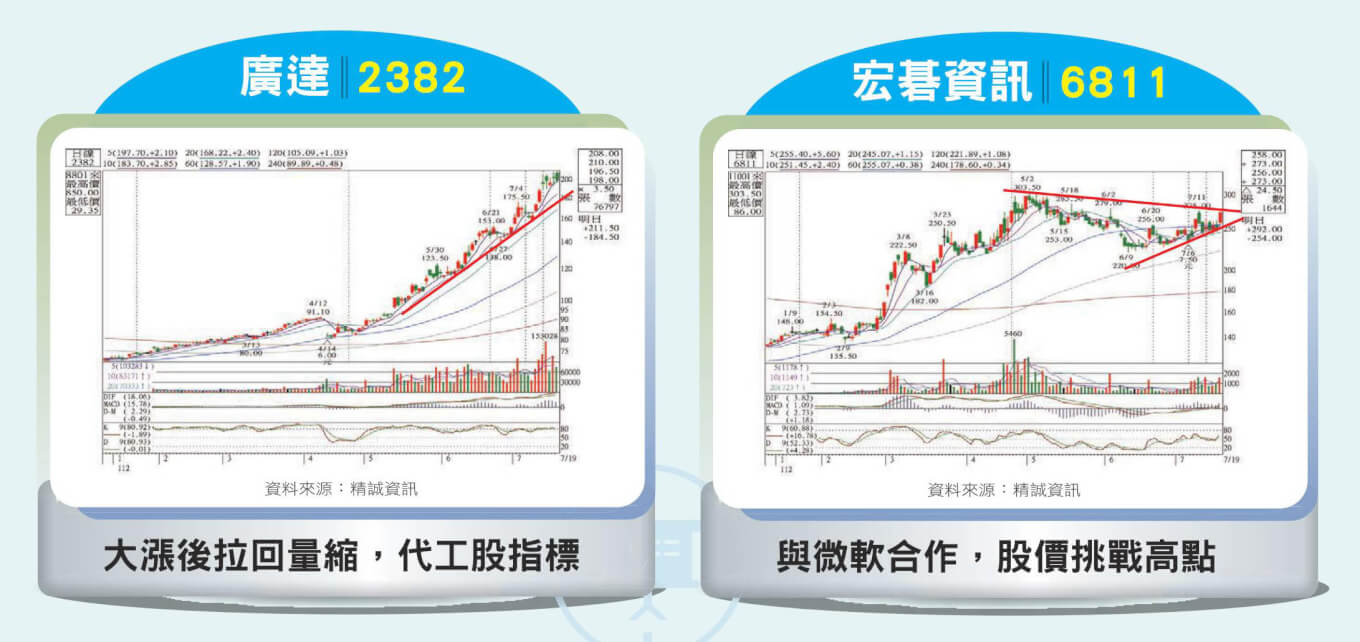

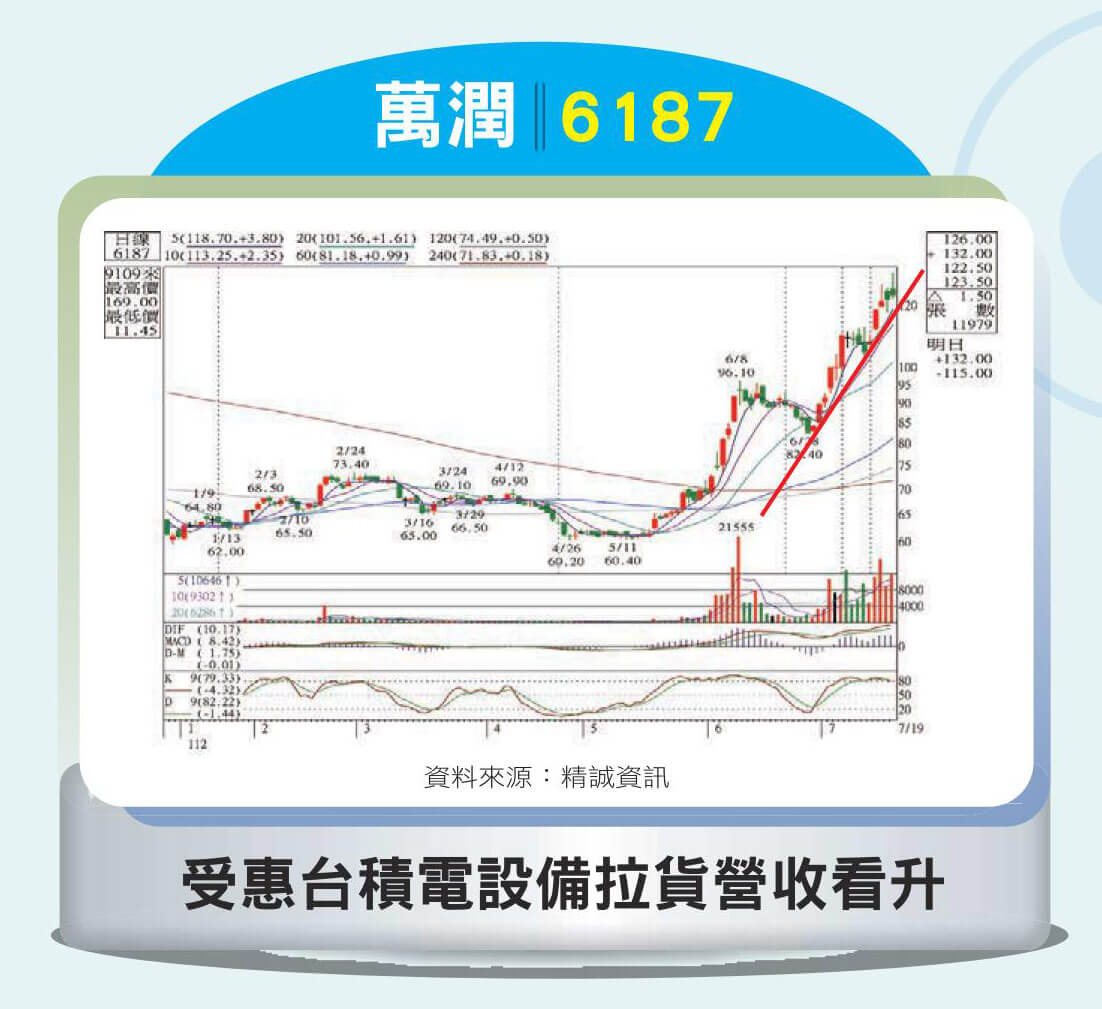

外資預期,台積電CoWoS年化產能將從二二年底七至八萬片晶圓,增至二三年底十四至十五萬片晶圓,隨產能持續擴充,預估二四年底將挑戰二十萬片產能。最大受惠濕製程設備主要有弘塑(3131)和辛耘(3583),其中以辛耘市占率較高;另外萬潤(6187)、蔚華科(3055)等也將受惠。各家供應鏈的營收比重來看,大約落在三成以內。已填息的京元電(2449)及精材(3374)也是雨露均霑。

京元電主要客戶群涵蓋聯發科(2454)、輝達、高通、賽靈思等晶片大廠。聯發科雖受累中國手機銷售不佳業績衰退,但是由名列前幾大客戶的輝達遞補,京元電業績維持一定水準,預估全年EPS約在四.五元上下,拉回六○元以下可注意。AI晶片多採取台積電五奈米家族生產,而中砂(1560)強調三奈米具備良好良率且供不應求,市場預期除蘋果外,包括高通、聯發科等眾多大廠都將接力導入N3E製程,有望激發耗材需求。中砂手握再生晶圓、鑽石碟相關訂單,且在三奈米市占率高,有望受惠。法人預估上半年EPS約二.七元,下半年有機會挑戰三.五至四元,全年預估五.五至六元,PE不算高。

AI相關股短線最大疑慮就是乖離太大,例如英業達、神達、光寶科(2301)、緯穎等,股價與年線乖離都超過一倍,而中砂年線在一二二元,與股價乖離不到二五%,是可攻可守對象。

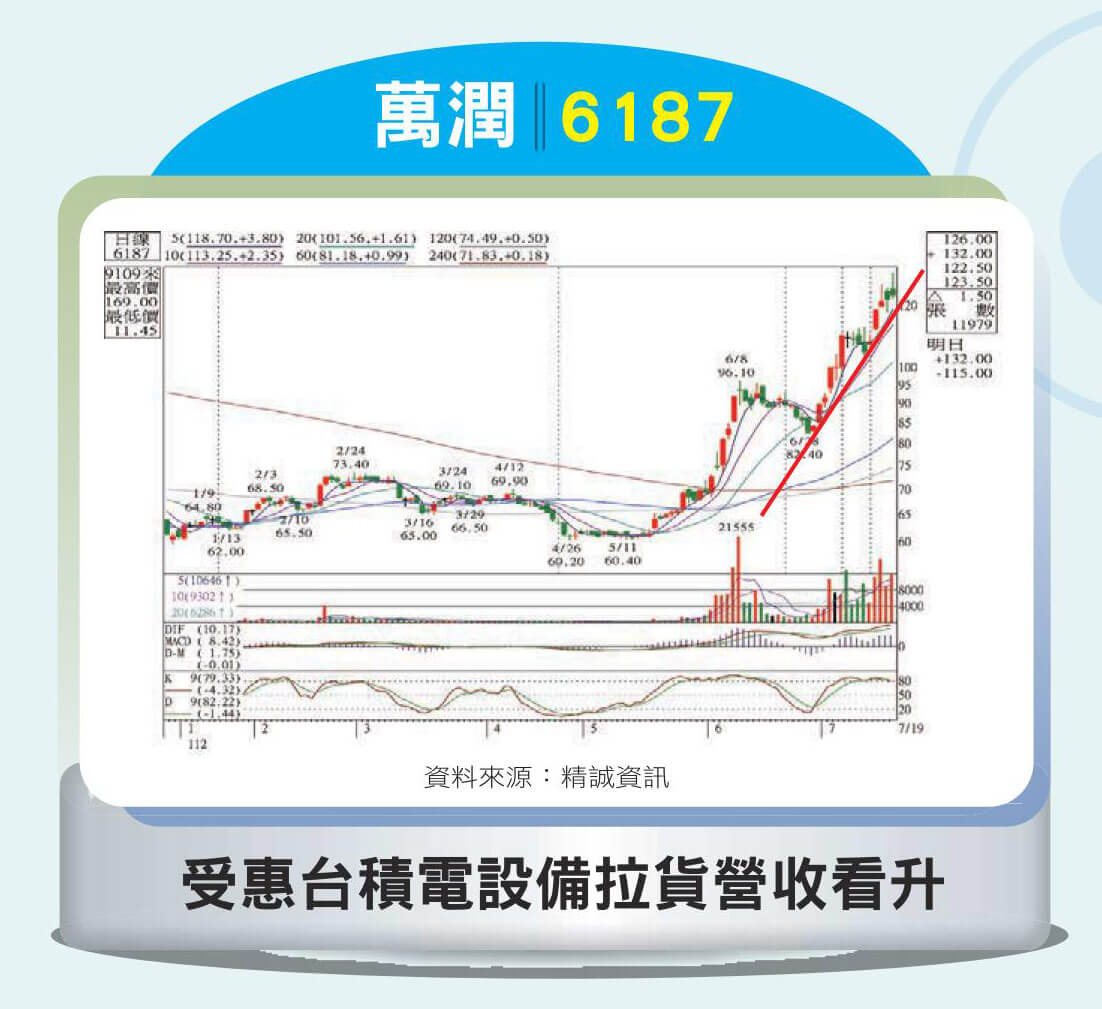

宏碁集團股近期表現相當強,而旗下資訊整合的宏碁資訊(6811),六月營收創歷史新高,第二季營收二二.六九億元,季增二五.三%,年增十.四%,以第一季EPS二.八八元來看,上半年每股就有機會賺約六元。該公司是全台首家具備「微軟Azure Expert MSP」雲端服務專家最高認證,亦即雲端、AI、數位應用及資安等六大領域,均可提供專業的服務,企業上雲是下半年業績成長重要動能之一。第二季營收創歷史新高,以此推估,全年每股有機會賺超過十三元,股價或有再向新高價挑戰機會。

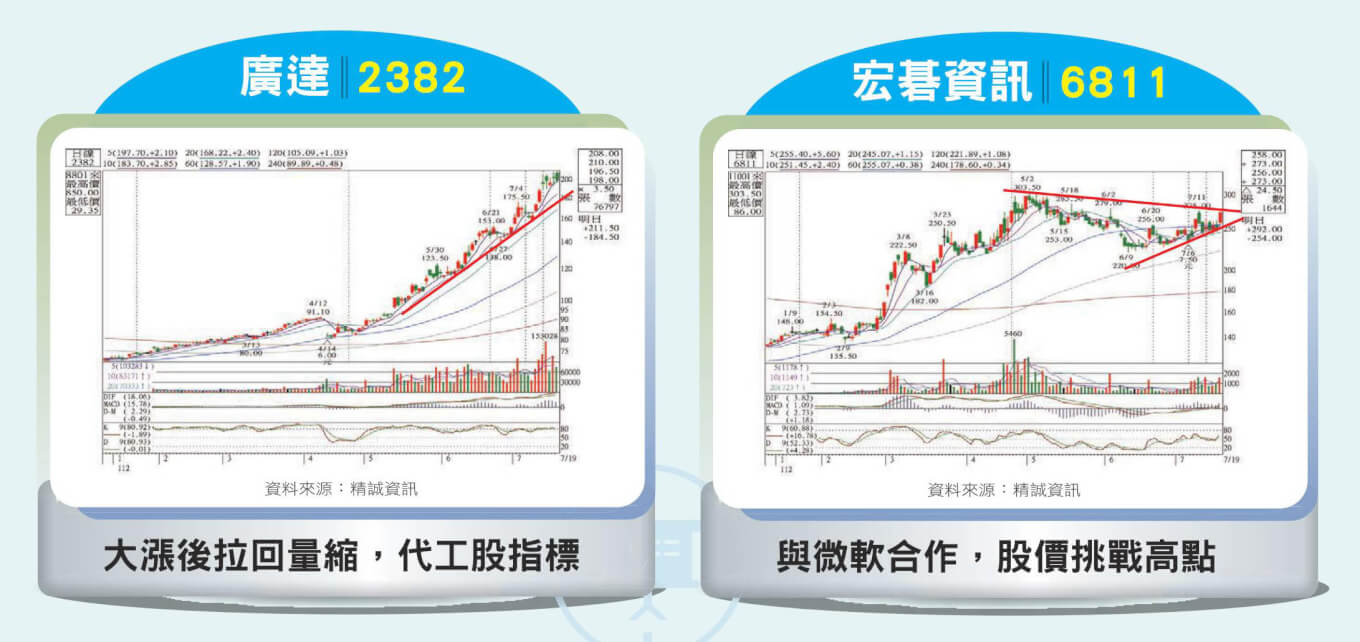

廣達及緯創量縮為指標

此外,最重要的是夾在晶片與PCB的IC載板,作為二者間的溝通橋樑。IC載板又分為BT載板與ABF載板,ABF載板用於5G、車用、AI、伺服器等,較符合未來高階運算的需求。全球IC載板主要廠商包括台灣欣興 (二四%)、南電(二○%)、景碩(四%),三家合占四八%的市占率,其次是日本的Ibiden占十七%、三星占十二%。欣興是台灣ABF龍頭,這次在年線一四八元之上約一七○至一九○元整理約兩個月,短線上突破,有利補漲。其實PCB族群這次也有金像電(2368)及台光電(2383)屢創新高,博智(8155)、楠梓電(2316)、華通(2313)、台燿(6274)等表現也不錯,PCB是電子之母,股價走勢景氣復甦之前,有人領軍,就容易比價拉升,其中蘋概股的華通股價剛突破年線,基期又低。

而代工指標廣達及緯創大漲後拉回,十日線附近若能量縮止跌仍有再彈機會是指標所在。至於漲幅最小的代工股鴻海(2317)理論上低檔支撐應該較強;工業電腦族群有業績支撐,研揚(6579)公布六月單月EPS一.五八元,股價馬上漲停;而樺漢(6414)、艾訊(3088)、融程電(3416)、凌華(6166)等今年業績都相當優,已除息者都能填息,是不可不注意的一群。

另傳產股食品股正進入旺季,大成(1310)、卜蜂(1215)、統一(1216)、聯華(1229)等都可一併注意。航運三雄以長榮(2603)及陽明(2609)帶頭反彈;金控股富邦金(2881)、國泰金(2882)、中信金(2891)、開發金(2883)等開始帶動金融股補漲了。其中中信金將在八月四日除息一元,除息前後有利表現。基本上指數創新高,十日線不破就屬強勢,但個股已出現漲多拉回跌停股,操作上可減量經營。

閱讀完整內容

本文摘錄自

激情退燒 基本面才是王道

先探投資週刊

2023/7月 第2257期

相關