成長率世界第一,散戶搶買00940

過往被視為定期定額存股標的的高股息ETF,最近竟然變成當沖標的。投資人進場前要注意哪些風險?ETF狂潮對台股將造成什麼影響?

文/林麗珊

很難想像,一檔新的台股ETF竟然會讓街頭巷尾搶開戶,投資人解定存手捧現金擠爆券商、甚至借小額信貸投資,申購量大到券商系統當機,甚至得暫停申購。

月配息的00940(元大台灣價值高息)三月十一日開始募集,募集期還沒結束,規模已破千億,而台股日均成交量才五千億。

台灣的全民ETF捲起的資金瘋狗浪,已蔚為世界奇觀。

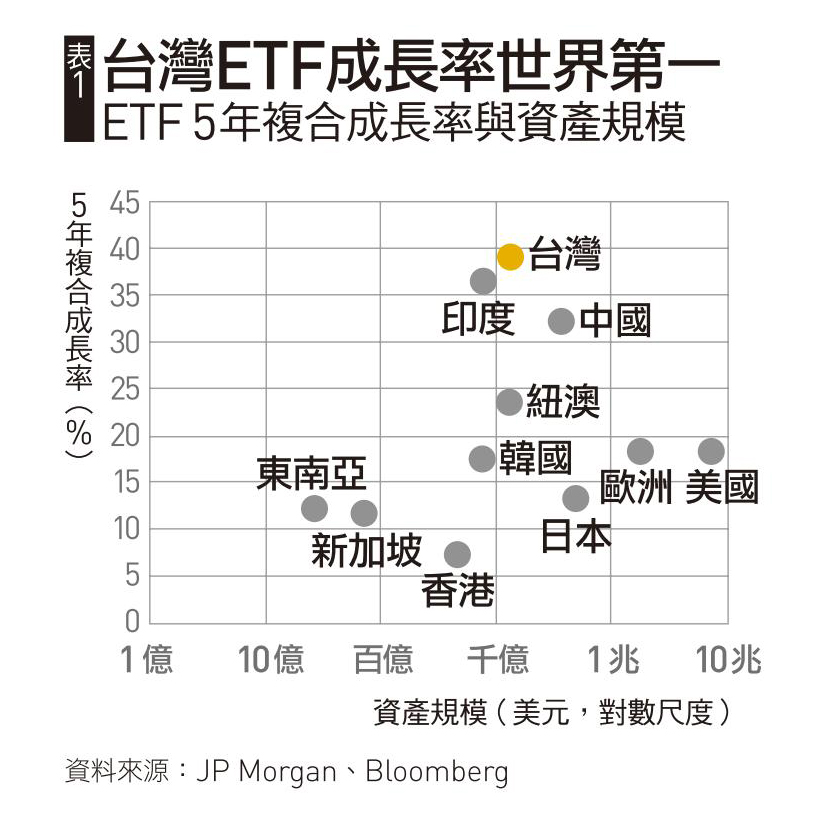

《天下》記者在倫敦參與國際會議,摩根資產管理在分析全球ETF市場時,特別點出台灣。因為台灣ETF五年複合成長率近四成是世界第一,目前規模達三.九兆台幣,在亞洲僅次於日本和中國。同期歐洲與美國年成長率僅有一九%。(表1)

最令全球市場側目的是,日本與中國的ETF都有政府公基金、退休金持續買入,而台灣光靠散戶與公司戶。

更獨特的是,超過六成受益人買的是高股息ETF,包括此次搶破頭的00940。

高股息ETF與最原始的市值型0050(元大台灣50)不同。

0050追蹤大盤指數,持股權重按市值加權,比較單純。但高股息ETF是以股息殖利率為排序權重,成分股有的市值不大,換股頻率有時也較高,每檔的選股邏輯與因子還不同,需要仔細看。

▲元大投信新發行的台灣價值高股息ETF(00940)打破台灣股市募資記錄,新申購人潮塞爆券商通路。(元大投信提供)

00940效應還引發了投資人追著買成分股雷同的00919(群益精選高息),甚至還直接買00940成分股的個股,讓漢唐自農曆年後大漲四成,長榮也大漲了二三%。

三月以來,00919的成交量衝高,多次站上台股成交量冠軍,勝過台積電。「00919最近股價很好,很多投資人甚至把它拿來做當沖標的,不是存股了,」群益精選高息經理人謝明志說。

這些套利投資人的算盤是,等到00940募集完畢,真的進場買股,就可以脫手00919或成分股,倒給00940承接。

ETF資金進場時,買在成分股最高價,這是投資人的第一個風險。

投資人買新募集的ETF,一股十元,看似便宜。但其實ETF預備進場的成分股都已被買高,掛牌後如果成分股被大賣,股價還是有修正的可能性,連帶也會讓ETF淨值下跌。

「我們有看到幾個風險,一是當沖比例很高,第二個是被動投資的流行,讓大量的錢投入類似的個股,風險集中,投資人自己得在轉折的時候,提早做一些判斷,」國泰金控投資長程淑芬也提醒。

成分股重複,對個股影響變大

多數投資專家建議,跟已掛牌的舊ETF相比,新募集的ETF沒有歷史操盤紀錄,風險其實較高,過往高股息ETF掛牌後也都有一段時期折溢價幅度偏大。但是即使是績效紀錄優秀的舊高股息ETF,資金短期湧入,使得投資標的集中的風險加大。

高股息ETF成分股的篩選邏輯,先篩選市值與流動性,再按股息殖利率排序,等於都在同樣的池子裡撈魚,選擇其實更少。在高股息的選股邏輯下,也容易挑到市值較小、股價漲幅較小的股票,當ETF規模長大時,對個股影響更大。

去年0056規模成長到一千五百億,元大就改制其指數,從三十檔成分股增加為五十檔成分股,以解決投資標的過度集中、影響個股股價的問題,如果ETF過度影響股價,會造成該檔ETF追蹤指數的誤差。

「投信產品線現在也都往高股息ETF靠攏,還有很多投資人自組高股息ETF組合,可以月月領息,但這風險根本沒有分散,」一位投信老將感嘆,因為不管何時領息,錢都還是買台股。

而且台灣高股息ETF投資標的,的確非常集中。

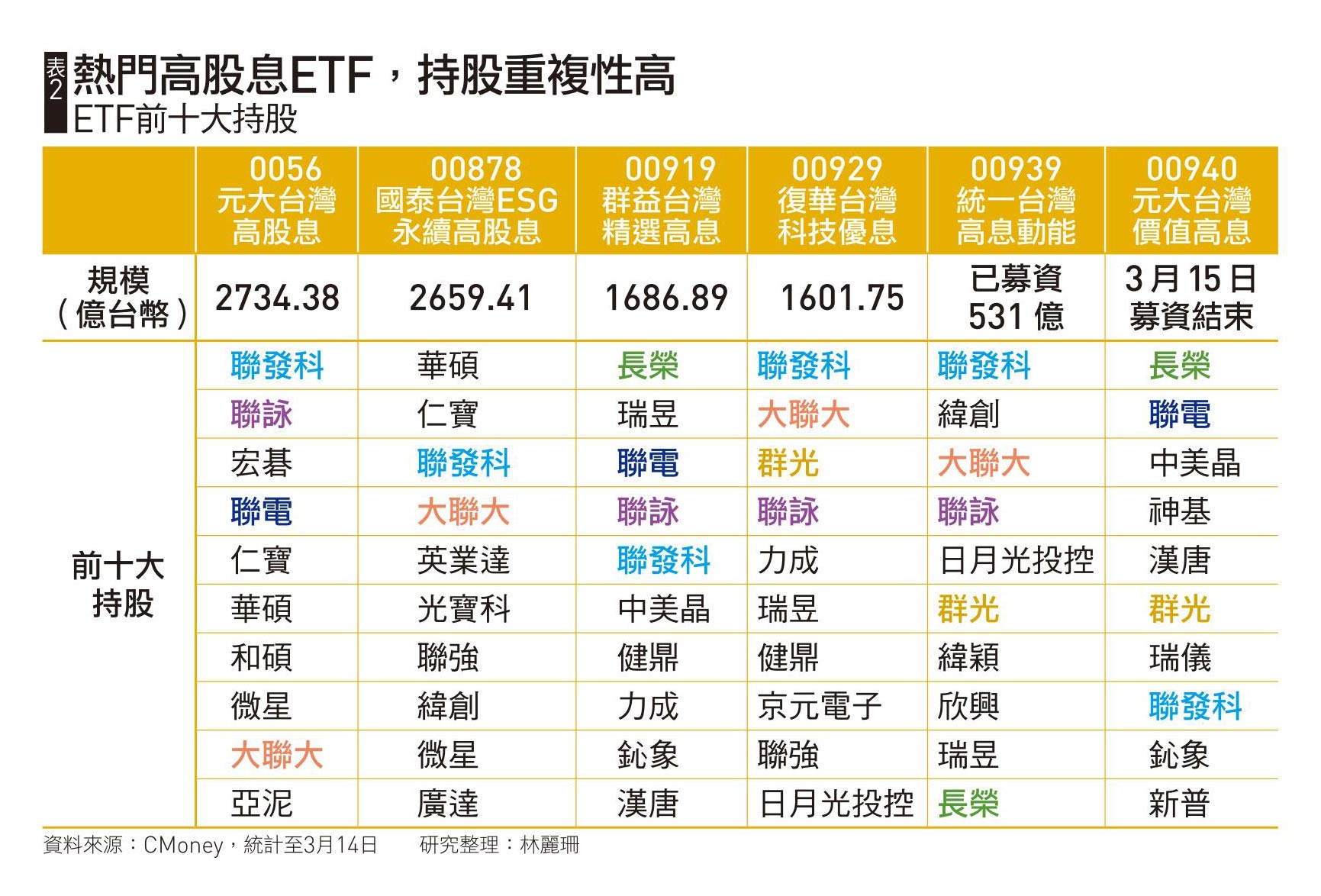

比對此次引發旋風的00939與00940,與台灣前四大高股息ETF的十大持股,00939持股比重最高的聯發科,六檔全部都有(表2)。00940持股比重最高的長榮,也是三檔都有。聯詠、大聯大、聯電也都有超過三檔以上高股息ETF持股。

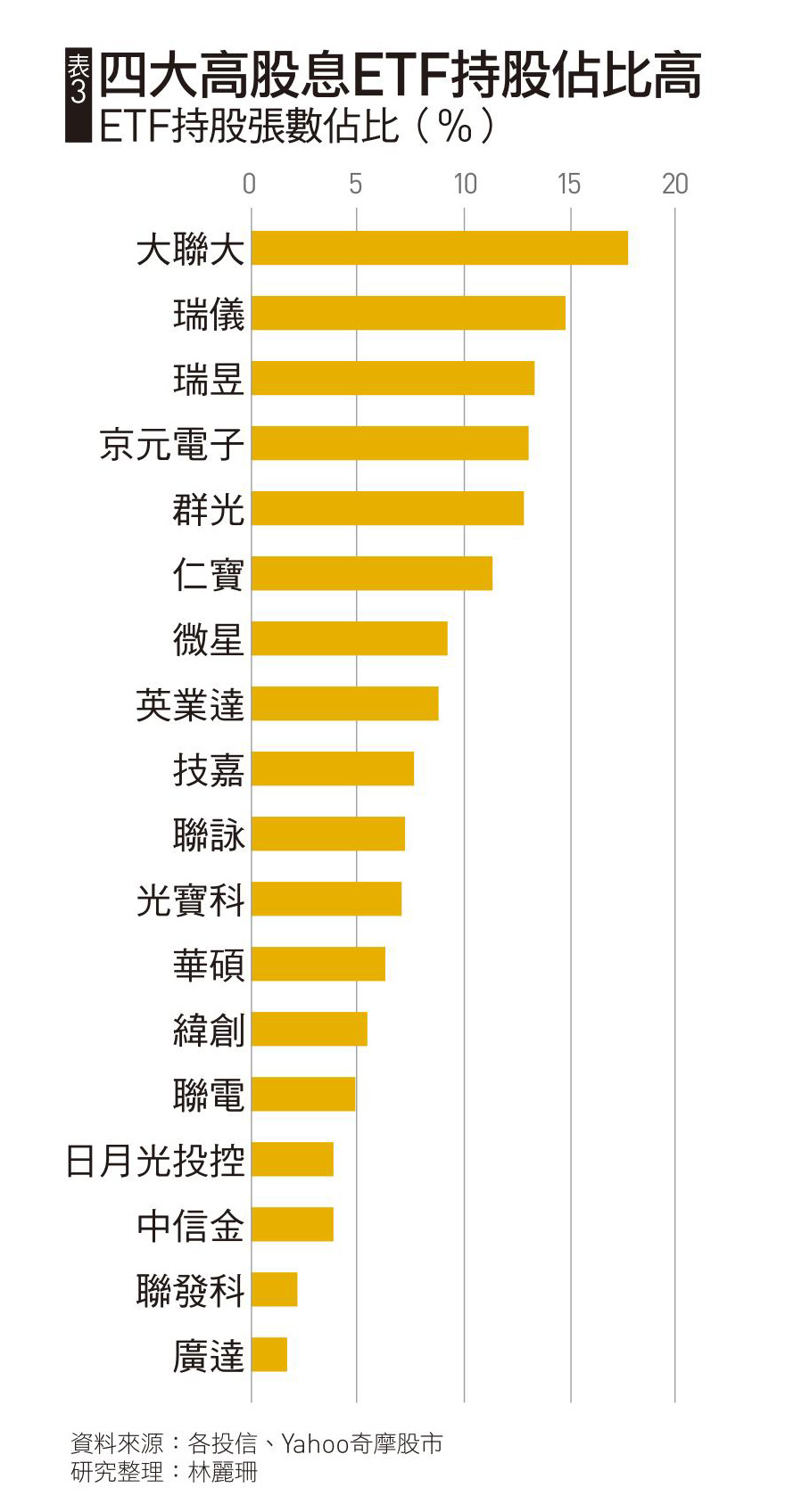

從另一個指標,四大高股息ETF佔各家公司持股比,大聯大、瑞儀、瑞昱、京元電子、群光、仁寶都已超過一成。(表3)由於投資標的集中,資金短期爆買爆賣,就很容易有助漲助跌的效果。

理論上,ETF只有在指數調整成分股的前後,需要大規模地進出市場,造成個股股價波動。但實務上,一旦ETF市價溢價或折價(市值高或低於淨值),ETF會有個散戶看不見的初級市場。

投信會與造市者交易,增發或減發ETF股數,對應會買進或賣出成分股,因此助漲助跌。台股一○%的漲跌停限制,會使情況更複雜。萬一有成分股已跌停不能賣,投信得被迫多賣其他成分股,引發連鎖效應,在目前多檔ETF重複持股的情況下,助跌的效應也再放大。

「投資人是真的沒碰過市場反轉,都覺得高息ETF只會漲不會跌,」一位外資投信總經理提醒。

▲投資人搶買台股ETF,尤其主打穩定領息的高股息ETF,吸引散戶解定存也要搶申購。(黃明堂攝)

事實上,不只台灣。過去ETF被認為,只要追蹤指數跟住大盤,可以買進一籃子股票分散投資。然而隨著ETF規模暴漲,國際投信界已經在檢討,ETF偏好大型且流通性好的股票,正形成高集中度的全球風險。

摩根資產管理公司全球執行長蓋奇(George Gatch)提醒,標普五百指數自去年以來漲了三三%,但四分之一漲幅來自輝達、八五%來自七家科技巨頭,如果投資人買追蹤標普的股票型ETF,而且單壓被動投資,就會面臨集中度風險。

台灣的被動投資一枝獨秀,中長期帶來的問題就是流動性傾斜。過去散戶資金到處流動,現在散戶不太碰中小型類股,中小型股的指數也漲不動,可能面臨籌資困難的困境。

「未來會有很多公司,可能為了要擠進指數,要比以前更努力符合標準,對於未來要新上市的IPO公司,要被市場看見的難度也可能會提高,」華南永昌投信董事長黃昭棠說。

資本市場是企業募資的重要櫥窗,當全民瘋ETF,資金偏食大型股,中小企業無法從市場輸血,長期對經濟是好是壞,有待商榷。(盧沛樺、楊湛華協助採訪)

閱讀完整內容

本文摘錄自

爆買ETF三大風險

天下雜誌

2024/3月 第794期

相關