美國費半指數去年大漲六四.八%、今年首季上漲十七.五%,進入四月中旬,先是艾司摩爾發布季報後對後市看法較平淡,股價大跌七.○九%;再來則是台積電(2330)法說會公布第一季EPS達八.七元市場預估高標,但下修全球半導體產業的展望,ADR先大跌四.八六%,台灣母股隔日更大跌六.七%;接著十九日當美超微未對三十日將公布財報先報佳音,市場以利空反應,單日大跌二三.一四%,也拖累輝達出現很少見的一天下跌十%慘狀。費半歷史高點是出現在三月八日的五二一七點,而這波從四月十一日的高點四九一一高點算起,在連串反應利空中,指數一下子就跌至四二八八點半年線位置,幾乎回到去年底收盤四一七五點附近。

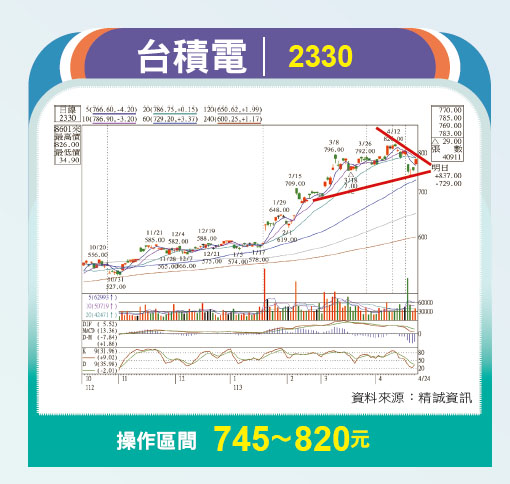

逢低尋找台積電買點 費半指數如此,那指、標普及道瓊也全部跌破季線、接近半年線。亞洲的韓股及日股也是相同走勢,這些美國同盟的股市是近期全球表現最差所在;對照之下,歐股有望在六月降息,這次季線附近都有守,且股市表現較積極;中港股市則有向年線反彈企圖,印度及新加坡指數又站穩所有均線,相對強勢。台股電子占比重,所以也跟美日韓一樣下跌,惟在外資強力賣壓中,加權指數還是守在季線一九三○○點之上,二三及二四日出現強彈表現算是較強。不過經此下跌,暗示第二季股市以整理居多。 美國科技股走弱,主要還是跟利率短時間不降有關。美國接二連三統計數據諸如CPI較預期來得高,反映美國經濟仍熱,通膨下不來;而非鐵金屬銅、鎳、鋁、錫以及石油等價格從二月底以來不斷竄升,漲幅都超過十%以上,除了大宗物資價格走低外,幾乎其他原物料都在漲價,所以四月以來,聯準會官員紛紛改口,大多轉向認為現階段不到降息時候。而市場原先預期最遲七月將開始降息,也延後至九月;降息次數將低於三次,而十一月就是美國總統大選,一般要降息都是在此之前,若等到九月以後才有動作,那麼今年就算降息,基本利率應該還在四.五至四.七五%以上。 未來是否提前降息就要觀察油價,這次以伊互轟,但隨後姿態降低,都認為給對方教訓已達成,有下台階,油價由漲轉跌,不過需要進一步跌破八○美元以下才利通膨緩解。果如此,聯準會或有可能改口,今年上半年就在通膨、利率降不降拉扯度過。 利率不降對科技較不利,而特斯拉再度降價因應中國電動車競銷,股價持續弱勢。只有微軟、谷歌、亞馬遜、臉書姿態還算高,是多頭命脈,其中谷歌又來到高點,該公司也是與AI有關,所以此趨勢不變。美股四大指數跌至季線至半年線之間反彈,必須重新站穩季線—道瓊在三萬八千七百點、標普在五○八○點、那指在一萬六千點、費半在四六八四點,才利指數整理後再反彈。 台積電法說會市場認為對整體景氣太過悲觀,壓過對自身對營收以美元計價超過二○%信心,且不少外資對於半導體今年復甦、明年成長看法不變;再者,美國升息天花板應該已出現,接下來是何時降息?是第三季或年底?總之,降息是可以預見的,如此對於大漲在前的科技股先反映短線利空大跌,未來還是要反映降息利多上漲,所以修正似乎不必太過緊張。若以保守預估台積電今年EPS約三七至三八元,明年約四五元,則以股價七四○元計算,PE約十九.五倍,已低於大多數美國科技龍頭,所以逢低應該找買點。 短線上,受到美超微、輝達、台積電股價線型走勢不佳,也使台積電所言對於AI市場成長率,至二八年每年都將以五成增長,較先前所言延長一年的利多被掩蓋,連帶使得電子主流AI伺服器代工及相關零組件公司、台積電供應鏈等都急拉回。惟AI趨勢不變,二四日大反彈,AI伺服器供應鏈以鴻海(2317)及廣達(2382),加上散熱族群為首又強勢反彈,顯示就是要先整理,惟短線跌幅過大,必先經過一段時間令籌碼沉澱及股價落底後才會重新開始,此時有較高殖利率優勢者,股價低檔較容易有支撐,諸如通路的至上(8112)、敦吉(2459)、富爾特(6136)、漢平(2488)、日電貿(3090)、揚博(2493)、飛捷(6206)、聯詠(3034)、矽創(8016)、致新(8081)、聯陽(3014)、信錦(1582)、瑞昱(2379)、德律(3030)、敦陽科(2480)等,這些個股在股價修正後,殖利率相對提高了,可攻可守! 其中可特別注意面板相關股,四月下旬面板議價底定又漲價。電視廠商積極衝刺奧運賽事前銷售,第二季電視面板備貨動能強勁,且在四月初地震對於面板廠產出造成不小的衝擊,影響到六五吋、四三吋和五五吋生產,價格展望較佳。短線上友達(2409)及群創(3481)股價已開始轉強,接下來驅動IC的聯詠(3034)、天鈺(4961)、矽創(8016)、敦泰(3545)等業績可望有明顯起色。聯詠是優質IC設計股無庸置疑,天鈺展望也不錯,預估首季EPS有機會挑戰四元,今年EPS上看十七元以上,PE約十六倍。

營建高息股買盤來自ETF 資金在電子及傳產、金融拉鉅,傳產又以重電最吸金,其次是營建,再來金融同樣也受青睞。重電利多的確屬長期,除了政策上台電強韌電網超過五千億元翻新設備外,美國及英國也在翻新電力設備,尤其美國全力發展AI,需要龐大電力,先前馬斯克就說明年要擔心缺電而非晶片,像是亞馬遜就直接買下電廠,近一個月美國投資機構開始建議投資人買進電力相關股,如BloomEnergy等。而電力傳輸需要變壓器,台灣包括華城(1519)、中興電(1513)、大同(2371)等都有外銷,成為未來業績成長動力。若是拉回至季線附近還是可注意。大同則兼具重電及資產議題。 至於原物料相關股,油價拉回至八三美元以下,但是銅價還在九千六百美元、鋁在二五三○美元、錫在三二五○○美元之上,都在今年高峰區,對於電線電纜股、昇貿(3305)、大成鋼(2027)等畢竟還是利多,拉回價穩量縮可持續注意。 營建股近期受到高息利的華固(2548)、長虹(5534)、永信建(5508)、國建(2501)短線在投信大買後大漲,激勵同族群紛紛大漲。由於前述高息股買盤來自ETF,若買超未停止,股價可望持續震盪推升,且當這些領先族群大漲後,殖利率還有五%以上,十日線不破持續看漲。

軍工股有政策軍費提升支撐 老牌的國建去年底收盤價為十八.一五元,這次股價一口氣翻升接近一倍,帳上庫存達四八二億元,是股本的四.一六倍,代表未來推案土地無虞,在整個台灣房地產景氣翻揚下,獲利成長可期,且股價不高,具投機翻滾力。 再來從俄烏戰爭開始,到近期以色列及伊朗飛彈及無人機互轟,軍工股一直是全球焦點。而美國眾議院二十日通過總價值九五○億美元的對外援助和武器法案,向烏克蘭、以色列及台灣提供安全援助,主要就是提供武器防衛或作戰。台灣被端上檯面,也刺激台灣國防經費必須提升,二○二四年度台灣中央政府總預算中,國防預算六○六八億元再創歷史新高。但若從國防預算的GDP占比來看,占比二.五%,仍未達三%標準線。也就是未來軍費支出將持續看漲,不管是對外或是對內軍備武器採購只會多不會少,面對中國國防經費高達九.七兆台幣,是台灣十多倍,提高軍費是不歸路。 從這次俄烏及以伊作戰,可以看出無人機及飛彈的重要性,無人機可用於偵打一體、飛彈除了精準攻擊外,防禦上也是必備,所以雷虎(8033)、中光電(5371)、漢翔(2634)、全訊(5222)、千附精密(6829)都是首要注意標的。其中股本及總市值較大的漢翔,在F-16V改造及高教機交機後,未來初教機、下一代戰機及無人機都是發展重點,航太接單也有長單,是台灣最具有戰略的軍工股,在國防預算向上看趨勢中,等於是保障漢翔業績成長。 閱讀完整內容

.jpg)