讓你的銀行App防跌倒又防詐 老派臺企銀翻身最懂壯世代銀行

文●方歆婷 攝影●郭涵羚

做生意,要守住忠實客戶,還是拓展新市場?各家企業都可能面臨如此兩難,有家百年銀行卻企圖同時實現這兩個願望。

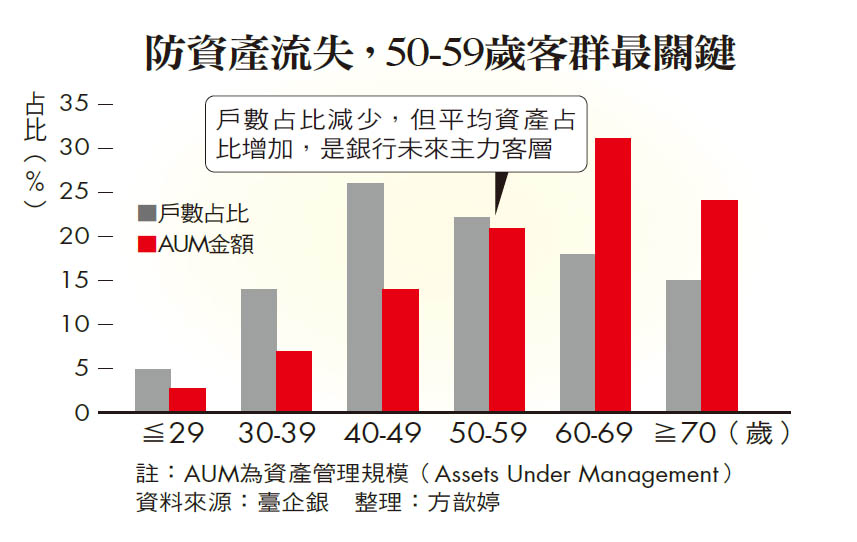

它是臺灣中小企業銀行(以下簡稱臺企銀),其忠實客戶主要是六十歲以上的中高齡族群,該年齡層的總戶數占比雖下降、但擁有的總資產占比卻最高,是銀行的主力存款大戶。

行動銀行App推中高齡版

介面簡單選項少但增加防護

六十歲以上族群因財富可觀,一直是金融機構爭取的重點客群,進而催生了保險、安養信託和以房養老等商品。然而,在數位金融服務的新領域,如行動銀行App的設計,始終以年輕族群為主,少見為中高齡者量身打造的產品。

但臺企銀卻在今年七月底,將其行動銀行App增加樂齡版。為什麼要這麼做?

樂齡版與一般版本最大不同是,它僅有少數選項,如查看餘額、轉帳、交易明細等,且字體放大,更加入語音助理,用口說就完成簡易金融服務。

此外,它還設有跌倒偵測與緊急求助功能,並特別設計「轉帳防護」機制,存戶可自行設定轉帳金額上限,若交易超過該數額,系統將彈出提醒,建議確認收款方身分,也可設定緊急聯絡人(如家人)確認款項用途,避免存戶因操作疏忽或遭詐騙而蒙受損失。

▲臺企銀總經理李國忠(中)與數位金融部協理蔡育呈(右3),藉行動銀行App樂齡版,拉近與中高齡客戶的距離。

臺灣中小企業銀行

成立:1915年

董事長:劉佩真

總經理:李國忠

主要業務:存款、授信、外匯、投資、信託、個人理財等金融業務

成績單:2024年前11月營收316.2億元、淨利105.6億元

為何要推出樂齡版?臺企銀總經理李國忠坦言背後動機,「如果我們不做,其他銀行遲早會做,中高齡客戶就會被吸引走,失去客戶忠誠度,更將因此流失大批高資產客戶。」

東吳大學商學院EMBA副教授、兼任校級數位貨幣與金融研究中心執行長歐素華說,數位創新向來不是傳統官股行庫的首要任務,他們通常會觀察民營銀行的做法後再跟進,減少摸索成本。

但臺企銀在中高齡賽道反而率先起跑,歐素華認為,該銀行主要客群是具創業家精神的中小企業主,對金融數位化的接受度可能比一般同齡更高,若他們將官股行庫原本就擅長的金融服務,例如安養信託、家族信託等, 搬到行動銀行APP,成功機率也可能較大。

傳統老行庫與其跟其他銀行搶年輕客群,不如深入自己的主力戰場,但只穩住六十歲以上客戶不夠,許多人還提早退休,戰場年齡層必須往前推。

從臺企銀客戶年齡層結構(見下圖) 可知, 五十到五十九歲的戶數占比開始下降, 但存款規模占比上升,顯示這群客戶正處職涯顛峰,收入較高,並開始為退休規畫資產,存款快速累積。

提高主力客層忠誠度

上線後使用率成長達七成

這是最關鍵的一群人,若能在此階段提供適切的金融服務,確保他們邁入六十歲後仍保持忠誠,就能鞏固主力客層,避免流失。

因此,臺灣中小企業銀行以「壯世代」年齡的五十五歲為觀察基準。樂齡版設計理念是「化繁為簡」,透過數據分析,找出在原有APP上,五十五歲以上用戶最常使用的功能放在首頁,讓人一目瞭然。

樂齡版上線至今四個月,五十五歲以上存戶使用率成長至七成,高於先前的一成五。

一般來說,民眾對金融服務有「僵固性」,習慣使用某家銀行帳戶,就不容易轉換。若這款樂齡版獲得用戶青睞並留住他們,將成為臺企銀的高資產服務護城河,因此非做不可。

事實上,受惠樂齡版的不僅是用戶,還有他們的子女。

台灣金融研訓院永續金融發展中心主任林士傑指出, 永續社會重視高齡照護,跌倒偵測與轉帳防護功能,分別解決了健康與財務安全兩項問題,這也是子女對父母最關切的問題。因為青壯年往往忙於事業,無法隨時關照父母,這些功能提供了遠端守護的工具,年輕一代子女也因此成為臺企銀數位服務的受益者。

以跌倒偵測的功能來說,是讓用戶先設定緊急聯絡人資訊,當使用樂齡版時,手機系統判斷有疑似跌倒狀況發生,會自動跳出緊急求助視窗,提供「打給緊急聯絡人」或「我沒事」兩種選項,若一分鐘內用戶沒有任何回應,系統會自動發送簡訊給緊急聯絡人,幫子女顧及到父母的健康照護。

針對財務方面, 歐素華指出,許多案例顯示,六十五歲以上長者容易成為詐騙目標,甚至可能遭不肖看護或外籍配偶盜用資金。因此,行動銀行APP具防護機制,能保護父母財產,透過子女多一道防備,未來若能整合養老、安養信託、醫療費用自動扣繳等服務,子女照顧長輩將更省力。

▲臺企銀銀行App樂齡版語音小幫手好用,說明文字較白話易懂,能快速找到所需功能。/caption]

[caption align="alignnone" width="840px"]

臺企銀這一連串的設計,目的不僅是留下舊客戶,也要吸引年輕一代的注意。

不過,官股老行庫要作數位轉型,人才是最大的挑戰。

林士傑指出,要符合中高齡數位化需求,資訊人才除了原有的專業外,還要增加對高齡者需求的洞察力,跨域整合的培訓將更迫切。可想見,數位裝置高度使用者年紀會越來越大,臺企銀現在能透過行動銀行樂齡版蒐集大數據,就能提前知道他們的痛點,研發更適合的功能。

然而,相較民營銀行資訊人員動輒上千名,臺企銀資訊部門約二百六十幾人,而做為數位發展轉型指揮部門的數位金融部不到五十人。資源相對較少,數位轉型如何做到位?

他們的解方是全行總動員。

臺企銀採取了一系列積極措施(見上表),例如舉辦金融創意競賽等,將這些新點子落地,並申請專利,今年新增專利數三十二件、年增兩倍,至今全行累計達七十六項專利,雖然並非業界最多,「但證明臺企銀有發展金融科技的能力,對員工來說都有激勵的效果,」臺企銀數位金融部協理蔡育呈說。

這是改變員工思維的方式之一。當員工抱持著「多做多錯」的保守心態時,創新很難推行。但透過實際成果,如參與金融科技展,能逐步扭轉這種觀念。

雖然,數位轉型是一項長期投資,短期內可能無法帶來顯著的營收成長,但卻是拉近銀行與客戶關係的關鍵。蔡育呈說,「當距離拉近了,客戶自然願意參與,無論提供什麼服務,他們都滿意,生意才會源源不斷的進來。」

閱讀完整內容

本文摘錄自

銀行App防跌倒又防詐 臺企銀翻身最懂壯世代銀行

商業周刊

2024/月 第1937期

相關