從世芯-KY強勢登上股王,到智原、神盾相繼併購IP廠,都可見IP產業重要性與日俱增。在AI、HPC時代來臨、電子產品「智慧化」需求持續成長之下,可預期未來IP族群仍將是台股重要主軸。

文/吳旻蓁

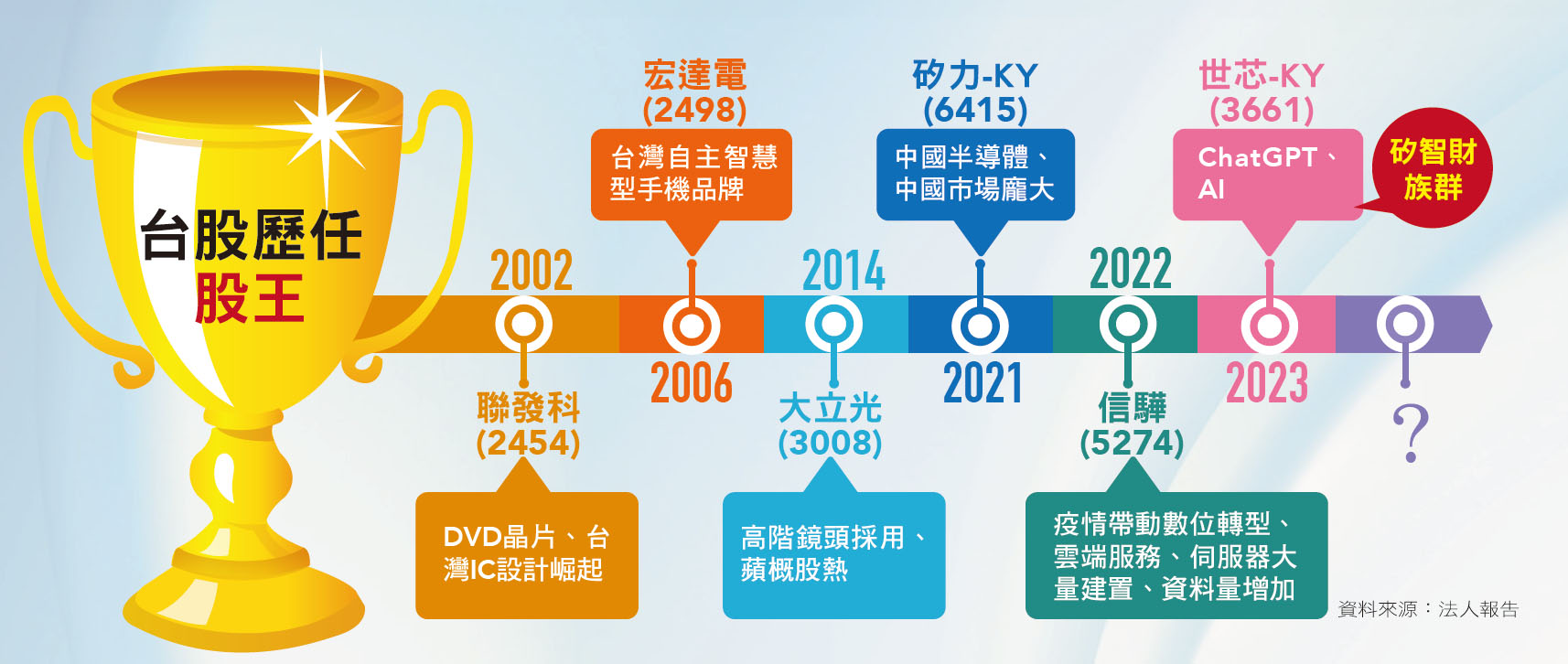

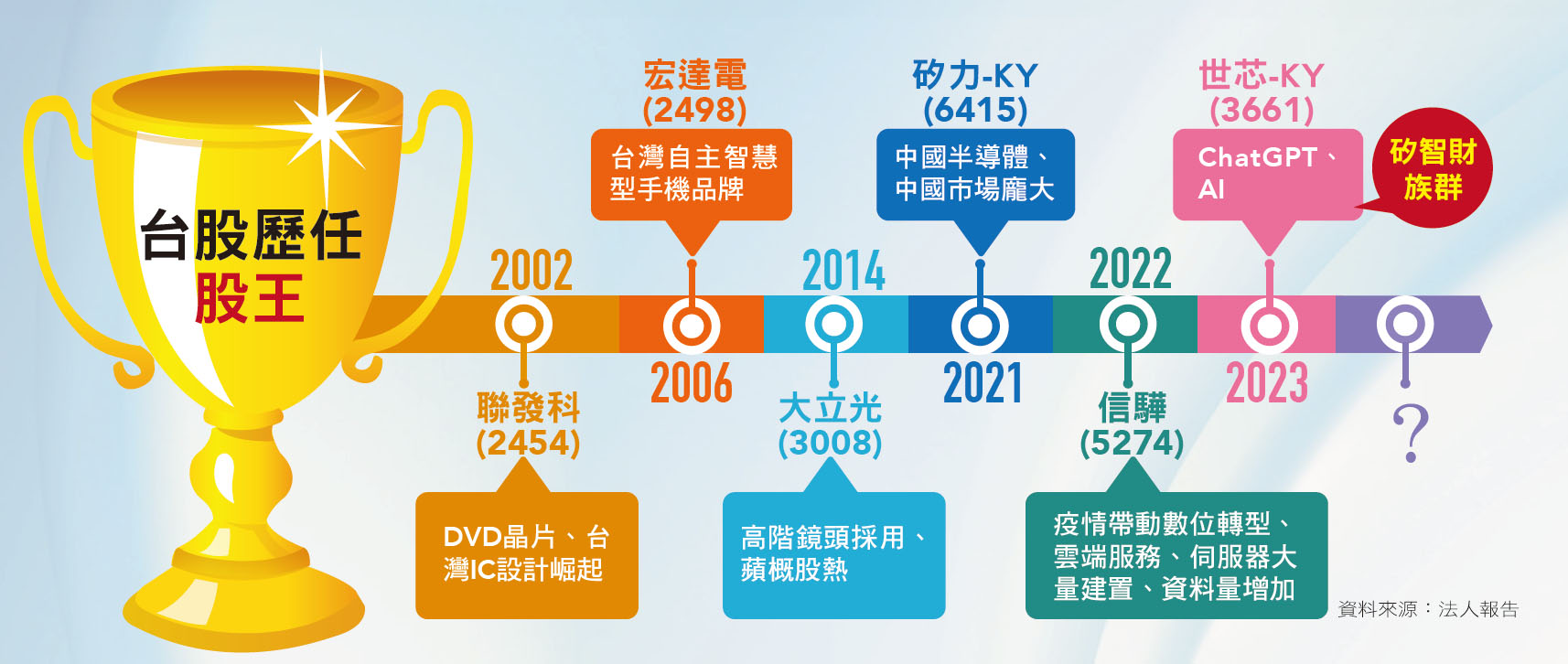

在資本市場中,幾乎每年都有主流題材帶動盤勢上攻,二三年在AI題材當道之下,帶起相關產業成為市場主流焦點,其中,又以IP/ASIC類股漲勢最為彪悍,尤其世芯KY(3661)以強勢姿態擠下信驊(5274)成為新一代股王,更是象徵著IP產業前景展望備受市場期待。根據歷史經驗,股王往往代表一種產業趨勢,因此預期未來伴隨AI應用百花齊放下,IP產業仍將是今年甚至往後數年的主軸。

▲IP矽智財為台股中最強勢的族群之一。達志

IP股之所以成為近年資本市場主流,原因在於電子產品對於「智慧化」的需求越來越大。回顧半導體的歷史進程,專家指出,事實上,過去半導體廠商主要為IDM(Integrated Device Manufacturer)模式,也就是一家公司掌握從IC設計到製造和後續封裝測試到銷售等的所有工作,此模式具備多項優勢,如垂直整合使供應鏈風險更低、管理產品藍圖的能力更佳、製造差異化及相較同業更多元的產品組合等。

然而,雖然一條龍式的運作模式能夠有彈性且有效率的掌握產品發展進度與成本,但隨著半導體製程越來越複雜,各階段的技術難度、資本資出也大幅增加,因此公司需要有非常雄厚的資本才能應付如此龐大的支出。而自一九九○年代開始,台積電(2330)和聯電(2303)等專業晶圓代工(Foundry)的出現,帶動半導體產業進入專業分工模式,傳統IDM公司遂逐漸轉向Fab-Lite(輕晶圓廠)甚至Fabless(無晶圓廠)發展,僅剩英特爾(Intel)、三星(Samsung)、德州儀器(TI)、英飛凌(Infineon)等較具規模的國際大廠仍以IDM模式經營。

與此同時,以晶片設計為主要業務的IC設計公司(Design House)也在此階段逐漸嶄露頭角,由於免除了前段和後段設備資本支出及產能投資的負擔,使IC設計公司能投注更多資源於研發和產品認證,減輕籌資與沉重的折舊成本壓力,並降低新創公司或新進者的門檻,也造就了高通(Qualcomm)、輝達(Nvidia)、聯發科(2454)等科技巨擘的出現。

到了二○一○年代,隨著產業對單顆IC功能和性能要求的增加,IC設計工作也開始變得愈來愈複雜,為了讓IC設計人員能夠專注於研發各家核心優勢並且加速IC開發,IP授權便因此興起。所謂IP,簡單來說,指的是一組事前設計好並驗證完畢、可重複使用的功能組塊,IC設計公司在開發新晶片時若需要加入某項功能,就可以直接向IP設計業者購買授權後使用,而不需要全部從頭自行設計。

綜上所述,IP的主要目的在於,將複雜的IC設計過程簡化,能夠有效降低開發難度及開發周期,並提高產品良率與降低成本。法人也指出,一般而言,IP公司的研發成本低於一般設計公司,且IP公司的IP組合較廣泛、應用多元,涵蓋USB、SerDes、PCIe或DDR等。因此IC設計客戶能將研發資源優先分配到新產品,專注於耕耘核心業務並強化其競爭力。

由此,隨著科技持續進展,如今AI、電動車、5G、HPC、物聯網等應用技術不斷更新,不只單一晶片上承載的功能越發複雜,且為了提升晶片性能並降低功耗,半導體製程也持續朝更先進節點邁進;在此趨勢下,IC設計難度只會越來越高,都使IP產業的重要程度日益增加。再者,當前科技巨頭自研晶片趨勢正熱,IP的需求量亦同步看漲。

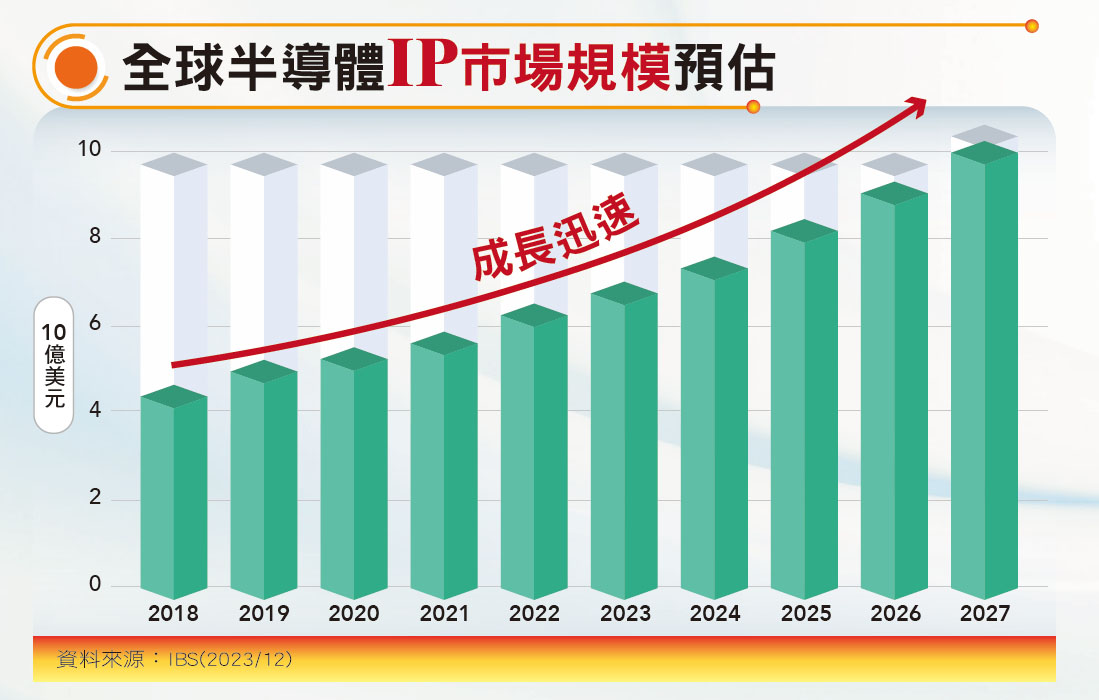

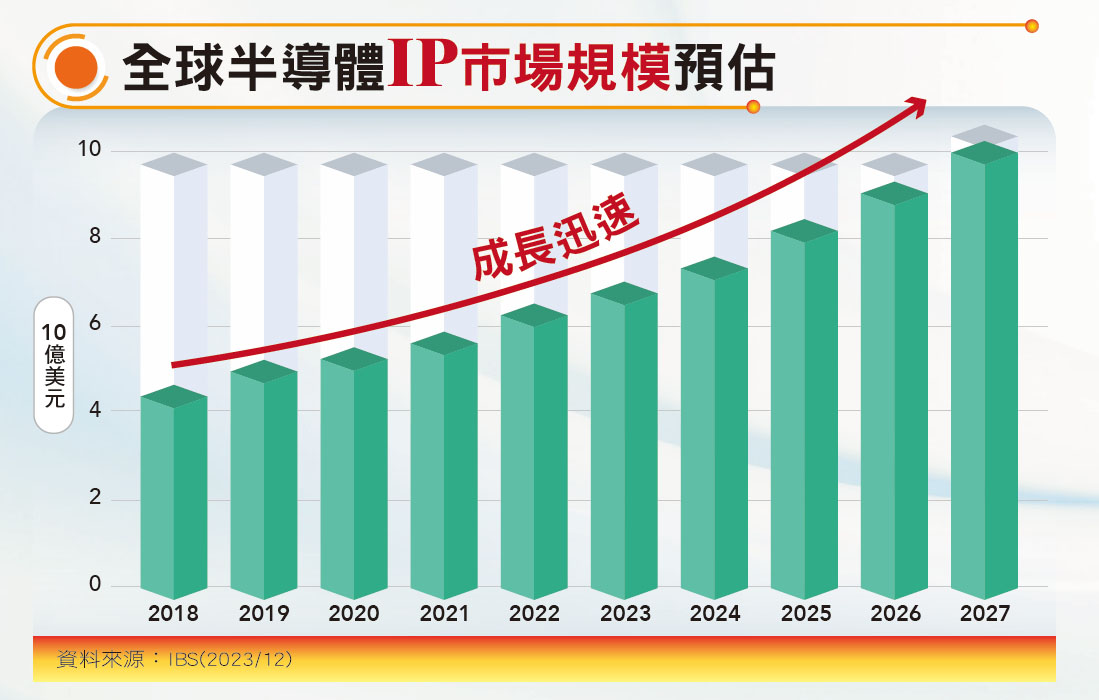

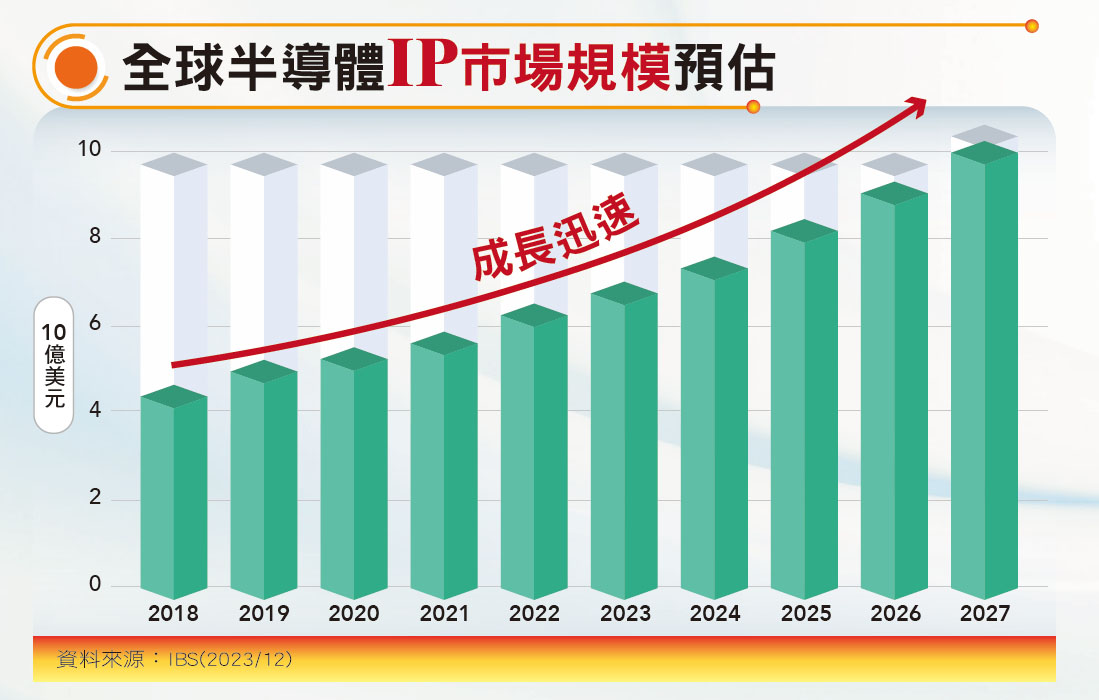

年複合成長率高於整體半導體

根據IBS研究數據指出,全球半導體IP市場將從一八年的四六億美元成長至二七年的一○一億美元,年複合成長率為九.一三%,處理器類半導體IP市場預計在二七年達到六二.五五億美元,年複合成長率十.一五%,整體IP市場年複合成長率已高於半導體市場成長率六至七%。而半導體IP研究機構IPnest報告則預估,到二○二五年,全球半導體IP市場規模將超過一○○億美元,二一到二六年的年複合成長率為十六.七%。

除了在半導體產業鏈中重要性越來越高,IP產業的特性亦是吸引市場資金青睞的原因,包括因IP技術難度高,其他產業難以切入,故競爭者相對少,加上多數獲利來源為智慧財,具有極高的商業價值,且毛利率相對較高。再者,除了初次授權IP的授權金(License Fee)外,產品量產後客戶須持續繳納權利金(Royalty),所以隨產品滲透率、需求提升,將持續為公司提供穩定且可觀的現金流。

台灣IP廠具競爭優勢

隨著未來新科技的蓬勃發展,預期IP產業強勁的成長趨勢,將成為台灣相關IP、IC設計服務業者一個大好的機會。內資法人解釋,台灣IP業者具有發展潛力的關鍵原因在於其與晶圓代工業者之間擁有相當密切的關係,像是創意(3443)是台積電轉投資、智原(3035)是聯電轉投資;而力旺(3529)、M31(6643)則為台積電開放創新平台的矽智財聯盟。基於與晶圓代工業者的密切合作優勢,且部分IP廠更提供代投片晶圓代工廠的服務(Turnkey),因此台系IP廠可望成為國外上游廠商議價兼取得產能的關鍵夥伴。

值得一提的是,由於IP產業的高成長性與樂觀前景,不少企業都積極擴大布局,期望搶占更多商機,因此近來也可見許多併購案例。像是近期市場傳出電子設計自動化(EDA)大廠新思科技已敲定準備以約三五○億美元的現金和股票收購工程軟體供應商Ansys。Ansys主要負責開發可幫助預測產品如何在現實生活中運行的模擬軟體,應用範疇包含航空航太、醫療保健和汽車業等。此次合併涉及Synopsys的EDA工具和Ansys的模擬與分析軟體,若合併成功,可望在高度整合的業務軟體行業中打造一個巨大的新角色。

而台廠中亦有不少併購案,包括智原(3035)以現金二○○○萬美元(約六.二億台幣)併購美國IP廠Aragio Solution,以及神盾(6462)斥資四七億元併入乾瞻科技,皆積極強下旗下IP布局,尤其是更具價值的先進製程IP領域。從國內外的併購潮來看,都象徵著IP的重要程度,亦可預期未來IP族群仍將是台股中重要領頭羊之一。

“

閱讀完整內容”

本文摘錄自

IP股半導體皇冠上的寶石

先探投資週刊

2024/1月 第2284期

相關