以嚴謹的驗證精神,洞悉投資迷思

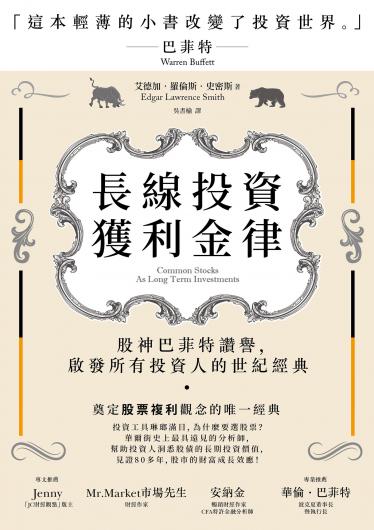

這是一本出版於1924年的著作,著作完成時機點正好在大蕭條之前不久,也是股神巴菲特出生之前的一段時間。

當時時代背景與今天有很大的差異,與今天科技股蓬勃發展不同,當年最熱門的投資標的之一是工業股票,鐵路股則在不久之前剛剛經歷泡沫破裂,當時黃金價格也尚未與美元脫鉤,你可以用固定的美元換到黃金,當年人們也不是靠電腦上網取得最新報價,想分散投資沒有ETF可以用,想查到財報資料可能需要去從一些出版物上尋找,且財務會計制度也不如今天完備。

因此在那個時代,股票仍然被視為是非常投機性的行為,當時人們做投資更流行於有確定利息報酬的債券,而不是股票。在那時期十年期美國國債利率大約位於4%到5%之間、商業票據殖利率則落在4%到10%之間。

認為股票很危險?我想許多人聽起來並不陌生。

即使是到了書籍出版接近一百年後的今天,人們對於股市資訊取得已經容易很多,許多企業也圍繞著我們的生活,但你仍是會聽到很多人會說:「股市很危險。」

但真的是如此嗎?

作者當年之所以想出版這本書籍,為的就是想證明股票市場並不像當年人們想的一樣危險。

債券波動比較小,保守投資人可以只投資債券嗎?

債券又被稱為固定收益類產品,顧名思義就是它的報酬預期相對比較確定,買進債券後,在不違約的前提下,債權人會持續地收到固定利息,以及到期時償還本金。

而高品質的債券,價格波動風險往往大幅小於股票的價格波動,人們投資債券時只要不是亂買一些高風險債券,通常就能得到相對高確定性的成果,對過程的債券報價變動也相對比較不會擔心。

如果今天你拿一筆錢去放銀行定存,銀行收取你的資金後除了把它拿去放貸,也會拿這些錢去投資,其中擁有高度確定報酬的債券(例如短期公債)對金融機構來說就是重要的資金停泊標的,這類債券對銀行來說是等同現金一樣的存在,即便它的報酬率極低,但對於金額動輒數億的金融機構來說,零點零幾個百分點也是一筆鉅款。

這樣聽起來投資高品質債券似乎很安全,又能得到確定的成果,即便報酬略低一點也能接受?

但債券投資有個弱點在於:債券難以對抗通貨膨脹風險。

通貨膨脹一年1%到3%看起來沒什麼,對於資產100萬的人來說,也許就是1萬到3萬的減損。但如果有一天隨著你的努力,資產累積到5,000萬時,這時通貨膨脹帶來的資產損失,每年就高達50萬到150萬,儘管投資債券可以得到利息,但利息本身仍然必須扣掉通貨膨脹,才是投資人在財富上購買力的實質成長。

股票在對抗通貨膨脹上則有相對較好一點的成果,主因是企業營運時可以跟隨通貨膨脹調漲定價,雖然這並不能完全抵銷通膨的傷害,但也不像債券什麼都不能做。而且綜觀歷史,通貨膨脹比通貨緊縮更頻繁地發生。且長期而言債券報酬低於股票。

本書中最核心的觀點認為:股票長期收益高於債券

這個論點並非沒有前提,股票報酬勝過債券考慮的前提為:

1.投資時間足夠長;

2.不考慮波動風險,只對報酬做比較。

股票長期收益高於債券的前提是,分散投資而不是重押單一檔股票,以及必須經過足夠長期的時間,在不考慮波動風險、僅考慮報酬的情況下,股市的報酬幾乎是完勝債券,而且當統計的時間拉得愈長,股市整體報酬勝過債券的機率就愈高。

反之如果只考慮短期投資,或者你只有單押少數幾檔股票,那麼這統計結果就不一定成立。

如同凱因斯的名言:「長期來說,我們都已經死了。」

股票雖然長期報酬高於債券,但如果想達到所謂的長期,在過去經驗至少要十五到三十年才有比較高可信度的結果,而且僅僅是勝過還不夠,畢竟如果只有小贏,那人們也可能傾向仍是選擇投資波動較小的債券。歷史結果是,長期有較大比例是股票勝過債券,但不同的時期勝過的幅度不同,有時多有時少。

所以,我們該如何投資?

實際上考量到風險因素,這個觀念並不絕對等同於投資股票一定比投資債券好。

書中主要強調在股票的報酬性質上,對於股票的風險著墨較少,本書在當年風靡一時,也有人說本書是後來1929年泡沫崩盤與後續大蕭條的發生原因,只因為吸引過多散戶進入股市。

實際在投資時,我們看到的不是最終的長期結果,而是必須去經歷每一個波動過程,風險過大時很可能會讓人難以執行。

長期分散持有股票類資產,可以減少債券類資產受通貨膨脹風險的傷害。而持有債券類資產,則是可以減少股票類資產帶來的不確定性。兩者並非對立的兩個極端,而像是灰階或光譜,你可以都各持有一些不衝突。

此外在作者當年仍沒有ETF這項好用的投資工具,因此在做許多測試驗證時,作者仍必須用一些大型股票作為統計樣本。如今我們已經不必這麼麻煩,直接用ETF就可以分散持有股票、債券等各種金融商品。

投資的問題應該保持開放的思考,但做嚴謹的驗證

每個時代都有各自的許多投資迷思。

從今天的眼光來看,股票長期報酬勝過債券對投資者來說幾乎是常識,但在作者撰寫本書的年代其實並不是眾所皆知的共識,書中使用許多數據來證明股票長期而言比債券更有投資價值,印證方式也相對嚴謹。

實際上,在當年要能做出有數據邏輯基礎的分析其實是非常困難的,在沒有電腦的年代,光是準確資料取得都是非常大的問題。不過作者仍透過找到超過八十年的長期數據,並且納入股利因素、考慮除權息,來衡量出正確的投資報酬。

本書最值得學習的就是作者的嚴謹驗證精神,如果你也曾遇到許多投資迷思,不確定解答為何,也許本書中作者尋找答案的方法,能提供你一些啟發。

Mr.Market市場先生 財經作家

閱讀完整內容