半年報陸續出爐 打底帶來絕佳買點

聯準會升息腳步合乎市場預期,台灣加權指數於國安基金宣布進場後,自低點反彈逾千點,然下半年總經變數仍多,企業亦須面對供需與庫存的問題,上半年財報承先啟後,下半年展望是股價再次表態的關鍵。

● 黃俊超

美國眾議院議長裴洛西的亞洲行,無疑是當前全球最關注的議題之一,雖然最初公布出訪名單並未見到台灣,不過一如過往無畏中國的強硬態度,不僅來台且會晤蔡英文總統,再次挑動台、美、中關係敏感神經。可以想見,中國與美國主要在於言語上的針鋒相對,對台灣很可能採取情緒性發洩的報復行動。

▲美國眾議院議長裴洛西訪台,地緣政治繃緊神經 達志

然而,台積電(2330)董事長劉德音接受美國有線電視CNN訪問表示,中國若武力侵台,各方都是輸家,台積電是即時透過與世界各地供應商緊密合作維持營運,若以武力奪取將停擺,地緣政治徹底改變,中國經濟混亂,世界秩序也將會崩壞。短線上政經狀況勢必出現亂流,金融市場也將因此而震盪加劇。

美國聯準會決議升息三碼,符合市場預期,為今年三月啟動循環來第四度升息,共計已升息九碼,基準利率從幾近於零攀高至二.二五~二.五%。會後主席鮑威爾表示,由於就業市場依舊強健,失業率還在五○年低點附近徘迴,薪資及職缺穩定成長,駁斥經濟瀕臨衰退,縱然GDP已經連續兩季衰退。

對於九月例會決策動向,鮑威爾也不再全然強烈鷹派立場,表示將視經濟數據而定,搭配總統拜登之前曾對高通膨先打了預防針,縱然聯準會再升息機率仍大,不過理論上三碼應該不會是常態,回到美國債券市場來看,長短天期的倒掛是一回事,不過至少十年期以內的債券,殖利率在現階段皆回到三%之下。

鮑威爾進一步表示,當貨幣政策立場進一步收緊,評估累進式政策調整後影響經濟和通膨程度的同時,放慢升息步調或許是適當作法。雖然通膨在第三季仍將維持高原期,聯準會也還將會升息,不過對市場的影響性將可望逐漸減小,縮表運作則持續依計畫進行,雖然速度將較之前快,但最終規模仍大過以往。

對股票市場來說,不確定因素消弭可視為利多,因此聯準會本次升息三碼,市場以利空出盡回應,短線除了搶反彈的買盤之外,還搭配著軋空,再加上大型指標股如蘋果、亞馬遜財報亮眼,帶動四大指數都已站回到季線之上,不過必須留意現階段仍以跌深後的反彈觀察,接下來的重心,正式回歸總體經濟供需之間。

根據美國商務部公布,GDP年率繼首季下滑一.六%後,次季再收縮○.九%,遠遜於市場所預估的成長,雖然連續兩季萎縮符合衰退的通俗定義,不過美國國家經濟研究院把此次萎縮,定義為經濟活動顯著下降。衰退並非好事,但是市場反而藉此預估聯準會的緊縮政策,或將有機會出現調整空間。

市場的焦點逐漸轉移,從通膨與升息轉向至經濟是否步入衰退,觀察指標則變成是失業率,後疫情時代,失落的觀光、服務等高人力需求產業,正處於上升趨勢當中,成為現階段就業市場保持強勁的重要因素。對股市來說,趨勢方向留意貨緊縮幣政策與資金流向,長線選股仍是基本面,短線則是籌碼變化。

台灣加權指數前波最大修正幅度約二五%,與S&P 500差距不遠,而重於道瓊、輕於Nasdaq與費城半導體,反彈雖逾千點、將近八%,依舊於一五○○○點大關震盪,弱勢於美、德、法股市,亞洲也低於日本以及韓國股市。

庫存調整壓力增強

新台幣近三個月於二九~三○元之間箱型區間震盪,相對於其他貨幣的貶值幅度較低,而美元指數七月中自高點一○九.二九四滑落,目前修正至一○六.三附近,跌破月線、季線約一○四.八,多國貨幣對美元彈升對應,然而新台幣並未跟隨腳步,反而貶破了三○元的整數關卡,雙面刃效果持續影響且擴大。

加權指數六月份修正八.五七%過後,國安基金宣示進場護盤展現力量,剛好搭上國際股市反彈,七月拉出八八四點的下影線收紅、上漲一.一八%,外資賣超縮小至一七七億元,投信買超二六四億元、自營商買超一○一億元,三大法人合計買超一八八億元,為今年來首見,櫃檯指數同為長下影線的紅K棒。

第二季與上半年財報陸續出爐,預期整體獲利應仍維持一定水準,不過類股將明顯分歧。重量級電子權值股以台積電為首,獲匯率加分表現頗優,然而IC設計、部分零組件與消費性產品已出現轉弱,傳產人氣股貨櫃航運,業績創高機會大,台塑集團以台塑(1301)最佳,此外,外銷股受惠新台幣貶值或有黑馬。

金融類股第二季財報難有好表現,尤其以壽險為主的金控股,防疫保單大失血,加上轉投資未實現獲利下滑雙重衝擊,台灣央行雖然也有升息,不過對比美國利差卻是越拉越開,單季金融指數下跌十五.三七%,累計至七月底擴大到十八.一六%,國際金融市場已漸有回穩跡象,或有助金融股跌深後反彈。

財 報 數 據 亮 眼 ,是股價跌深後反彈的理由之一,不過下半年的展望,才是影響大局最重要的關鍵因素,尤其總體經濟面臨成長趨緩甚至衰退,企業庫存過高與需求下滑,將成為攻防焦點,在科技類股方面,包含成熟製程晶片、記憶體、MCU、面板、顯示卡、中低階手機、NB等,都已有業者法說會示警。

蘋果財報穩軍心

上 半 年 財 報 表 現佳,且下半年展望也相對較明朗的族群,如網通、工業電腦等,若成交量與法人買盤持穩不墜,將有助股價持強表態,至少低檔較容易獲得支撐,另外,汽車電子與電力相關尤其儲能,產業趨勢明確,長多格局亦持穩不變,然須留意元宇宙,雖有題材與股價,但實質獲利短期恐仍難見成效。

雖遭遇美元走強與供應鏈限制,不過蘋果財報仍達標,主要受惠於iPhone銷售與服務業務優於預期,其中服務貢獻較去年成長最大,高毛利也帶動整體毛利率大致持平去年,略優於市場預期,儘管部分項目出現疲軟跡象,不過庫克依舊樂觀預期下一季度營收可望成長,毛利率則將受匯率與產品組合變化而下滑。

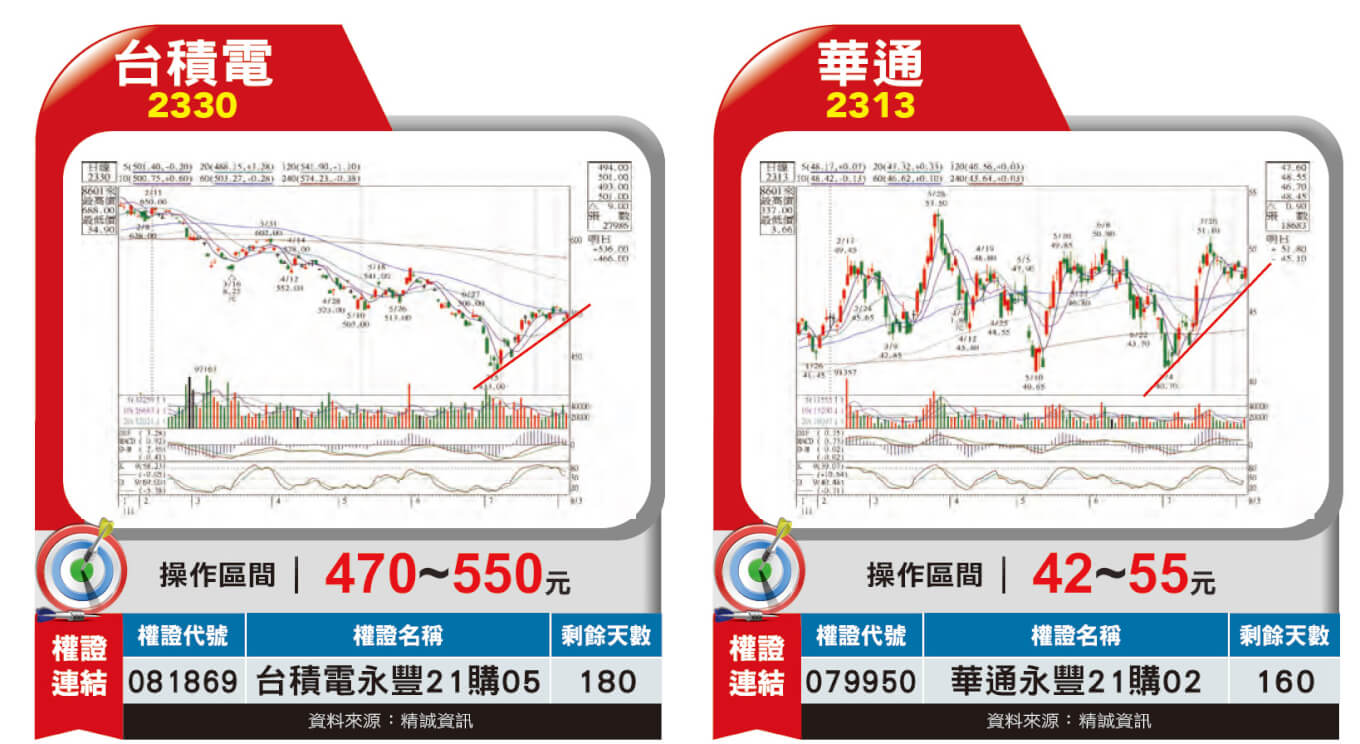

依據慣例,九月蘋果將發表新一代旗艦機iPhone 14,一般預估首批備貨量約九○○○萬台,台積電、鴻海(2317)、大立光(3008)、臻鼎KY(4958)、華通(2313)、美律(2439)等蘋果供應鏈廠商將受惠,雖然近年股價刺激力道已緩,不過至少將有助於廣大台廠供應鏈,下半年業績保有一定程度的基本盤。

PCB大廠華通受惠擴產陸續到位,加上布局低軌衛星的效益開始顯現,同時美系客戶對高階HDI需求強勁,第二季與上半年營收均創下歷年同期新高,展望下半年,進入美系客戶傳統出貨旺季,加上衛星訂單持續強勁,搭配惠州軟板與重慶HDI的新產能挹注,展望依舊樂觀,全年營運可望再向上挑戰新高。

閱讀完整內容

本文摘錄自

利空測試 台股更強

先探投資週刊

2022/7月 第2207期

相關