二○二○年起全球揭開了一場人類與病毒的全面決戰,起初人類受到病毒的猛烈攻勢節節敗退,疫情迅速蔓延,但在全球政府與民眾共同努力不懈之下,疫情開始逐步獲得了控制。即便陸續傳出更具威脅性的變種病毒現蹤,但整體的局勢仍慢慢的朝人類這一方傾斜。

尤其在各國疫苗研發開始有所斬獲, 紛紛進入三期臨床實驗階段, 並取得施打的緊急授權(EUA)後,這場人類與病毒的戰爭終於露出了勝利的曙光。而原本雪崩式下滑的經濟數據,也在各國政府積極救市的行動下將衝擊降至最低,並在去年下半年展開了史上罕見迅速的經濟復甦。

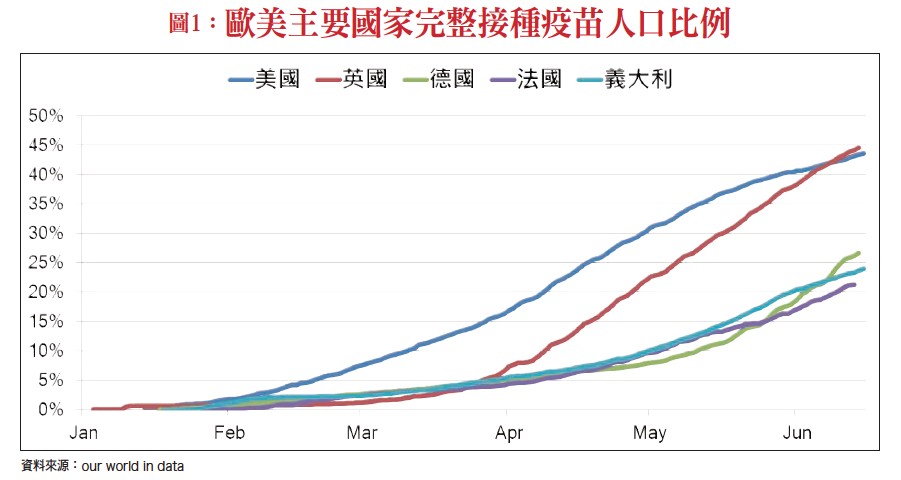

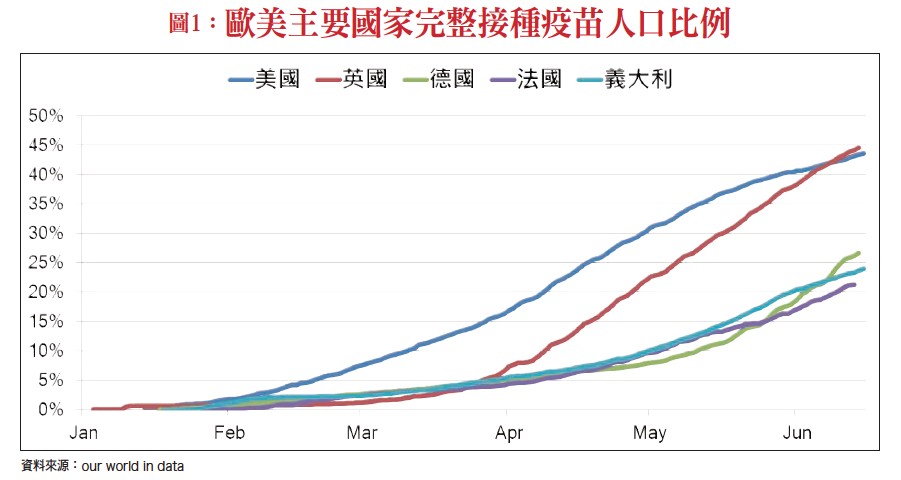

其中先前一度成為全球新冠疫情最嚴重的美國, 在拜登上任後,積極推展防疫措施,並推行了鼓勵施打疫苗的政策,使接種比例處於全球前列,有效的遏止了疫情的擴散。近期許多州也陸續傳出了解封的消息,很大的振奮了人心。

隨著疫苗逐漸普及,在先進國家疫苗接種率來到一定水準後,也開始傳出贈送第三世界國家疫苗的「疫苗外交」,未來也可望拉升整體的接種率。預期在全球協力抗疫的作為下,將可逐漸迎來「後疫情時代」!

經濟復甦優於預期 前景展望樂觀以待

在疫情逐步獲得控制後,直接反映的是各項經濟數據的快速升溫。先前疫情狀況頗為嚴峻的歐洲雖然今年首季仍難擺脫負增長的狀況,但也出現了衰退的大幅度收斂,預期全年可恢復到成長軌道。

而原先疫情嚴峻的美國,二○二○年全年G D P僅負三.五%水準,創下七十四年來最糟的紀錄,但今年首季卻能繳出成長六.四%的漂亮成績單,尤其驚艷。

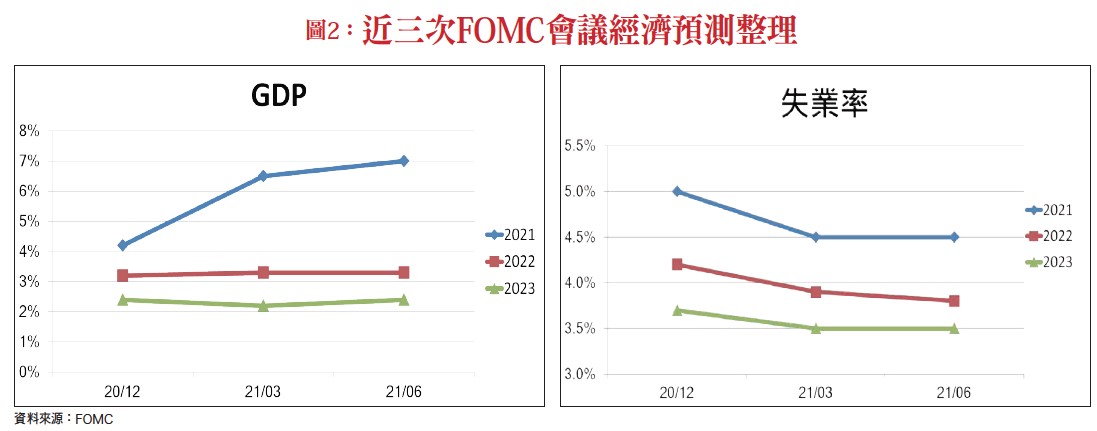

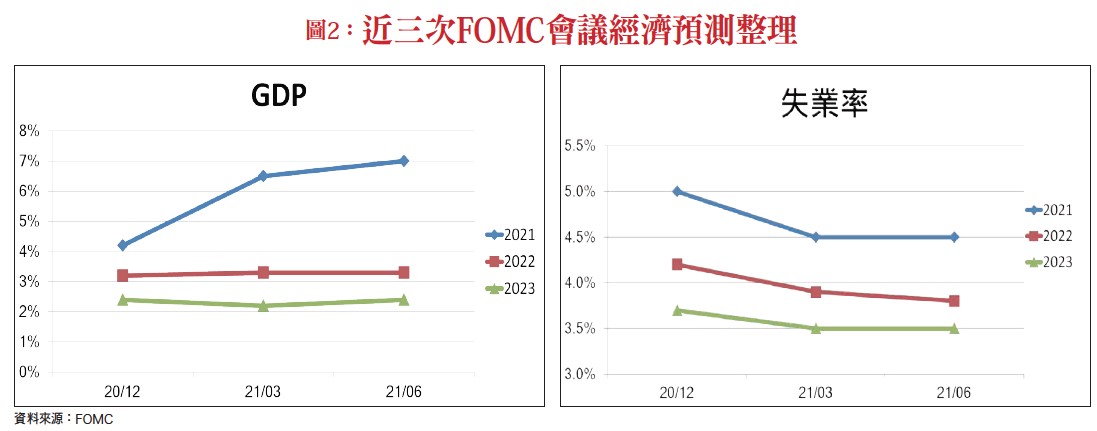

根據聯準會六月十六日最新的會議紀錄顯示再度上調了對於經濟前景的預測,二○二一年有機會實現七%的增長,全年產值超越了疫情前的水準。在這樣的高基期下,二○二二年及二○二三年仍可繳出三.三%及二.四%的增長表現,遠優於經濟學家預期;失業率則可望於年底出現四.五%貼近自然失業率的數字。

伴隨著高速的復甦,市場氛圍丕變,甚至開始在討論寬鬆政策是否提前退場的問題,這是去年仍身處疫情危機的我們所難以想像的榮景。在這樣的環境下,市場也給予了積極正面的回應,股市不斷的刷新歷史新高紀錄,甚至引來部分議論是否有「過熱」的疑慮,足以見得股市近一年以來的表現有多麼的優異。

固然市場的熱絡迫使聯準會重新思考是否有提前緊縮的必要,並且在近期的F O M C會議上暗示將展開「非正式」的討論縮減購債計畫,但基於過去的歷史經驗,我們得知「緊縮」往往代表著「實體經濟的復甦」,在此期間股市多給予正面反饋,呈現多頭市場走勢。我們該做的是把握每一次的拉回修正時機,認真思考佈局與策略的調整,才是接下來面對市場的正確態度。本文就兩大方向提供投資朋友參考。

疫情解封 帶動用油需求持續回溫

疫情期間,民眾被限制於住家中不得外出,各項運輸、用油需求一度滑落谷底, 再加上供給過剩問題,一度於去年四月引發了負油價問題。但隨著疫情逐步獲得控制,各地陸續傳出「解封」,使用油需求出現了顯著的回溫跡象。

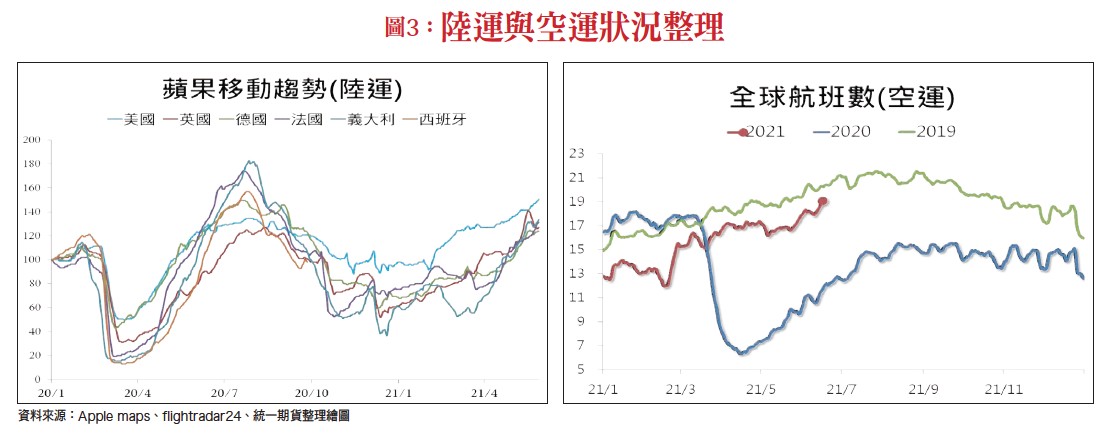

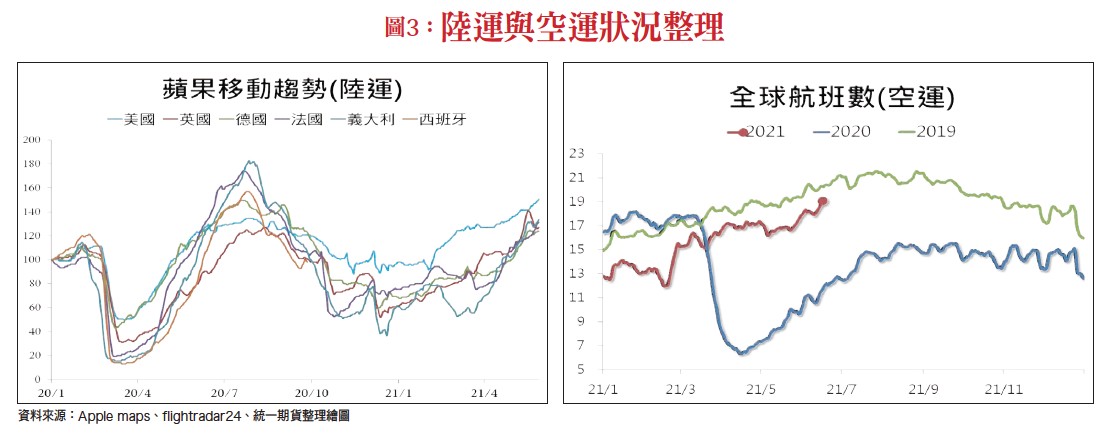

以蘋果公司提供的「移動趨勢」統計,各地政府是否實施封鎖對於整體陸運移動需求有著直接的連動關係。當去年四月疫情轉趨嚴峻,嚴格實施移動管制時,各國的移動數據降至冰點,幾乎呈現凝滯的狀況。而在今年疫苗施打率提升、各國紛紛解封後,第二季移動狀況有明顯的提升,隨著解封進度持續的推進,這樣的趨勢可望延續,並帶動第三季用油需求持續增長。

在空運的部分也有類似的跡象,去年四月起,在各國嚴格邊境管制與旅遊限制的狀況下,整體空運數量出現墜崖式的下跌。但後續在貨運需求領先回溫,及海運缺櫃需求擴散至空運的影響下,連帶使全球航班數快速回升。

今年以來航班需求已逐漸回復正常軌道,未來在疫情解封客運需求同步上升的狀況下,預期對於用油需求也將進一步攀升。

而在O P E C 消除大舉增產的疑慮後,將維持供需相對緊俏的狀況,今年下半年油品市場仍有值得期待的表現空間。

各國擴大基建 銅礦需求增溫

在疫情期間,各國政府擴大基建的計畫並不因此停歇。而在疫情趨緩後,可望加快佈局的時程,並藉此帶動經濟的成長。

美國總統拜登上任後即推出了二.三兆美元的基礎建設案,雖因國會有反對意見暫時擱置,但在調整規模縮減至一.七兆美元後,仍有機會於下一季通過法案。拜登基建法案最大的亮點即為著重「潔淨能源」的佈局。其中電動車與充電樁以及戶外運動等相關的產業,更是未來資金布局的重要標的。而電動車的用銅需求較傳統車輛高達三至五倍之多,隨著電動車滲透率的提升,對於銅礦的需求預期也將持續增加。

除了美國積極擴大基礎建設外,中國也推出了「新基建」計畫,預計五年投入十兆人民幣以上資金推動各項設施。有別於過往的基建以交通設施與房屋住宅等方向為主,新基建更著重於暢通資訊網絡與智能城市的推動,其中包含了七大類別, 分別是「5 G 基地台建設」、「新能源汽車充電樁」、「大數據中心」、「人工智慧(AI)」、「高效傳輸大容量電力的特高壓電網」、「跨城際高速鐵路」和「城市電車與工業互聯網」。在著重科技發展的主軸下,預期對於銅礦需求較之過往將會有更高的提升。

但在各國加大對銅礦需求的同時, 銅礦主要產地智利卻傳出了產能危機。主因為智利國會提出了「冰川保護法案」,該法案限制在冰川、冰緣區以及永久凍土進行採礦活動。而全球最大的銅生產商智利國家銅業公司(C o d e l c o)三座主要礦山都是冰川保護法案的限制對象,合計影響產能達四○%。

除此之外,智利尚有「權利金保護法」的潛在問題,該法案提議,將對年產量超過一.二萬噸銅的企業按照開採礦產品價值從價計徵三% 的權利金。如果實施新的權利金制度,相關企業納稅稅率將高達四四%,將會造成礦業投資吸引力下滑,並進而對產能產生不利的影響。供需兩端的失衡,也將使銅價長期維持較高的水位。

把握經濟成長增速商品

在全球疫情逐步趨緩後,經濟呈現迅速的復甦。配合疫情解封的大趨勢,或許我們可以思考還有哪些新商機值得留意。文中提及的原油及銅都具有長線題材, 可重點觀察。

實際操作商品上,除了C M E交易所輕原油期貨、高級銅期貨外,也可以參考國內投信發行的相關E T F,如街口投信的布蘭特原油正2(00715L)、道瓊銅(00763U)等商品,把握後疫情時代經濟成長的新商機!

閱讀完整內容

本文摘錄自

後疫情時代的投資新趨勢

理財周刊

2021/第1087期

相關