貨櫃航運業績大爆發

貨櫃及散裝航運是週期性產業,過去幾年陷入低迷,許多航商虧損,但去(2020)年下半年景氣開始復甦,今年貨櫃航運股獲利更是大爆發,現在還可以進場嗎?

撰文:龔招健

今(2021) 年以來, 航運股成為台股熱門大飆股,其中以遠洋貨櫃(集裝箱)航運的長榮(2603)、陽明(2609) 最受青睞,其次是散裝航運的慧洋-KY(2637)、新興(2605)、裕民(2606)等。

簡單來說,散裝航運運送的是各種民生大宗物資及工業原物料,例如鐵礦砂、煤碳、水泥、肥料、穀物、玉米、黃豆等;貨櫃航運則是運送各種終端成品或半成品,例如3C 電子產品、零組件、生活日用品、儀器設備等,而且這些終端成品或半成品都必須裝進符合國際規格的貨櫃才能運載。

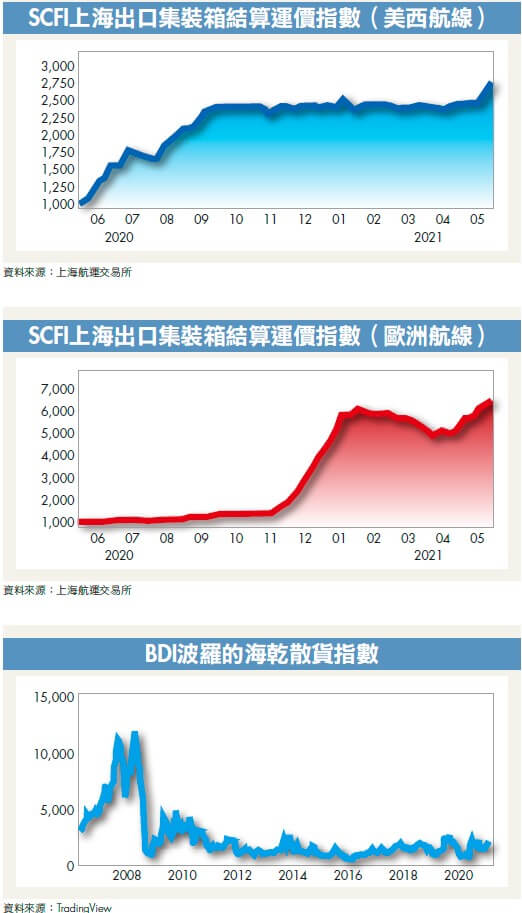

貨櫃航運指標:SCFI運價漲股價跟著漲

貨櫃航運通常有固定航線及航期,一般以20 呎櫃與40呎櫃為標準櫃。散裝航運則沒有固定航班及航期,主要由客戶指定。

不論是貨櫃航運或散裝航運公司,其獲利好壞與運價息息相關,而運價的高低變化可以藉由相關的運價指數得知。

被股民戲稱為「航海王」的長榮、陽明分別是全球第7大、第9 大貨櫃航商,皆以遠東來回美國、歐洲的航線為主,其運價最重要的觀察指標包括SCFI(上海出口集裝箱運價指數)、CCFI(中國出口集裝箱運價指數),尤其是前者。

從SCFI 運價走勢圖可以發現,包括美西及歐洲航線,近期運價分別創波段新高,業界預期在今年第4 季之前,兩大航線的運價仍將維持在歷史高檔區;第4 季雖相對是淡季,運價也不會大幅滑落。

對長榮、陽明的投資人而言,除了公司每個月公布的營收變化,更重要的是追蹤SCFI 未來運價的變化,觀察其走勢跟業界的樂觀預期是否相符,尤其明年SCFI 的運價走勢將最為關鍵。

今年SCFI 運價之所以較去年同期大漲數倍,主要是因為新冠疫情導致歐美出現嚴重的塞港問題,貨櫃流通速度大減,加上歐美國家受惠財政紓困方案,刺激實體商品的消費需求(原有的跨國旅遊支出亦因疫情而轉向),零售商積極回補偏低的庫存,目前不只缺貨櫃,今年、明年下水的新船數量也有限。

近期買回庫藏股的全球最大貨櫃航商馬士基(Maersk),5 月11 日在投資人說明會上預測,海運費率將逐漸下降,2022 年將恢復正常,但仍將高於疫情之前的水準;該公司並承諾將提振貨櫃運輸服務的可靠度(意指提高船期的準點率),確保運費從目前的高檔軟著陸。

馬士基對於明年貨櫃運價的預測相對保守,顯示業界對於明年貨櫃航運的報價尚未有共識,而陽明、長榮兩大貨櫃航運股股價經過近幾個月大漲噴出,日前也出現獲利了結的賣壓。

不過,對於貨櫃航運股後市看法相對精準的宏遠證券,在最新研究報告中重申長榮、陽明的「買進」評等,預估兩家公司今年獲利高峰在第3 季,全年稅後EPS都將超過25元,明年可望高配息,目標價皆上看100 多元。

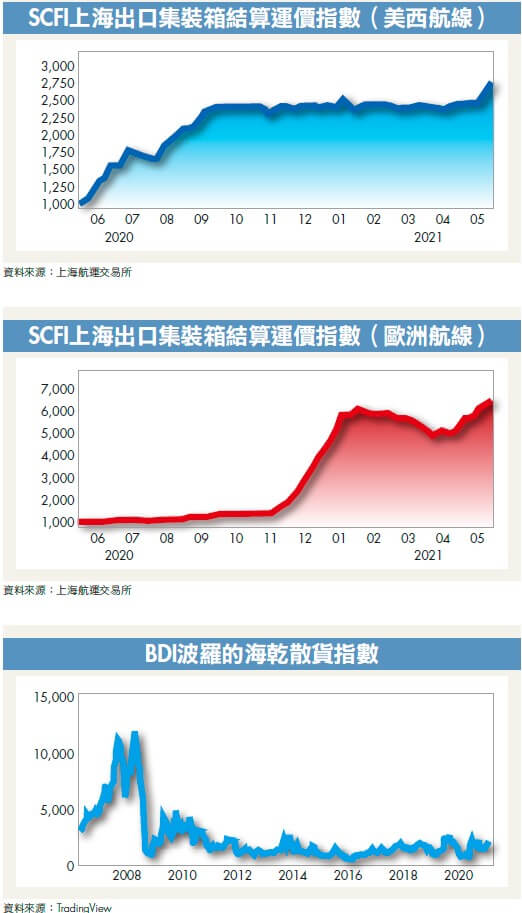

散裝航運指標:BDI與歷史高點差距仍大

至於散裝航運,依船型的不同,其運價的觀察指標可分為:波羅的海海岬型航運指數(BCI)、波羅的海巴拿馬型航運指數(BPI)與波羅的海輕便航運指數(BSI),而波羅的海乾散貨指數(BDI)則是以上3 種運價指數的平均,為整體散裝航運獲利的重要觀察指標。

隨著全球景氣復甦帶動鐵礦砂等原物料需求,近期BDI指數也水漲船高,但相較於SCFI 指數今年以來飆漲創歷史新高,BDI 指數離2008 年的歷史高峰仍有一大段差距。

因此,以今年預估EPS 來看,國內貨櫃航運股的獲利比散裝航運股好太多了。不過,貨櫃航運及散裝航運股都屬於週期性的景氣循環股,波動非常大,股價飆漲過後宜更審慎看待,要提防未來運價走勢不如預期,而當股價在高檔爆天量、利多不漲時,就是警訊。

閱讀完整內容

本文摘錄自

投資「航海王」先認識2個指標

Money錢

2021/第165期

相關