AI賽道競爭火熱

撰文:游季婕 攝影:張家禎

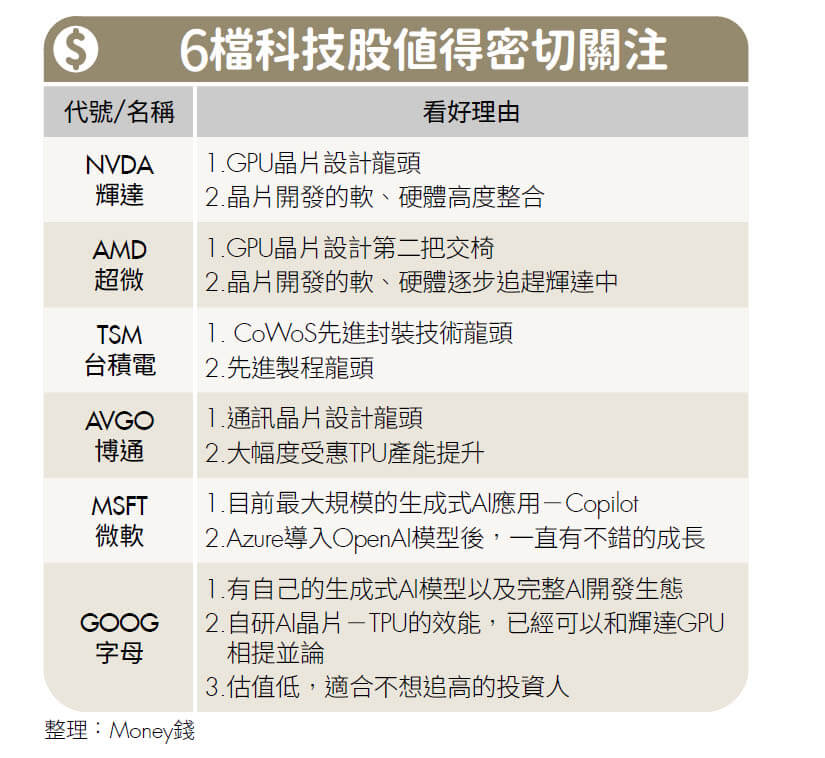

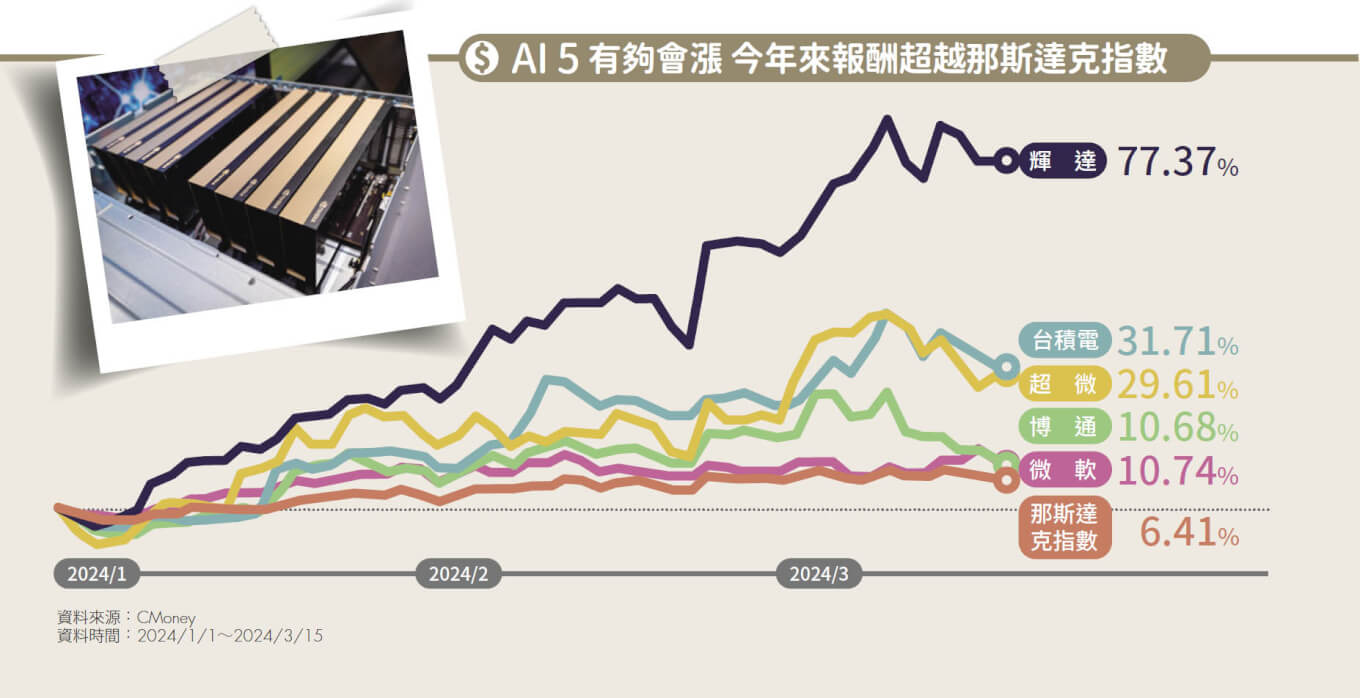

隨著AI成為投資界最炙手可熱的名詞,對沖基金Light Street Capital的分析師─ Glen Kacher 提出了「AI 5」來取代「七巨頭」,他認為輝達(Nvidia)、微軟(Microsoft)、超微(AMD)、台積電、博通(Broadcom)才是當前領導美股市場的股票。

從近期股價表現來看確實為領頭羊外,本文將進一步分析在AI競爭的賽道上,為什麼它們有資格成為最被關注的5檔股票。

除上述5檔外,本文認為還有一檔漏網之魚─字母(谷歌母公司,Alphabet),也許是近期它股價並沒有特別表現,所以被排除在「AI 5」外,但不管是AI晶片還是大型語言模型(下稱LLM),該公司都不容小覷。

另外,隨著晶片的發展,生成式AI的應用也越來越多,不過多數應用的規模仍端不上檯面,目前屬科技巨頭中的微軟、字母公司最有可看性。因此接下來的內容將聚焦討論晶片和生成式AI應用,這兩個領域目前的發展狀況、個股的優劣勢和展望,供讀者參考。

輝達今年股價狂飆近80%

這兩大風險要密切關注

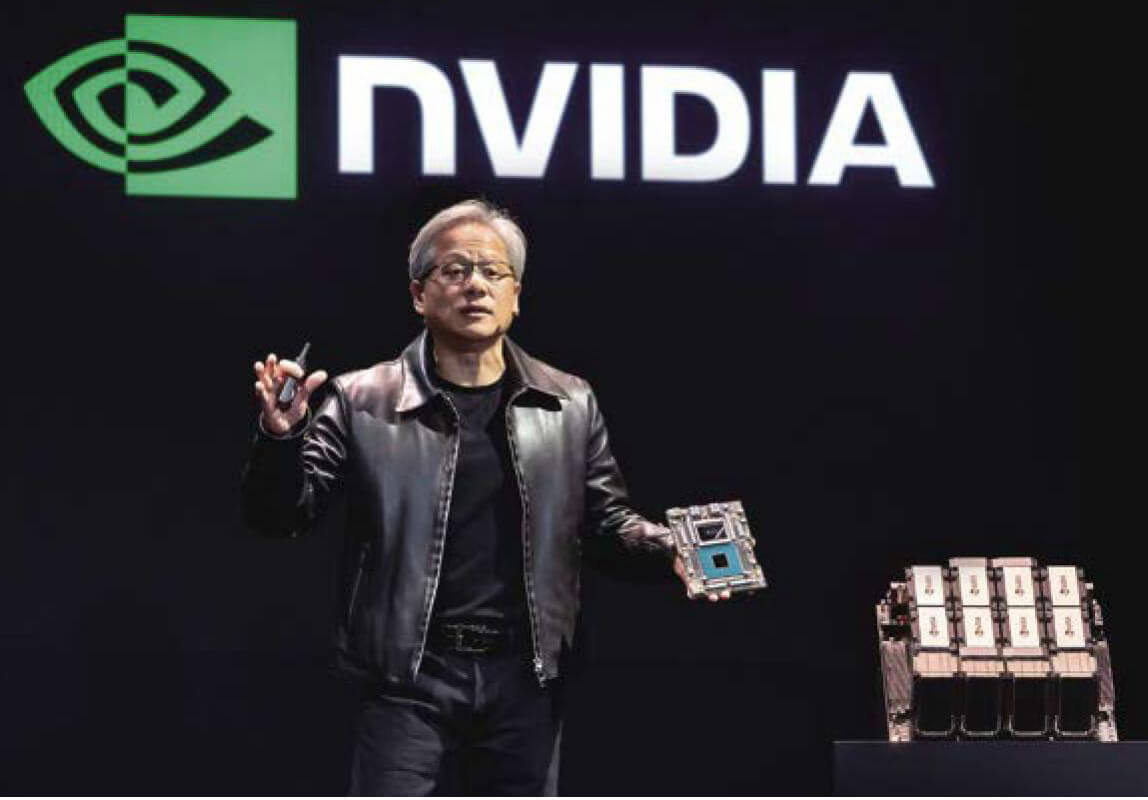

說到「AI 5」,投資人最先想到的應該是通用圖型處理器(下稱GPU)的晶片設計公司─輝達,它一季又一季逆天成長的財報,讓市場為之瘋狂,2024年第4季(本文季度皆指財政年度)營收年增率265%,公司也預期下季將維持234%的高速成長,這樣的好消息帶領整體股市不斷向上衝。

今(2024)年以來截至撰文當下(3/15),輝達股價漲幅近8成,即便有小幅回檔,多頭格局也仍尚未被完全打破,但其股價不是毫無風險,預計今年下半年開始市場預期不再強勁,加上估值今年以來不斷向上拉高,投資人需要居高思危,而整體產業狀況也有2點要持續關注:

關注1:GPU供需逐漸得到緩解:ChatGPT剛推出後,不只是科技巨頭搶買GPU,連美國許多新創公司也下單不少,但現在熱潮不比當時,早期的積壓訂單逐漸被消化,GPU相關供應鏈產能也不斷提升,這都使得供需狀況逐漸改善,價格將得到緩解,也讓輝達成長力度慢慢趨向市場預期。

關注2:超微和字母公司的AI晶片競爭力逐漸提升:對AI 模型開發者來說,這兩家公司的晶片逐漸成為輝達GPU外,不錯的替代方案。先來比較都以GPU作為AI晶片架構的輝達和超微,其實它們進入GPU市場的時間差不多都在2000年前後,但比起超微,輝達更加專注於這個領域的發展,因此在軟、硬體和開發生態上拉開不小差距。

超微最新頂規GPU ─ MI300X的效能其實沒有落後輝達H100太多,但晶片表現在這個賽道上是基本功,採用率才是重點,而這取決於微軟、Meta、OpenAI是否持續大量購入MI300X,就目前看來這趨勢持續進行,加上該公司在上一季度的電話會議中,給出的財報指引過於保守,僅預計營收年成長1%,因此應能在下次輕鬆擊敗預期,若是下次公布財報時,市場情緒樂觀,超微股價有高機率在公布後看到不錯的漲幅。

TPU為神經網路運算而生

推論上有超越GPU的優勢

字母公司則是有別於輝達和超微,自行開發了張量處理器(下稱TPU)這個架構,且目前比起超微GPU,TPU更能與輝達GPU 相比擬,當初AlphaGo打敗世界圍棋棋王李世石時,使用的晶片正是第一代TPU。

GPU的「G」代表通用性,因此被廣泛運用在各種需要平行運算的領域上,像圖像處理、加密貨幣挖礦、機器學習等。TPU則擅長特定領域,也就是深度學習和神經網路運算,這正是目前生成式AI最重要的一環,也因它的先天優勢,效能要追上輝達GPU,並非難事。

根據字母公司所發表的Gemini模型技術論文指出,該模型是使用TPUv4 而非輝達GPU H100,雖然不少人認為,這份論文的模型實測有「灌水」嫌疑,但多數人仍默認Gemini與GPT-4是同等級模型,背後也代表著TPU 已經具備與輝達GPU 相當的實力了!

另外值得提及的是TPU 在推論上的表現。建立AI模型可以粗略分為兩階段,訓練和推理,前者是訓練一堆資料,後者則是利用訓練好的模型,計算出需要的結果,像我們和ChatGPT聊天,而它理解並生成文字,就是推論的過程,往後生成式AI的應用越來越多,也代表著推論工作越來越重要。

最近一次輝達的財報電話會議上,黃仁勳也曾表示,「我們在推論的業務上,已經有顯著的成長」,並估計推理占總工作負載的40%,雖然這趨勢意味著晶片需求量增加,但若進入到推論,輝達的優勢就沒那麼明顯了,因為比起GPU,TPU更是為推論而生,不只是效能,成本上也有很大的優勢。

博通是TPU最大功臣之一

台積電受惠超微GPU和TPU

TPU 有這麼好的表現,博通的參與功不可沒,字母公司負責晶片前半段的設計,而博通完成後半段的物理實現,簡單來說要根據晶片設計圖,精確地在晶片上布局電路和其他元件,這一步驟直接影響最終晶片表現。之所以找博通合作,是因為它是一家網通晶片設計的領導廠商,進行AI 運算時,會需要晶片、伺服器之間的通訊,才能發揮強大的運算效能。

不過,去年就曾爆出字母公司與博通在產品定價上,常常意見分歧的消息,甚至說兩家公司要拆夥,但畢竟字母公司在晶片領域的著墨較淺,還是得倚靠博通的技術,目前看來,至少近3年內,字母公司還很難擺脫合作關係,因為在產能拉升初期,不太需要貿然行動、賭上降低晶片效能的風險。

雖然TPU 也可能面臨AI晶片供需不再吃緊的問題,但它的產量才正在開始爬升,且隨著市場推論需求越來越多,將會一步步瓜分GPU的市占率,因此看好字母公司和博通的股價和財報,在今年剩餘的時間中,比起輝達和超微,會帶給市場更多驚喜,股價拉回都是買點。

至於台積電,如大家所知,在晶片製造上幾乎沒有對手,雖然上次法說會中,台積電表示目前英特爾(Intel)18A製程相當於台積電N3P製程,但英特爾預計18A在2026年才會量產,屆時N3P已量產3年,良率、技術都已穩定發展,折舊對於公司影響也變得有限。

另外在先進封裝(主流技術為CoWoS)的部分,台積電將受惠於超微GPU 和字母公司TPU的產能拉升,因此預計今年股價也有不錯表現,有拉回都是買點。

微軟生成式AI應用有雙引擎

字母估值低等待股價發酵

隨著AI 晶片、LLM的發展,生成式AI的應用日漸增加,但還沒有出現真正的引爆點,只有主要用在企業端的微軟Copilot獨挑大樑,字母公司雖然近期也開啟Gemini的訂閱服務,但市場看起來興致缺缺,其他則是一些零星、特定領域的應用,還很難對它們做出評論。

可以為微軟帶來成長動能的生成式AI應用主有2 個,Copilot 為第一個。雖然去年市場對於微軟的Copilot抱持高度信心,但近期卻有不少企業端對於Copilot仍有疑慮,主要是現階段需要過多人工干預來搭配使用生產力提升有限,再加上最新一次的電話會議,微軟也沒詳細給出Copilot目前採用的狀況,因此市場降低對於該服務的成長預期。

即便如此,第二個可帶動成長的引擎為雲端運算平台─ Azure,自從導入OpenAI的生成式AI 模型後,一直看到不錯的成長,預計Azure 將為微軟帶來不錯的評價和股價上漲力度,有拉回都適合布局。

另外字母公司在推出Gemini 後,也宣布了訂閱服務,其實Gemini真的很厲害,基本上是與GPT-4同等的大型語言模型,但在發布會後,關注度並沒有很高,甚至有很多負面的反饋,主要是因生成出來的圖片有「過度政治正確」的問題(指在Gemini的世界中,白人被從人類歷史中抹去,例如輸入教宗圖片,會出現黑人教宗),消除了大家對於Gemini的信心。

這並非是個單純的錯誤,該公司內部早已發生過不少次這類的問題,像白人若想升遷,可能會受到高層的阻礙。字母公司的軟、硬體實力無庸置疑是最頂尖的,但最大問題出在公司內部管理,比起推出更好的產品,如果有天換掉現任執行長,股價應該會暴漲非常多。

儘管如此,字母公司的估值一直跟不上其他直接受惠生成式AI的公司,若不想追高,很適合買進該公司股票,慢慢等待股價發酵。

閱讀完整內容

本文摘錄自

投資生成式AI 這6檔最直接

《Money錢》

2024/4月 第199期

相關