大牛也彰顯出價值了!

老股大翻身

美國科技股及日、韓股市強勢上漲,台股驚驚漲,指數來到一六八○○點附近,幾乎題材個股都輪漲一回,此時相對有本質、獲利、配息及低股價淨值比公司可特別注意,包括水泥、塑化、電線電纜股都成焦點。

文 ● 方亞申

台股經過五月份在輝達季報及預估下季財報大好下,美國科技股及台股都大漲,台股單月上漲九九九點或六.四二%,僅次於元月份表現,當然外資單月買超一七八二億元為主要推力。據統計,外資五月淨匯入七三.六二億美元(約二二六○億台幣),是歷年五月最大淨匯入量,也是史上單月淨匯入第四高。歷史數據顯示,只要外資未大賣超,台股易漲難跌。六月當台股上攻至一六八○○點之上,已經克服去年高低點下跌的三分之二,屬於強烈反彈,有機會轉為牛市。

問題是,台灣企業基本面外冷內溫,經濟對策訊號連續出現第六個藍燈,出口持續衰退,只靠內需因疫情後報復性消費,觀光、旅遊及餐飲等族群獲利大好。而台灣是海島型國家,外貿是台灣的本命,即使股市領先基本面先行,惟先前在庫存利空中,個股尤其是電子股已經大反彈一段,進入下半年庫存可望消化,從面板及雙A品牌都傳來庫存下降、回穩乃至需求復甦消息,特別是輝達所帶來的AI供應鏈及需求的旋風,過去很少大漲的下游代工大廠,如廣達(2382)今年股價大漲超過八成、緯創(3231)大漲一五八%、技嘉(2376)大漲一倍等,封測的京元電(2449)股價創歷史新高,軟體整合的零壹(3029)、敦陽科(2480)、凌群及重電的股價也創歷史新高。從大型股台積電(2330)、日月光投控(3711)到中小型電子股,只要有題材,股價幾乎都輪漲過一次。就如「老人與狗」理論一樣,股價走在前面,但真正業績能跟上來的較有限,所以台股來到一六八○○點附近,並不便宜。

電子下游代工廠漲幅可觀

惟在外資資金湧進,以及東北亞以科技為主的韓、日股市,都還在創今年新高(日本續創近三三年新高),台股有台積電生產全球AI晶片及高階製程晶片,加上去年因為防疫險大賠錢的金控股,今年轉為獲利,股價低檔有支撐,加權指數看似不低,但若國際股市未大幅回檔,台股低檔一六○○○點支撐相對較強。而股市大部分個股都有不小漲幅,但還是有不少具有配息且股價淨值比相對較低個股,此時就可留意有無機會輪漲!

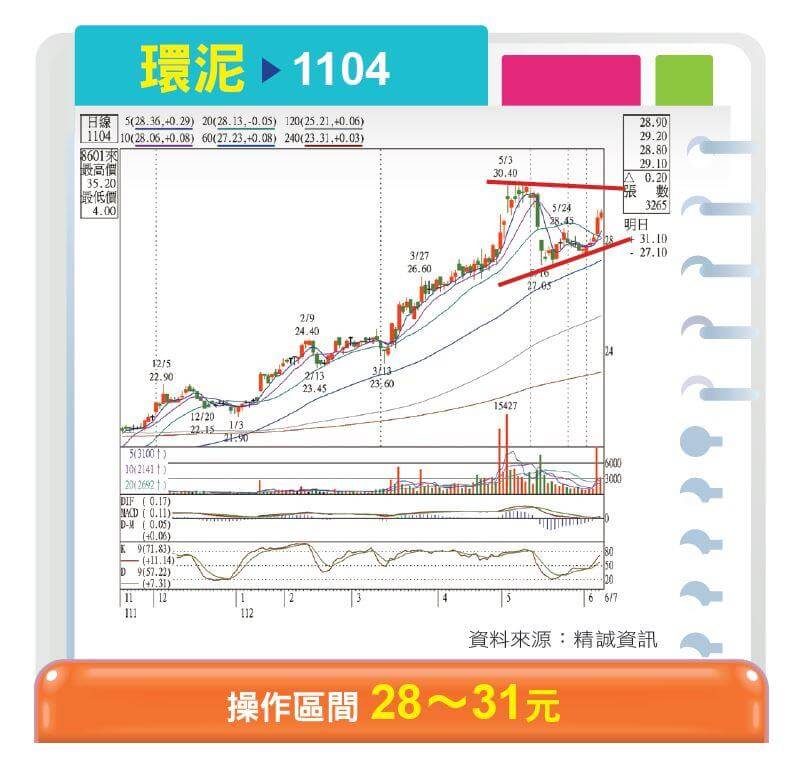

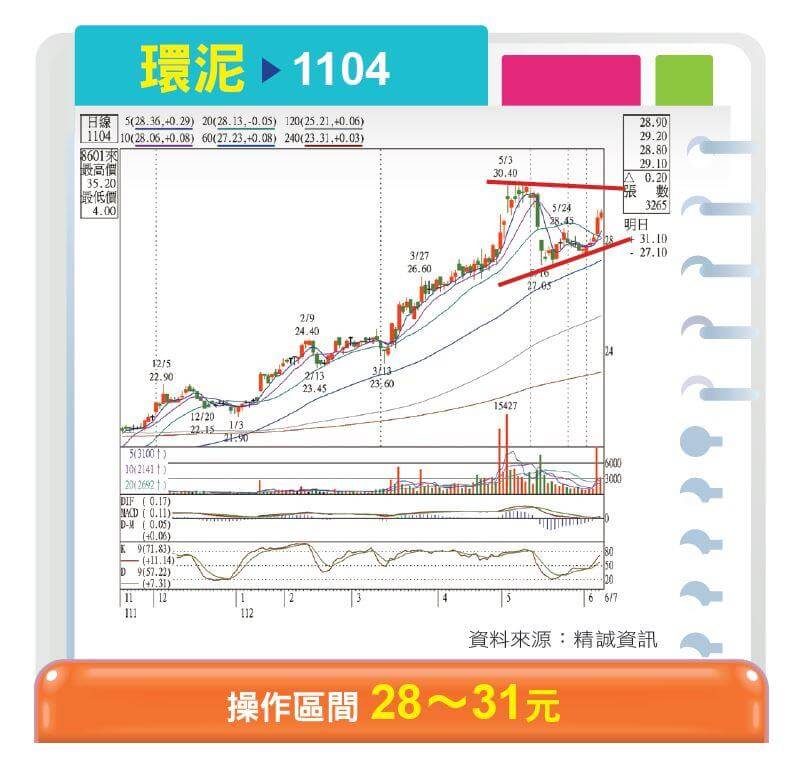

以水泥股而言,台泥(1101)、環泥(1104)兩檔今年漲幅都在二成以下。環泥幾乎每年都有一定水準獲利,未賠過錢。去年混凝土及建材本業表現亮眼,加上轉投資獲利,稅後純益二○.四一億元,較二一年成長近九成,EPS達三.一二元,創近十年新高;今年轉投資的利永環球的「超薄型感測器」打入元太(8069)供應鏈,目標下半年出貨;此外,子公司處分台南市三千坪土地,處分利益可貢獻環泥三.八三億元業外收益。環泥屬於老牌公司,在台南市及高雄市都有土地資產,且陸續處理中,公司有一定價值存在。

最重要是環泥持有二九.八%的金雞母六和機械,是生產輪圈大廠,主要市場在大陸,二○年以前每年都賺超過二三億元,甚至接近三○億元;而環泥也因此每年認列七至八.六億元,幾乎占全年獲利的六五%左右。惟二一年中國景氣下降,汽車銷售不佳,加上競爭者增多,該年認列獲利降至三.七億元,即便如此環泥當年靠著土地及建築,EPS還有一.六六元。二二年中國汽車銷售上來,六和機械業績獲利再度拉升,該年認列金額拉升至八.二二億元,使得環泥稅後獲利高達二○.四一億元,折合每股三.一二元。今年中國持續祭出刺激能源車銷售政策,預計六和機械獲利有望再度接近三○億元,如此環泥將可認列約九億元,等於有獲利基本盤,加上賣地獲利三.一二億元下半年入帳,合計折合每股一.八五元。配合本業混凝土等銷售,預估今年獲利將可上看十七至十九億元,乃至超過二十億元,也就是法人預估EPS有機會達二.六至三元之間。加上每股淨值近五年來從二七元一路上升至三二.八三元,股價淨值比還低於一倍,有EPS又有配息,進可攻、退可守。

水泥業屬於傳統高汙染行業,但是龍頭台泥近幾年來在董事長張安平主導下,積極轉型,目前幾乎有一半業績來自非水泥業。在綠能方面,投資電池、儲能等事業,張安平表示,淨零趨勢下,水泥不轉型經營不下去,而一八年投入減碳行列,累計投資七、八百億元轉向高科技新能源領域,積極衝刺在充電樁、電池芯、碳捕捉等轉投資事業發展進度。旗下三元能源科技斥資一二○億元在高雄小港打造的台灣第一座超級電池廠,預計今年完工啟用;此外,台泥轉投資的能元科技台南電池廠是台灣最大的鋰電池廠,產能早被歐美知名的高階家電品牌包下;台泥全新規劃的三元小港電池廠將生產高階、高容量、高充放電功率的三元電池,瞄準頂級電動超跑及太空科技運用等頂端客戶客製化電池市場。該廠年產能一.八GWh(十億瓦),相當於年產約二.四萬輛電動汽車所需的長程電池量,台泥集團一年電池總產能將提升至三.二GWh。

台泥綠能布局廣,股價偏低

再者,台泥二一年宣布與飛宏科技(2457)進行策略性合作,台泥以每股四○.二六元參與飛宏私募案,投資總金額十五.一億元,持股約飛宏一成。雙方將爭取全球市場充電設施商機,這也是台泥在併購義大利儲能公司NHOA後,拓展到車用充電樁業務,今年以來飛宏股價在充電樁題材下,股價大漲超過一倍,相當於台泥持有飛宏十%已經是零成本!

另一方面,台泥也投入五五億元在台泥蘇澳水泥廠、花蓮和平水泥廠兩地建置八七.五MW(百萬瓦)以及二五○MW的大型儲能系統,完工後兩個儲能案場將為全台容量最大,有助於台灣的綠電成為基載電力。台泥投資綠能不遺餘力,但獲利沒那麼快出來,其實該公司也表示為了要讓集團七千多萬噸水泥繼續生產,就要減碳,就需要投資綠能。台泥在大陸的廣州、重慶,在歐洲都參與了碳交易。

今年股東會上,張安平表示,過去十年台泥共發一千億元股利,他甚至說,「股東若買了台泥,十年以來每年領股利、股息,扣掉這些你賠多少我給你!」顯見對於經營的信心。其實若以一六年底股價計算來投資台泥(包括今年尚未配發的○.五元現金),約可領到十二.一八元現金股息,以今年成本將降至二三元以下,單領股息投報率就有三五%,若再加上股價價差,投報率超過四四%。且台泥集團是中國前十大水泥集團之一、台灣最大水泥廠,土地資產不用說,股價已接近十年平均股價三五元附近,且在以往股價與台泥相近或較低的聯華(1229)、東元(1504)、華新(1605)等等,如今股價都在五○元以上,台泥相對是便宜了!

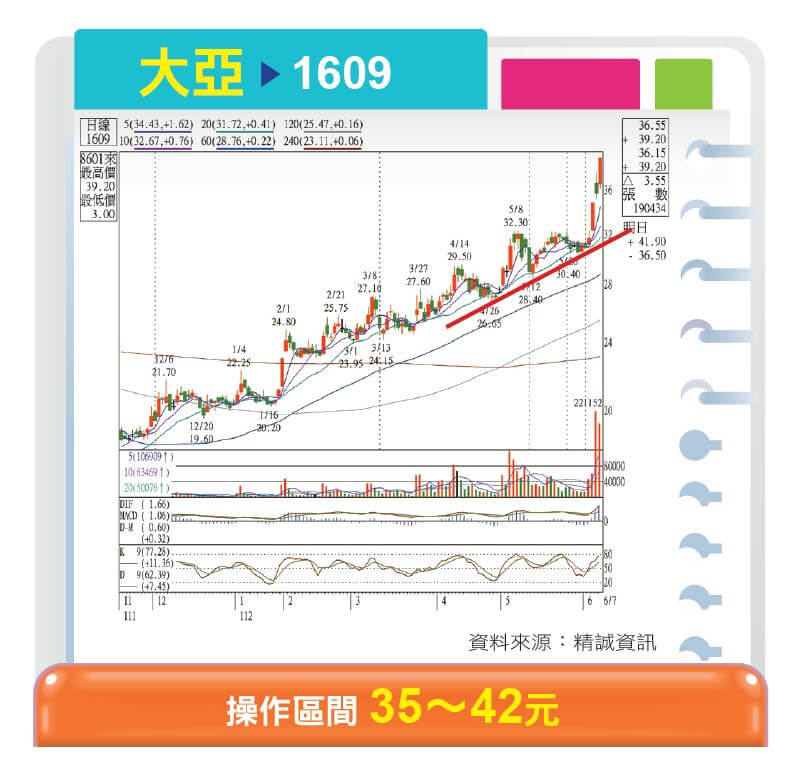

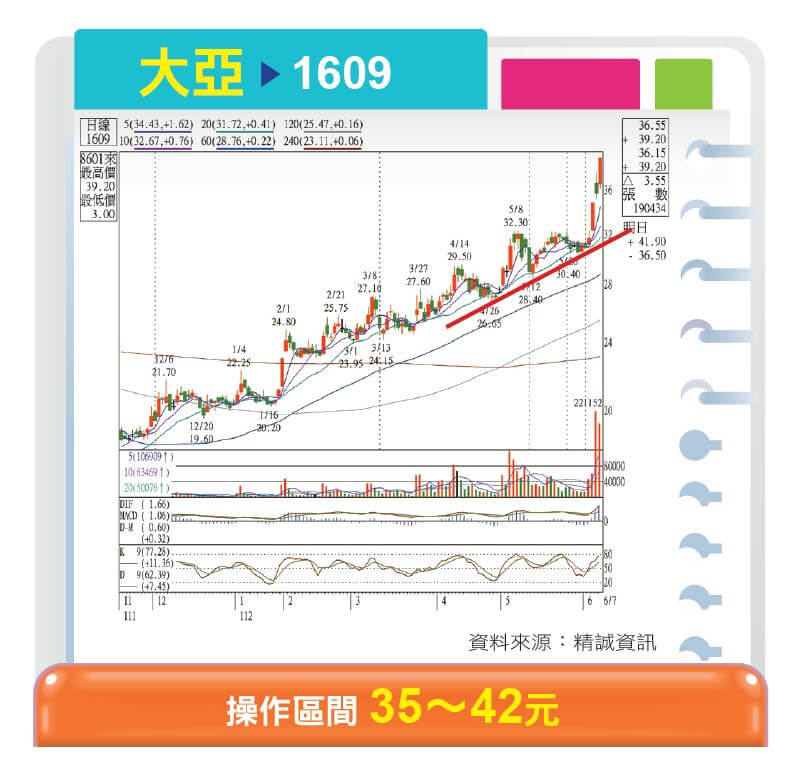

政策加持,線纜業績看好

其次在電線電纜部分,台灣近幾年迎接龐大回台設廠的台商,設廠就需要有基礎的建設如水及電,政策上對於電力改善也是相當積極,所以今年重電股包括華城、士電(1503)、中興電、亞力(1514)等股價都大漲超七五%以上。且來自政策的加持,上述公司前四月營收都有十五至三○%上漲。台灣電力設備更新商機相當龐大,通常只要接到標案,獲利就將顯現。而電線電纜業包括華榮(1608)、宏泰(1612)、大亞(1609)、合機(1618)等,都是老牌公司,股價都是二、三○元,其中大亞及宏泰近六年都沒有賠錢紀錄,且都有配息,穩定性高。而台電強韌電網計畫啟動首波標案,業者指出,台電首波線纜標案以一六一KV、三四五KV的高壓及超高壓線纜標案為主,業界中僅合機、華榮、大亞可做三四五KV超特高壓電力電纜,可望率先受惠。

合機指出,電線電纜受惠政府政策、民間商辦及廠辦興建、線材汰舊換新帶動的線纜需求。華榮則稱,目前主力出貨都是二一年的合約,今年下半年可以開始出貨去年投標的合約,而新接的台電的訂單,預計最快要下半年或到明年才會顯現在營收貢獻上。也就是業績延續性不必太擔心。而台電「強化電網韌性建設計畫」,未來十年內,電線電纜有約一一○○億元以及智慧電網與配電系統需求標案釋出。加上綠能產業興起及民間公共工程等三大支撐下,推升線纜需求,訂單能見度至少看到未來三年。相關業者華新、大亞、合機、華榮、大山(1615)、宏泰等業績將穩定成長。

大亞集團擁有六二座太陽能廠,公司預估二五年產能將達四五○MW。首季EPS達二.六五元,其中不少靠業外收益,但若加上近五每年平均EPS一.三二元以上,且今年有強韌電網推升業績,預估本業EPS約達一.七元以上,合計業內外有機會每股賺三.七元以上。拉回可以注意。

至於台灣最大傳產民營集團的台塑集團,今年以來台塑四寶漲幅分別是台塑(1301)的八.七%、南亞(1303)的十一.五%、台塑化(6505)的十.二%,台化(1326)還是負數。但是若拉長六年時間來看,台塑發放現金股息三○.七元、南亞二二.二元、台化二四.三元、台塑化十八.二九元,長期持有還是有固定報酬。這兩年台塑集團主要重心在台塑及南亞身上,台塑持有台塑美國約二○%股權,是該集團中最高;南亞則與電子關聯度極高,持有南電(8046)六六.九七%股權,是集團中最多,南電雖今年獲利大不如去年每股賺三○.○五元,不過在AI時代來臨,對ABF用量提升,外資就看好南電,間接也就是看好南亞。

再者,記憶體去年以來情況不佳,但是連南韓的三星及海力士加上美光都減產,有利記憶體價格觸底回升,南亞持有南亞科二九%股權,相對未來也是較看好,以此來看南亞轉投資正向展望,今年又將配息三元,逢低可留意。

閱讀完整內容

本文摘錄自

老股大翻身

先探投資週刊

2023/6月 第2251期

相關