降息選股前哨戰

在美國降息前,國際股市近期幾乎以V型反轉上升,建立低檔支撐;台股以台積電、廣達、大立光等為主的大聯盟,受惠蘋果及輝達訂單股價活力強。而台灣資金多,資產營建股還是相當搶手;另一類是高獲利、高配息但股價跌回起漲區的優質股,可攻可守。 文 ● 方亞申

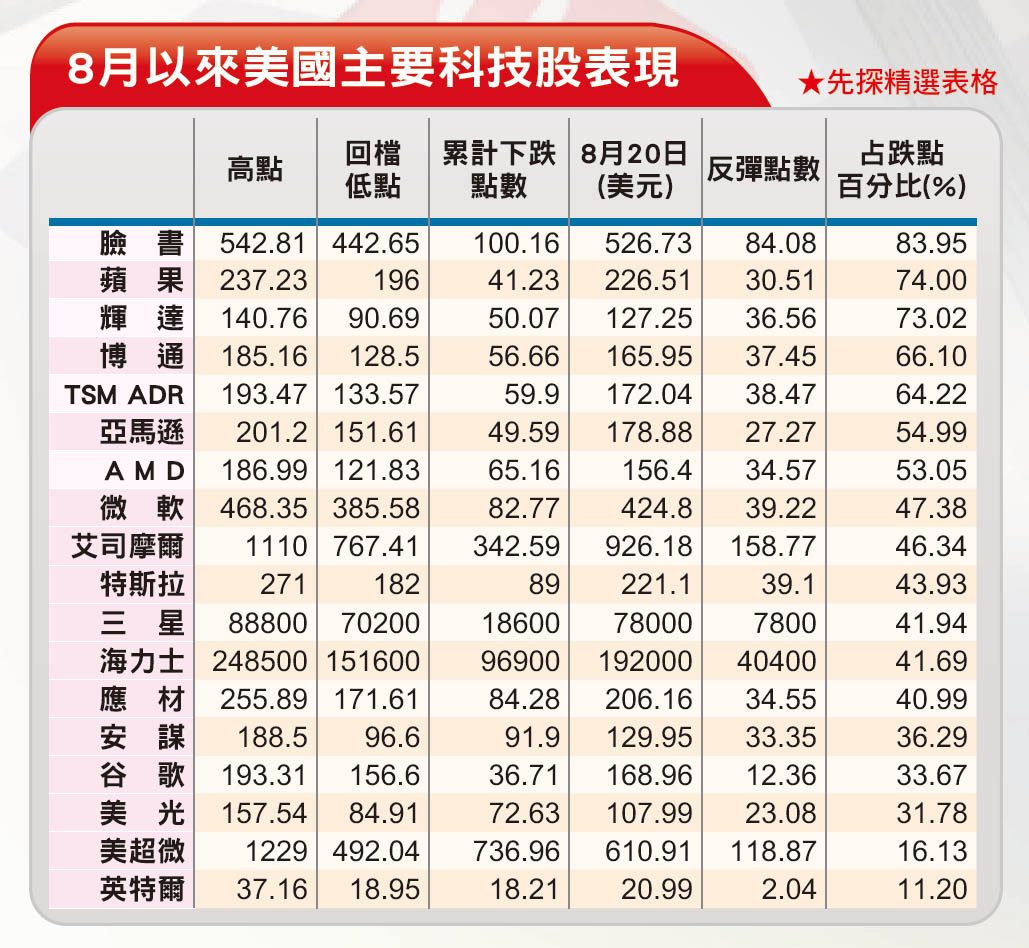

全球央行在二十二至二十四日陸續召開大會,市場正等待美、日行長說話,此前英國已先降息,而美國前周公布的CPI及PPI狀況都在控制中,市場樂觀以待降息,近期聯準會官員發言大多偏鴿派,預計九月降息一碼是基本的預估,至年底前有機會降息約三碼。 在降息預期下,美國十年期美債殖利率下跌至三.八七%,所以美元指數持續走弱跌破一○二,觸及三月以來最低,其他貨幣則相對升值。此外,零售銷售偏佳,沃爾瑪股價創新高,業績偏向較好狀況。美中不足是中東緊張局勢升溫,黎巴嫩真主黨對以色列北部發動無人機攻擊,並確認造成兩人死亡。美國國務卿布林肯則持續調停。 台股漲跌看AI臉色 這次美股幾乎又是V型反彈,標普及道瓊幾乎已反彈回八月初下跌那段的八成,那指反彈七三%,反彈超過三分之二,意味低檔已轉為支撐。獨費半僅反彈六成左右,相對較弱勢。所幸當初領跌的輝達及台積電ADR都反彈七四%及六五%左右,博通、臉書、海力士、蘋果表現都不錯。只要費半站穩五一○○點之上就屬強勢。歐洲以德國為主站上季線之上,香港及日韓股市表現也都還不錯,接近季線。 美元轉弱,其他貨幣升值,國際熱錢再度湧向台灣,而台灣本身錢就很多,近六年平均以每年三兆速度增加,熱錢流進台灣一般不是進入股市就是房市。而政策上對於銀行房地產放款緊盯不令其超標,所以資金再度轉向股市還是可預期,只要景氣不變。當然外資期貨空單還在三萬口以上,必須注意。

這次台股隨國際股市反彈,但明顯不比過去強,累計彈幅略低於費半、日、韓,只有櫃買指數一馬當先在高價及台積電大聯盟相關股強勢上升下,指數累計彈幅一度高達八成,緊追道瓊及標普。這次下跌主要還是在輝達新一代Blackwell AI伺服器傳聞出貨延期,台股去年以來之所以上漲幅度冠居全球,主要就是拜AI興起之賜。而觀察先前公布的台灣出口,帶動經濟成主力就是資訊電子產業方面,電子零組件業產值較上年同季增加二四.八%,其中積體電路業因AI與高效能運算需求強勁,挹注十二吋晶圓代工持續增產,產值攀升至九七○七億元,為歷年同季新高,年增三七.七%,僅面板及其組件業受終端電子產品需求疲弱影響而減產,產值年減五.二九%,抵銷部分增幅。

另外,電腦電子產品及光學製品業產值四一○五億元,創歷年單季新高,較上年同季增加五六%,所以台股能否繼續上漲,還是得看AI臉色。所幸輝達Blackwell稍微遞延出貨,但原來的H100晶片還是供不應求,二十八日輝達公布財報就可知道。事實上,近期美股反彈,除了超強的零售沃爾瑪及軍工的洛克希德馬丁股價創新高外,其實臉書、蘋果、輝達等反彈幅度都超過七五%,蘋果新機下月將發表帶動光學鏡頭如大立光(3008)、玉晶光(3406)七月營收都創今年新高,八月看好未變,市場對蘋果並未因為巴菲特等大咖第二季賣蘋果而看淡,蘋果總市值三.四三兆美元仍居全球之冠,微軟三.一六兆美元也在今年高峰。而輝達經過反彈,總市值再度重返三兆、至三.一三兆美元,略低於微軟居第三名。

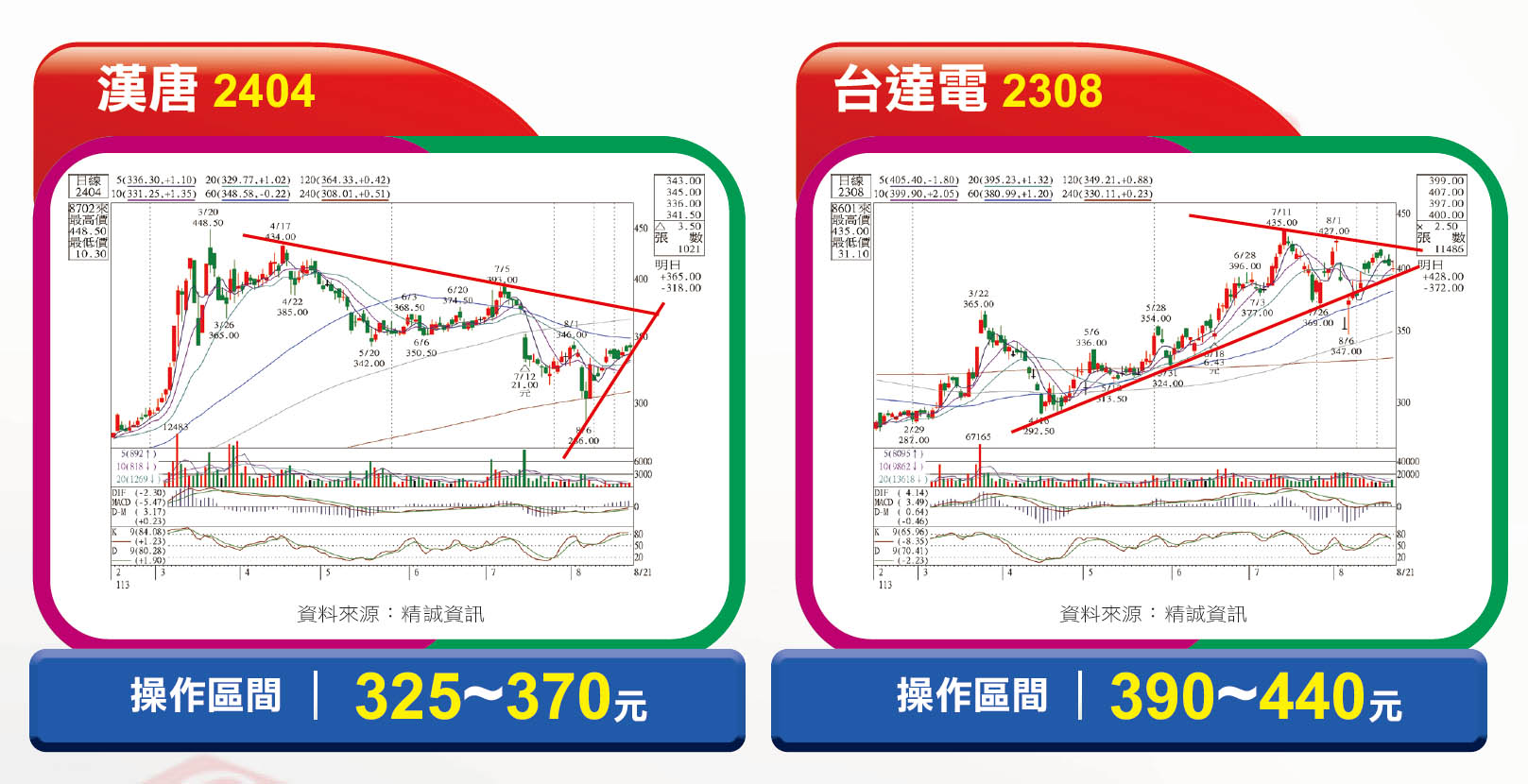

台達電液冷散熱後來居上? 先前市場對於AI雜音在於龐大金額投入,何時回收卻無人敢說。但最近谷歌前執行長演講,直言大公司對於投資AI並未手軟,每家都是數百億美元乃至一千億美元投資,直言AI的興起及投資是提升企業競爭力不歸路,現在保守將來就趕不上。另一種說法是AI製作如TikTok影片用不到一分鐘。他說現階段AI晶片還是輝達一家獨大,持續看好其主導市場。 市場究竟要輝達何種價位?很難說。看看特斯拉的馬斯克及臉書的祖克柏依舊扒著輝達黃仁勳,就算微軟、谷歌各有其發展計畫,但一時之間還是難以撼動輝達。只要輝達AI持續壯大,台灣電子業就有機會!再加上蘋果訂單,能夠同時有這兩大客戶的台灣電子業業績應該還是不錯。 這次台灣下游主要代工廠如廣達(2382)、鴻海(2317)、緯創(3231)、緯穎(6669)等股價拉回雖反彈力道不是太強,或是高價的Blackwell稍微遞延出貨營收有些影響,但該來的還是要來,明年上半年業績可能出現較大成長。再者零組件部分,液冷式散熱將成主流,檯面上奇鋐(3017)及雙鴻(3324)一直說有此技術且將出貨,但是鴨子划水的台達電(2308)卻有可能後來居上,加上台灣電力供應吃緊,台達電在儲能及節能的發展也獨步全台,投信買進者並不多,可注意法人買盤(該公司配息條件較不符合高息ETF)。 台積電這次從八一三元反彈,領先彈升至季線之上,彈幅也接近七成,屬於費半強勢股。若以ADR總市值來看,依舊逼近九千億美元,從第二季財報可以看出,中國加價下單相當積極,所以EPS高於預期,這種情況第三季還在進行中;又有輝達及蘋果手機晶片訂單(約占二五%),加上全力擴產先進封裝,包括辛耘(3583)、萬潤(6187)、弘塑(3131)、均豪(5443)、志聖(2467)、均華(5443)、旺矽(6223)、家登(3680)、閎康(3587)、信紘科(6667)等大聯盟友軍,第二季獲利都相當漂亮,台積電這次公布今年資本支出計畫拿出十%、約三○億美元(約一千億台幣)投資,且明後年都將持續,真的可以養大很多相關供應鏈,上述這些公司中長多不變。

ETF籃內個股有不少奇兵 台積電ADR市值逼近九千億美元,若見到美國前五大科技公司總市值再度創高,那麼台積電可望再創歷史新高價。

另一大景氣逐步上升就是被動元件,以七月營收來看就有國巨(2327)、立敦(6175)、鈺邦(6449)創歷史新高;創今年新高則有興勤(2428)、立隆電(2472)、大毅(2478)、華新科(2492)、禾伸堂(3026)、臺慶科(3357)、金山電(8042)等,算是相當整齊好轉。龍頭國巨除權後股價降至六五○元以下,以先前法說會看好下半年景氣,且營益率已重返二○%以上,上半年EPS十九.八元,全年預估向四五元挺進,本益比尚未達十五倍,並不高,且該股通常有落後上漲習性。臺慶科則是單季EPS從一.一六元來到二元附近,股價才突破年線可一併注意。 此外,自從ETF大舉進入市場,對於納入個股,股價通常先拉升一段籌碼建立完後,股價又回到幾乎是起漲區。若是今年獲利還是不錯,似乎又將是買點。以漢唐(2404)來看,三月初股價從三百元以下大拉至四四八.五元,而後震盪拉回接近六個月,股價又回到三三○元附近,該公司上半年EPS十三.一五元,若以半年報來看,獲利又創新高,預估今年EPS約二八元附近,那麼PE不到十三倍,若以平均配息率七五%計算,明年又將配發二一元以上,預估殖利率超過六%,值得注意。 同樣情況也出現在力成(6239)身上,預估今年賺高過一個股本不難,以配息率七成計算,殖利率接近五%。何況該公司在HBM及面板及扇出型封裝都有技術,看看獲利約只有六成的京元電(2449)兩者股價相差不到二五元,也是可留意。 汽車AM族群半年報突出 傳產股方面,上半年獲利以汽車AM族群最整齊,龍頭東陽(1319)上半年EPS三.七四元,較去年同期二.一一元成長;堤維西(1522)上半年EPS三.六六元,較去年同期的一.三三元倍數成長;帝寶(6605)上半年EPS十.二四元,也較去年同期的六.七元成長。 龍頭東陽股價在三月初被ETF資金一口氣拉升至一三四.五元,如今又回到九三元附近,對照今年預估EPS上看七元.五以上,PE不到十三倍,且比照今年配發四元股息,配息率約七八%,則明年將配發五.五元上下,如此預估殖利率接近六%。堤維西獲利成長,明年配息可望提升。高價的帝寶以今年EPS有機會超過二○元,股價不到兩百元頭,不論是PE或預估殖利率都不錯。東陽去年底及今年初連續買進近二萬坪土地擴廠,替未來營收大成長埋下伏筆。就算未蓋廠,買了土地帳上也賺錢了!

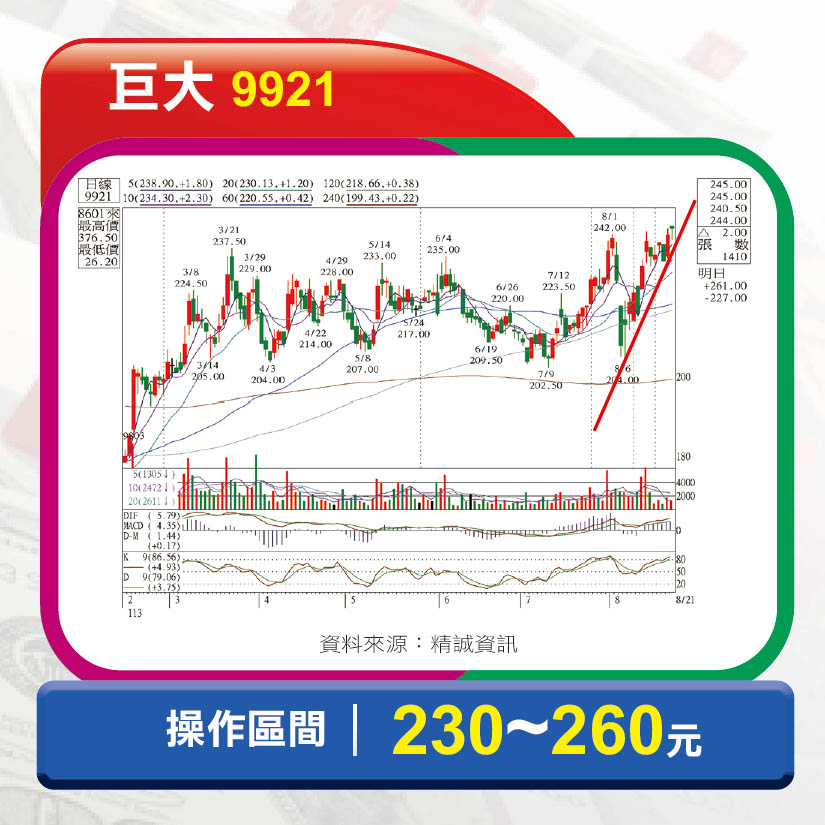

再來是近期連續被外資調升評等的自行車雙雄巨大( 9 9 2 1)及美利達(9914),外資指出,從自行車族群指標股的第二季財報與七月營收,印證先前提出的利多題材正在發酵,像是去庫存快速下降,巨大OEM銷售自七月起提升,是回補庫存需求的早期訊號。另外,營益率則連三季上升。 外資預期,自行車下半年可望加大回補庫存力道,部分美國自行車零售商研判去庫存已過,並預料二四、二五年消費者將會回籠;整體而言,看好巨大、美利達的美國業務下半年就會出現年成長佳績,歐洲區域業務則稍晚至二五年翻揚。再者,自行車零組件製造商釋出,新設計車款將在二五年三月發表,意味自行車明年有望迎來換車潮,巨大與美利達都會受惠,現在雙雄正處於中期低檔。 閱讀完整內容