5步驟篩出優質標的提升資產防禦力

撰文:劉萍

篩選|挑選大到不能倒、基本面佳的公司

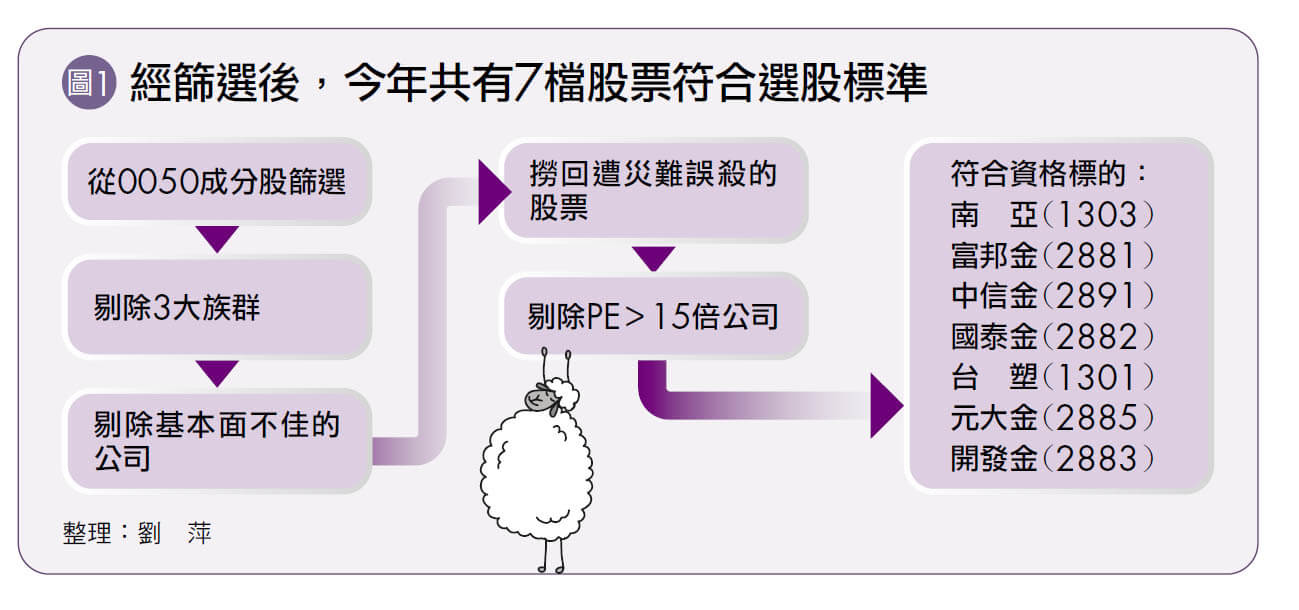

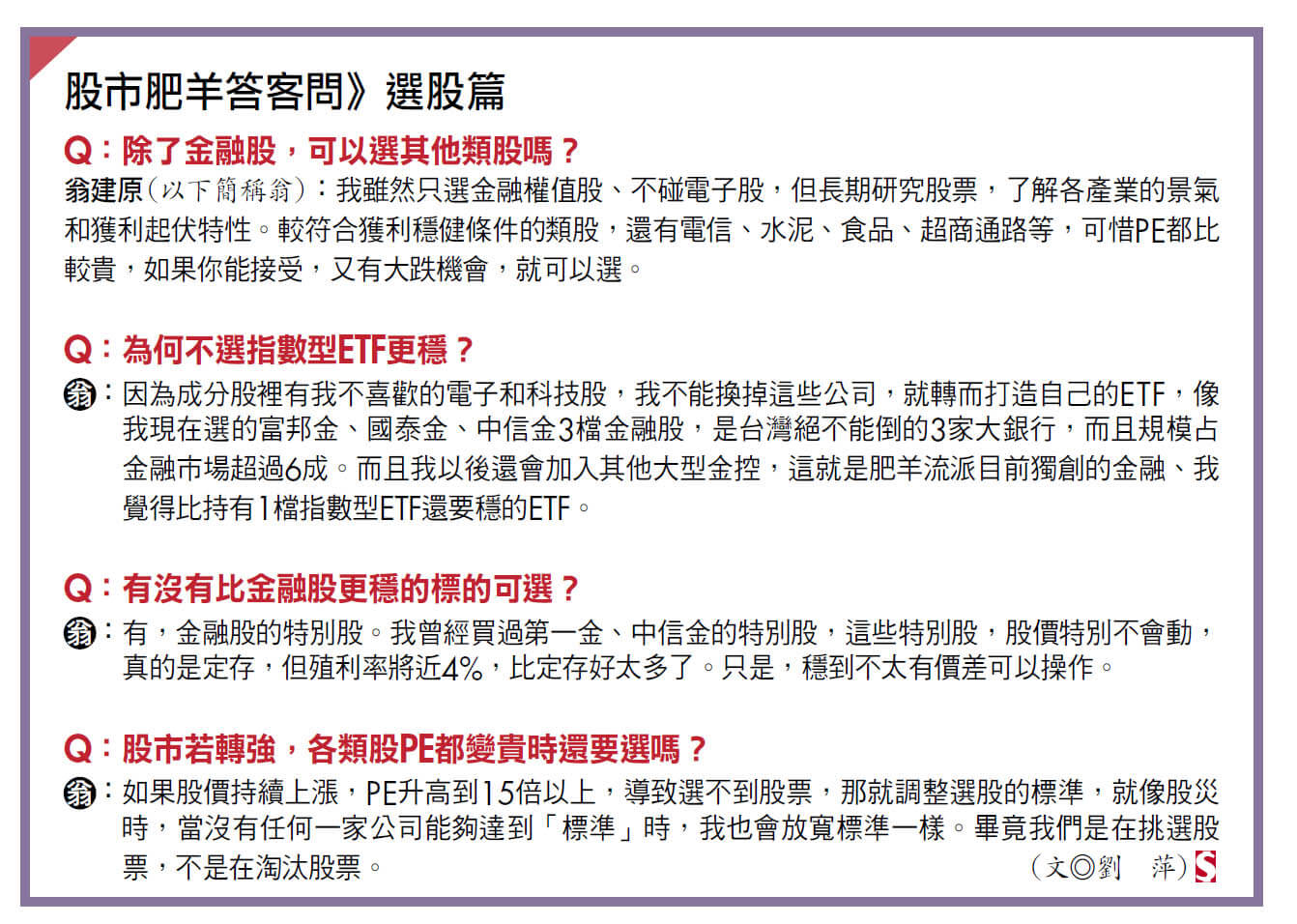

在他最新版的養股術,有以下流程: 步驟1》從0050成分股篩選 「由於我一直在追蹤元大台灣50,它的成分股很少改變,尤其是傳統產業股和金融股,幾乎不會倒閉,符合長期投資的原則。」翁建原說,所以直接用元大台灣50(0050)成分股做篩選,最省時省力。 步驟2》剔除3大族群 重視股票歷史紀錄的翁建原,會較排斥3個族群,分別是電子與高科技股、KY股(詳見名詞解釋),以及上市不滿5年的公司。 「2009年持有的華碩(2357)沒賺到錢、2011年投資宏碁(2353)慘賠,從此不再碰電子和高科技股!」翁建原謹守教訓地說,高科技和電子業的市場競爭太過激烈、產業景氣起伏也大,公司要維持獲利不容易,虧損或倒閉的機率大。 而KY股,過往有太多倒閉、做假帳掏空等紀錄。 至於上市不滿5年,則因歷史紀錄與數據有限,難以推算公司未來的發展,也就無法研判。他寧可直接剔除,以避掉風險。 經此一刪,通常剩下約20多家公司。

名詞解釋

KY股

KY股是指在開曼群島等其他國家或地區註冊登記的企業,未在國外上市註冊,並以境外公司名義回台灣掛牌上市的股票。

步驟3》剔除基本面不佳的公司

獲利穩定,在景氣或股市的市況不好時,較能撐得住;獲利不穩,易衰退或倒閉。翁建原會剔除基本面不佳的公司,包括以下3種:

①5年內出現虧損或幾乎虧損的公司:不選較安全。

②現金殖利率低於4%:若是現金股利太少,會讓投資回本變慢,也讓可買股的資金變少。在2022年之前,翁建原要求的現金殖利率是4%以上。2022年因股市大跌,翁建原便提高到5%。隨著股市走多,他可能會再調回到4%。

③稅後盈餘下降超過20%:代表公司經營出狀況,通常要避開為宜。「但2022年有一大堆金融股的稅後盈餘都下降超過20%,要是按此標準,淘汰完後就沒有公司了。我常講選股的條件是幫助你挑選股票,不是讓你淘汰股票。」

步驟4》撈回遭災難誤殺的股票

「好公司遇到壞消息是買進的好時機。」翁建原說,由於近5年,股災與產業利空頻仍,造成好公司多次被誤殺,他就會用以下3條件撈回「遭受到災難打擊的股票」:①公司遭受的災難必須是全面性的;②公司遭受的災難必須是可回復性的;③公司必須是有競爭力的。

像在2022年9月壽險業淨值調整風暴、2023年3月瑞士信貸與美國矽谷銀行倒閉事件,都造成富邦金(2881)和國泰金(2882)等金融業獲利王股價重挫,翁建原不但撈回,還大力買進。

步驟5》剔除本益比>15倍公司

股價太貴,使公司本益比(PE,公式為「每股市價÷每股盈餘」)太高,投資回本較慢,且在市場修正或轉空時,這些公司股價往往會跌得很凶,所以他就將PE超過15倍的公司剔除。

不過,對於公司的PE,翁建原通常是計算近5年的平均值。如果當下年度用以計算PE的每股稅後盈餘(EPS)數據尚不完整,翁建原就會依以下2種情況做不同的採計方式:

①如果是年初(1月∼3月):用前一年度的EPS來算。

②如果是年中或年底(4月∼12月):用前一年度的EPS,加計當下年度已公布的EPS所算出的EPS年增率作為當年度的EPS,算式為:前一年度EPS×(1+當下年度EPS年增率)。

目前,2023年第1季財報雖已出爐,但由於金融股的防疫險慘賠,加上暴力升息造成股債雙跌的投資虧損,後遺症仍在,全年EPS表現不易推估。所以翁建原就以2022年EPS來計算,比較保守但也較切實。以中信金(2891)為例,估算出來的PE在11.51倍,符合篩選標準,進入投資候選名單。

經上述步驟篩選出來的都是不錯的投資標的。若以翁建原在今年篩選的名單有:南亞(1303)、富邦金、中信金、國泰金、台塑(1301)、元大金(2885)和開發金(2883,詳見圖1)。