保守族資金湧向四產品 改變投資決策前須知

撰文/張舒婷

為了降低接軌ICS(國際保險資本標準)、IFRS17(國際財務報導準則第十七號保險合約)等國際新制的衝擊,壽險業者近年來積極調整產品策略,其中,長年受到國人喜愛的「儲蓄險」,就是公認最有可能「被消失」的壽險商品。

從理財效果來看,儲蓄險具有「懶人理財」、「低風險」、「報酬不高但往往優於台幣定存」等特性,那麼,當儲蓄險商品在新制上路的壓力之下加速退場,又有哪些理財工具能夠達到上述的理財效果?

▲去年以來,美國大舉升息,推升美元定存的利率來到比儲蓄險還誘人的水準。Getty

首先,不妨看看過去一年的情況。美國聯準會自去年以來激進升息,美國十年期公債殖利率自去年八月底開始就穩居三%以上,如今已超過四.六%,本國銀行的美元定存一年期利率則來到三.八五%到四%。利率節節攀高的美元定存,成了保守理財族青睞的對象,也引發了去年國內的壽險解約潮,據統計,去年全年度保單解約金額首度突破一兆元新台幣,年增近四成,且創下史上新高。

換言之,若以去年以來的實際情況檢視,利息優於台幣定存的美元定存,就是理財族認定具有某種程度替代儲蓄險效果的理財工具。事實上,期間確實有不少國內銀行業者為了加強「吸金」力道,爭相推出年息五%到六%起跳的短期美元優利定存方案,甚至有銀行推出透過App換美元可享一周七%高利的活動,而截至今年七月底,以新台幣計價,國銀外幣存款餘額達十三.八九兆元,比去年底的八.六八兆元增加逾五.二兆元。

不過,若與台幣儲蓄險相比,美元定存的缺點在於須承擔匯率風險,相對適合本來就有美元需求的投資者。

但話說回來, 如果本身有美元需求,或是在可預見的未來沒有將閒置資金換成新台幣的需求,其實本就不必為了「台幣儲蓄險退場」而太傷腦筋,因為面對新制衝擊,不少壽險業者已表態會加推美元保單因應,屆時不妨多加比較,擇優轉換。

至於銀行推出的美元高利定存方案,固然因為期間較短,匯率風險相對受控,但此類商品多數限期僅有三到六個月左右,時間一到,資金勢必要尋找其他去向,相對於儲蓄險,即使勝在報酬率,「懶人理財」的效果卻打了折扣。

美國公債ETF 違約率近乎零

短債商品利率敏感度較低、波動較小

除了定存外,美國公債ETF也是值得納入的選項。當然,這類基金商品畢竟不是定存,無法提供固定的報酬承諾,也無法訴求保本,更有可能因基金淨值波動造成損失,但美國公債的違約風險幾乎等於零,利率也優於台幣定存,若採長期投資策略,且基金管理沒有重大失誤,應是值得儲蓄險理財族考慮的轉換跑道選項。

既然違約率近乎於零,配息水準也能優於台幣定存,那麼,介入美國公債ETF的必做功課,就是以「如何降低價格下跌的風險」為主。這部分,現階段的優勢在於美國公債價位正處低檔;再者,影響公債價格的主要因素是利率,要降低利率因素的干擾,則可考慮挑選利率敏感度較低的「短債」商品。

其實從各檔債券ETF近一年的績效表現,已可約略看出長、短債對利率環境的敏感度差異。在利率位居高檔且持續攀高的這一年,目前國內六檔成立超過一年的二十年期以上美國公債ETF,近一年淨值跌幅都在八%以上,而表現名列前茅、近一年績效至少三.八%起跳的同類基金,均是布局於三年內到期、相對短期的美國公債。

「很多台灣人賭性堅強,想要賭降息,就覺得短債不好玩,買長債才刺激。」台灣ETF投資學院創辦人李柏鋒建議,美國短債的波動風險相對不大,極接近美元定存或貨幣型基金,目前又能領取高達四%的年息。線上基金交易平台「鉅亨買基金」總經理張榮仁則指出,由於美國多數總經數據持續優於預期,「連許多專業投資人對於美國何時會停止升息都沒有把握,因此現在不建議一般投資人貿然投入長債。」

多重資產基金 多樣布局

保守穩健中求獲利

此外, 多重資產基金、目標到期債基金也都極可能成為追求穩健布局的理財族選項。其中,多重資產基金持有股、債及另類投資資產(如特別股、可轉債、不動產投資信託、組合型基金等),目前市面上的多重資產基金年化配息率多在六%多到八%多之間,且已展現不容小覷的吸金能量。

據統計,國內多重資產基金檔數從去年底的五十一檔增加至八月底的六十檔,整體基金規模則從一八○○億元出頭成長至逾二一○○億元新台幣。這類基金的優勢,在於透過多樣化的資產類型配置,降低集中投資的風險,並且賦予經理人彈性調整進攻或防守部位的靈活度。整體來說,就是在保守穩健的前提下兼顧一定的獲利空間,檢視近一年國內發行的多重資產基金,平均績效約在四%左右。

「對於全球經濟前景展望,現正處於喜憂參半的狀態。」PGIM保德信全球生態友善ESG多重資產基金經理人張書廷分析,喜的是美國通膨確實有降溫跡象,以及時間接近第四季傳統旺季等,憂的是總經面尚未落底、中國經濟持續疲軟,以致下半年來一旦有點風吹草動,市場便大幅波動。在此氛圍下,可以靈活調整風險性、保守性資產比重的多重資產基金,就有一定的吸引力。

但必須注意的是,不少多重資產基金也會鎖定聚焦於單一特定產業或區域,對一般理財族來說,這或許有機會爭取更高報酬率,但也可能減少了「分散投資」壓低風險的效果,對原以儲蓄險為主的保守型理財族來說,不見得完全適合。

以近一年表現來看,成立超過一年的這類基金中,年化標準差較高、也就是波動風險較高者,確實集中在單一產業或中國、亞太等特定區域的基金。相對的,若以今年以來報酬率達五%以上,且年化標準差小於八%為條件篩選,十五檔基金多數未聚焦特定區域,但有四檔鎖定ESG相關主題,也多少印證ESG本身確有降低風險的效果。

目標到期債基金 報酬相對明確

現階段可關注投資等級債為主之商品

至於目標到期債基金,主要投資於與基金到期日年限相近的一籃子債券,以賺取債息為主,時間一到,基金就會進行清算,只要持有期間債券未違約,到期後投資人可取回本金和債息。與各類基金相比,目標到期債基金應該是最能確定「多久之後能夠拿到多少報酬率」的基金,十分符合懶人投資的偏好。

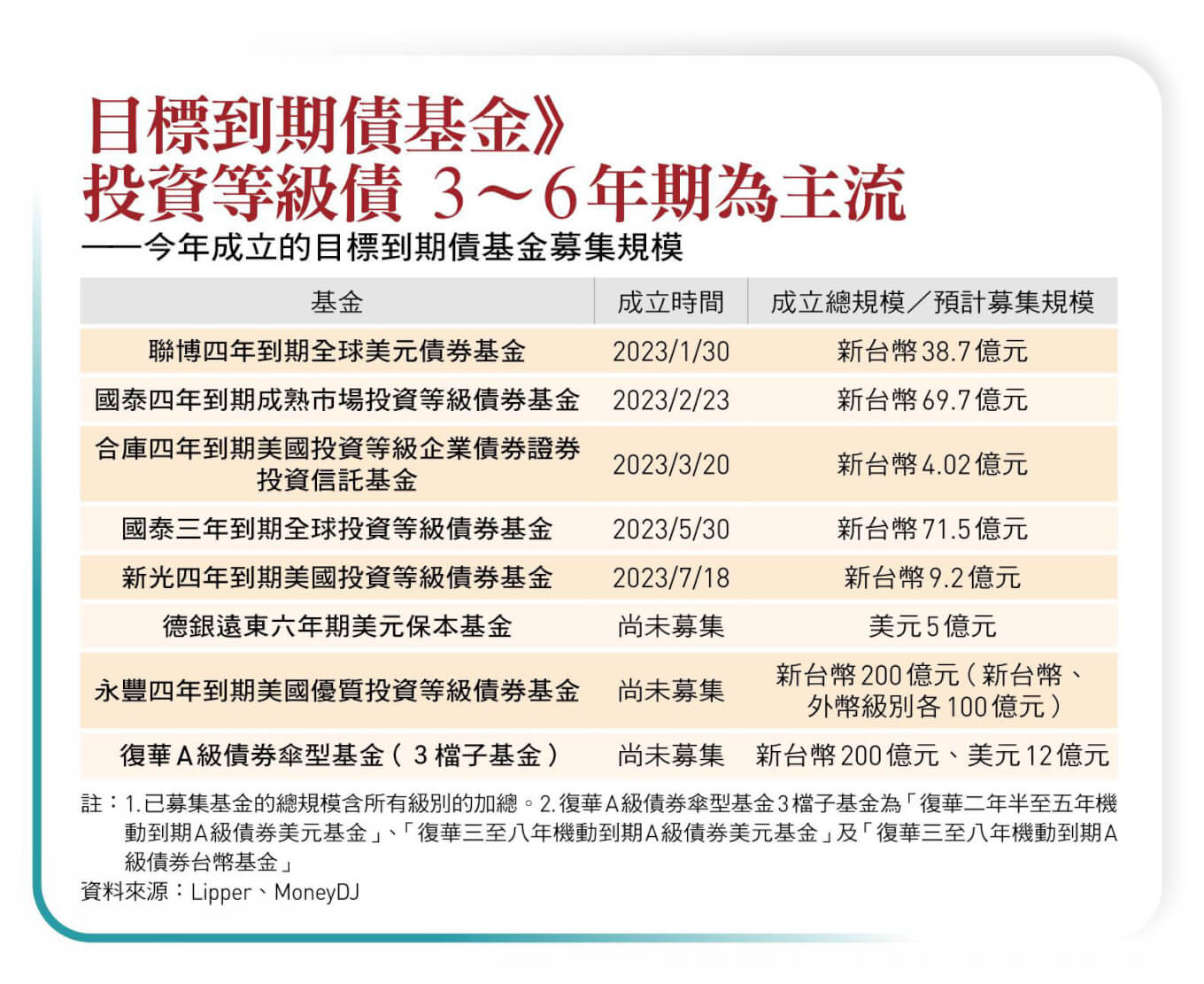

目前國內的目標到期債基金以三到六年到期為主流。今年來募集的,以持有投資等級債為主,到期前能鎖住五%多的年化配息率。正式對外募集的商品,已募得超過一九○億元新台幣;尚未成立的,業界保守估計可募到的資金上看七百億元。

張榮仁建議,投資目標到期債的「時機點」至關緊要,追求穩健報酬者不妨介入持有投資等級債為主的目標到期債券基金,除了與一般債券同樣有到期日固定的優勢外,且能鎖住五%多的高息,既不用害怕美國明年一旦降息,手中持有的債券利率水準下跌,也無需過度擔心違約率大幅攀升。

不過,投資人做決策前,務必知曉的是,前述的美元定存、美國短債、多重資產基金、目標到期債基金,現階段的收益雖然皆優於儲蓄險,但除了定存外,其他的都並非毫無蝕本風險。

多重資產方面,李柏鋒提醒,市場超跌時,另類投資、收益型資產投資的價值方能浮現,比方二○○八年金融海嘯、二○年新冠疫情爆發後,特別股流動性不佳,跌了不少,殖利率一度來到一○%,但現在另類投資中的收益型資產並非處於這種低點,即使將多重資產基金持有資產的所有收益湊一湊,相比美國短債,也不見得較有吸引力。

另外,多重資產基金與目標到期債基金的管理費相對昂貴,前者一年約一.三%到一.八%,後者約一%,對在意固定收益的人而言,被侵蝕一%多是相當有感的,這些都是投入前必須了解的事。

整體來說,壽險業必須因應的種種國際新制,背後目的之一就是扭轉國人過往常將「保險」與「投資」混為一談的慣性;既然目的在此,那麼,稍稍用心釐清其他理財工具的特性與效果,也會是壽險新時代下國內所有理財族的新功課了,即使未來選擇了壽險業者積極推廣的投資型保險商品,在自選連結投資工具時,這些基本知識也能幫助你聰明選擇。

閱讀完整內容

本文摘錄自

儲蓄險式微 懶人理財換跑道

今周刊

2023/10月 第1398期

相關