前人種好樹 後人可乘涼

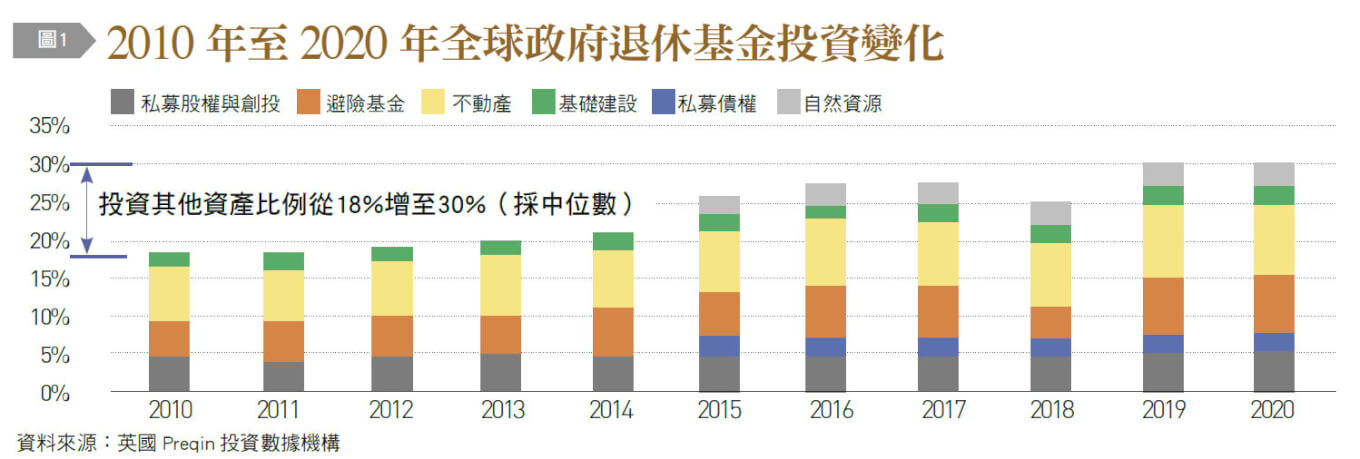

全球退休資金的投資標的已超越過去債券和股票市場主流,基礎建設、房地產、天然資源、其他資產的投資比例在過去10年增加12%,達3成,除了追求高績效和成長,也利用上一代的努力成果,透過投資,為下一代做出長期貢獻,創造永續經濟建設。

撰文:黃庭瑄

高齡化是全球共同趨勢, 世界銀行統計2050年全球65歲以上的人口將翻倍,從1 0%增至2 0%,各國的退休基金早已開始準備,資產正不斷累積,全球前300大退休基金在2 0 2 1 年總資產增加8 . 9 % , 突破2 3 . 6 兆美元。除了維持正的投報率,管理投資標的更是各國經營退休基金的首要課題, 各國皆希望透過退休基金投資, 同時達到績效(Performance)和成長(Progress),找尋高績效投資標的同時,也投資能為下一代做出長期貢獻的永續經濟建設。

透過長期投資 創造未來發展藍圖

英國Preqin調查機構發現過去10年,全球退休基金穩定轉向更多樣化的資產配置,類別包括私募股權和創投、私募債權、避險基金、房地產、基礎建設、天然資源或再生能源,觀察各退休基金資產配置的中位數發現,2010年至2020年之間,這些其他類別的資產從18.1%增加至30.3%〔如圖1〕。主要原因除了分散風險創造獲利之外,更多國家希望透過長期投資,創造出未來更長遠的發展藍圖。

英國在2021年提出「INVESTMENT BIG BANG」概念,呼籲英國本土資金投入基礎建設加速恢復經濟,英國經濟經過疫情肆虐大幅受挫,基礎建設之升級需求也終被凸顯,其中提到,投資英國基礎建設的資金來源許多來自加拿大和澳洲的退休基金,而事實上,加拿大和澳洲的退休基金管理操作是全世界仿效的對象。

▲加拿大三大退休基金管理機構將投資延伸至全球市場,兼顧下一代經濟發展和維持基金高投資報酬。(圖/達志影像)

加拿大退休基金投資協會(PIAC)從2000年中期開始統計退休基金投資基建的比例,從2006年的2.4%上升至2011年4.5%,Pensions & Investments機構報導2021年比例上升至8.4%〔圖2〕。加拿大三大退休基金管理機構包括魁北克退休基金(CDPQ)、安大略省市政員工退休基金(OMERS)、加拿大公務員退休基金(PSP),從投資加拿大延伸至全球市場,從十幾年前就開始朝著兼顧下一代經濟發展和維持基金高投資報酬的方向努力,投資新創公司和大型交通電力設施。

澳洲退休基金公司Australian Super,投資澳洲的電力、公路、隧道、港口到機場,將目標設定為貢獻澳洲現有經濟環境,並確保未來持續發展, 根據OECD統計,AustralianSuper在2010年投資基建的比例為11.8%。2021年澳洲各退休基金投資基建比例平均為7%。

基建、氣候變遷及ESG 獲各國投資資金青睞

美國Will is Towers Watson分析師提出這20年來,各國退休基金分散投資標的為趨勢,股票投資下降,其他資產增加。各大退休基金除了美國,皆逐漸降低本國股票市場的投資比例。全球最大規模退休資金之一的日本, 2021年大幅投資國外債券,獲利創超高報酬率25.1%,宣布未來將增加多角化投資於基礎建設、房地產市場和私募股權基金。規模相當大的南韓國家退休基金(National Pension Service, NPS)則在去年達成了投入5 % 於基礎建設的目標, 金額達將近70億美元,投資標的主要為全球基礎設施基金,國內投資比重為16%,未來預計加入氣候變遷和ESG概念的投資組合。

各國退休基金的投資發展皆從國內市場開始,為了更穩定的獲利,到國際市場上找尋投資標的,基礎建設投資可有較穩定的收入而受各國資金青睞,而後開始思考回到本國來促進經濟發展,真正貢獻到下一個世代。

從魁北克退休基金(CDPQ)的策略來看,CDPQ以維持多年的高投報率著名, 但並非從成立時就實行現在的多角化投資組合,是經過幾十年的策略轉變而來,2000年從加拿大的高速公路開始投資基礎建設,2017年後轉向延緩氣候變遷相關的永續投資。為維持獲利,CDPQ多角化投資各類資產,包括固定收入的債券、房貸、短期投資,抗通膨的房地產、基礎建設、通膨率連結債券,全球各類資產投資等。然而投資也有失誤,今年總部位於紐澤西的虛擬貨幣公司Celsius宣告倒閉,賠上CDPQ投入的1.5億美元,也因此要兼顧獲利和經濟成長需要多角化投資和高度掌握資產品質。 著眼下一代經濟建設 增加退休基金獲利、減輕財政負擔

各國都想將基礎建設投資定為方向,一直以來基礎建設被認為是維護成本低、風險可預期且有穩定報酬,然而麥肯錫(McKinsey & Company)分析由於能源轉換,如再生能源使用,數位化和移動性的轉變,加上通貨膨脹導致原物料價格不穩定,基礎建設的成本結構複雜性提高, 風險報酬不再像過去容易預測,現代基礎建設已經不如過去的交通設施如高速公路、機場等,獲利模式容易預期,例如未來汽油管線需求可能降低,會增加管線重新部署的成本;高速公路休息站不只是需要加油站,未來還需要電動車充電站;5G網路基礎建設和資料庫中心涵蓋房地產投資、市場需求和現金流模式分析,這些因素皆會影響獲利,幾年來觀察基礎建設的報酬率雖相對穩定,然而各投資基金對於預期報酬率的預測皆呈現下降趨勢。

未來的基礎建設管理成本會提升許多,來自於不確定性,例如新能源的發展速度,新舊能源轉換的速度和市場發展方向皆受許多因素影響,未來投資團隊需要全方位掌握投資的範圍和相關技術,以真正達成利用退休基金投資,透過上一個世代成果來築出下一代經濟發展的規劃。

美國富比士(Forbes)報導指出,美國雖擁有全球最高額的退休基金資產,但從2004年至2018年以來的投資報酬率來看,加拿大和澳洲都達到將近5%,而美國為0.5%,差距甚大。相較加拿大和澳洲投資將近10%於基礎建設,美國投資基建的比例不到2%,公共建設仍有很大比例需要透過增加稅收和舉債來完成,未來也建議能將退休基金投資到下一代的經濟建設,增加退休基金獲利並減輕財政負擔。

▲現代基礎建設已經不如過去的交通設施獲利模式容易預期,未來投資團隊需要全方位掌握投資的範圍和相關技術,以真正達成利用退休基金投資。(圖/達志影像)

Pensions & Investments雜誌分析,美國退休基金無法投資國內基礎建設的原因,是能接觸到的專案太少,這些案子屬於聯邦政府和地方政府管轄,退休基金無法深入分析獲利性,因此不只是公私協力,更重要的是打通公部門, 讓不同政府部門間的專案能更透明,以引導資金的投入。可能的解法會是成立公共的基礎設施銀行或基礎建設信託,或是成立中介機構管理需要資金注入的基礎建設專案,用創新的思維來整合和解決這些困境。

荷蘭退休基金ABP(Stichting Pensioen-fonds ABP)在全球市場上進行多角化投資、資產管理都有不錯的表現,亞洲市場和台灣也占有投資比重。APG基金管理機構提出,荷蘭國內也有許多創投以及基礎建設資金需求,這些都能對荷蘭經濟有所貢獻,但目前卻不可行。荷蘭創投的市場太小,不符合退休基金投資對應的規模,無法投入很大金額,而退休基金近期也被規範不能投資在基礎建設,因政府一直以來用舉債的方式來取得資金,雖然有通膨和債留子孫等連帶問題,但成本更低。

再者荷蘭政府不希望讓重要的基礎建設掌握在除了政府以外的機構手裡,雖然荷蘭退休基金很想對經濟有所貢獻,但因這些困難,使荷蘭退休基金的主要投資標的,仍停留在國內政府債券以及國際市場上其他資產。

退休基金運用影響遠大 投資具潛力未來產業造福子孫

每個國家退休基金投資的發展進程和策略不同,相同的是各國目前皆努力使退休基金投資更加彈性,改變退休基金投資的規範,釋放各種可能性,這些都是各國未來的經營目標。

退休基金的投資管理給予經濟發展更多策略彈性,各國對於退休資金資源的運用將會有深遠的社會影響,上一代的貢獻轉化成更優質的基礎建設提供下一代使用,世代之間的合作不但使退休金更無虞,國民不再需要煩惱退休金短缺問題,也使企業能夠提供全球水準的退休福利來吸引人才,這是現在和未來各國都在努力的方向,台灣也需要開始改變,為未來經濟成長的可能性做好準備,投資有潛力的未來產業跟上世界的步伐。(本文作者為台灣金融研訓院特約研究員) 閱讀完整內容