大客戶蘋果市值創新高破一兆美元,鴻海市值一年多來蒸發7000億元,半年報的公布,「三率三降」讓鴻海股東心慌慌,但是,財報沒能講明的是郭台銘燒錢拚轉型的企圖心,一場台灣電子代工業挑戰成長極限的戰役,刻正悄悄展開。

鴻海

成 立:1974 年

董事長:郭台銘

資本額:1733 億元

市 值:1.4 兆元(統計至2018/8/21)

主要業務:電腦系統、通訊設備及消費性電子產品等製造與銷售

十四個月,股價下跌三四%,市值蒸發七千億元 ,七十萬名鴻海股東內心都在嘀咕:鴻海到底怎麼了?

這個疑問,在八月十三日,即鴻海公布半年報的這一天,膨脹到最高點。

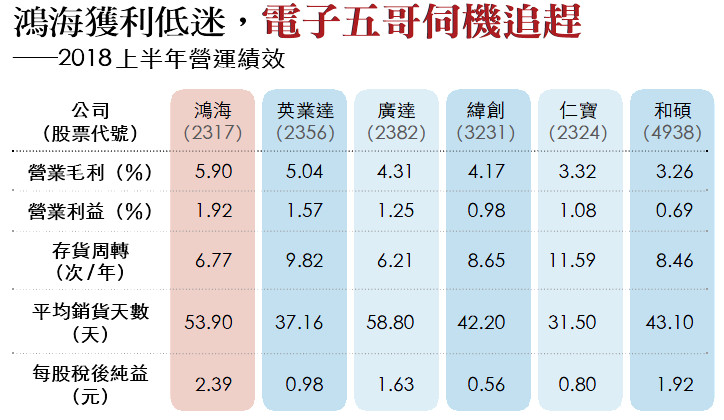

第二季每股稅後純益(EPS)一元,低於市場原本預期的一.二元。更令投資人頭皮發麻的是,第二季鴻海的毛利率五.六%,刷新公司上市以來最低紀錄;營業利益率與稅後純益率亦都下滑到近六年來的最低點,或平了歷史最低紀錄。

看起來很不妙的財報數字,讓最看好鴻海的分析師——麥格理證券的張博凱,鬆動了長達一年多來的堅持,一口氣把目標價從二百元調降至一五○元。

跌破市場眼鏡最看好鴻海分析師 也下修目標價25%

半年報公布當天,張博凱著手寫了報告,文中指出,鴻海毛利率略低於他預期的五.九%,而營業費用率大幅增加至四.一%,則是遠遠高於預期;且營業費用率不僅鴻海本身增加,包括在上海上市的工業富聯(FII),以及在香港上市的手機製造廠富智康都顯著增加。「這顯示,經營效益出現所需要的時間,將比我們預期來得久。」

這位在一年多前出具篇幅長達二二六頁報告,大膽預言鴻海將是「未來世界的整合者」(Integrator for tomorrow’s world)的外資金童,當時率先喊出鴻海股價上看二百元,一度震撼市場。

如今,基於鴻海第二季的業績,決定大幅修正對鴻海未來三年每股稅後純益的預估數字。張博凱原本預估一八、一九與二○年鴻海EPS分別為十三.二四元、十五.二元與十九.八四元,如今分別修正至七.四五元、十.二元與十二.五元。

第二季通常是電子業淡季,今年又適逢鴻海出貨主力產品——蘋果iPhoneX銷售陷入低潮,理應是堅守待變之際。然而,鴻海第二季研發費用卻較去年同期大增十九%,達一七三.九億元。推銷費用判斷可能在諾基亞(Nokia)品牌上砸不少錢,也激增六六%,高達九十一.三億元,導致整體營業費較去年增加七十一億元,成為第二季營業利益較去年同期銳減三六%的主要原因。

鴻海,年營收四.七兆元新台幣,相當於台灣一年GDP(國內生產毛額)四分之一強的民營企業龍頭。董事長郭台銘,馬不停蹄全球征戰,一個可以從早上九點工作到晚上十一點,堪稱台灣最宵旰勤勞的企業家。一個戰戰兢兢的指揮官,帶領著一支長久以來所向披靡的企業部隊,如今陷入了前所未有的經營瓶頸,他們到底是遇上了什麼麻煩?抑或,裡面有不為人知的內情?

短期挑戰》藉「關燈工廠」 紓解中國勞力成本

鴻海第二季單季毛利率從去年同期的六.八%下滑至五.六%,這導致,儘管今年第二季營收以一兆七九四億元,年增率十七%,還創了歷年來第二季的新高,但毛利為六○七.九億元卻較去年同期衰退了三.一%。

「毛利率不如預期有三個原因:第一,蘋果iPhone X備抵存貨損失;第二,中國勞工成本增加;第三,零組件漲價。」元大投顧總經理陳豊丰在最新發布的鴻海報告寫道。

的確,這是橫在郭台銘眼前短期挑戰的三道陰影。不過,iPhoneX推出以來銷售不如預期,蘋果計畫在今年下半年推出價格更犀利的新機,而且確定鴻海依然是主要組裝廠,可望扳回頹勢。鴻海七月營收達三九五五億元,年增率勁揚二五.六%,開始反映了蘋果新機的備貨效應。

至於中國勞工成本增加,鴻海生產自動化的「關燈工廠」政策,已經具體而微地反映在集團員工總人數上。

因為,根據鴻海年報,二○一四年,鴻海員工總數高達九十萬人,其中作業員達七十四萬人。時至一七年底,員工總人數為八十萬人,作業員占六十四萬九千多人。一直到今年四月底時,員工總數進一步下降至六十萬四千多人,作業員更大減至四十六萬人。,

換言之,短短四年間,鴻海員工總人數精簡了三三%,近三十萬人之多。然而,同期間,鴻海營收卻從四.二兆元成長至四.七兆元。因此,勞動成本增加的挑戰,可望隨著自動化腳步逐漸紓解。

零組件,特別是部分半導體與電阻、電容器被動元件漲價,的確讓像鴻海這樣的電子產品製造廠頗傷腦筋。不過,放眼全球電子專業製造產業(Electronic Manufacturing Services,EMS)中,從塑料件、金屬件、印刷電路板到模組,鴻海一條龍式生產的高自給率冠於同業,又居全球EMS近四○%的市占率,議價優勢自不待言。零組件漲價的衝擊,應有機會藉產品出貨價的調漲逐漸彌補過來。

中期挑戰》中國手機代工廠搶單 富智康大虧

短期挑戰為郭台銘帶來的三道陰影,可望藉鴻海現有的競爭優勢逐漸化解。然而,中期挑戰另外帶來的兩道陰影——中國手機代工廠大軍壓境,以及台灣同業分食蘋果iPhone手機代工訂單,相對棘手許多。

棘手程度可從鴻海持股六二.八%,在香港上市的手機製造代工廠富智康財報看到端倪。

富智康主要是為小米、華為、OPPO、中興、聯想、索尼等非蘋果手機品牌進行設計代工製造。該公司一七年營收成長逾一倍,達三六○○億元新台幣,表現耀眼,卻出現了五年來首度虧損,且大虧一五七億元。

今年上半年,富智康營收成長依舊強勁,達一九九八億元新台幣,但失血仍未有止住跡象,大虧一○三億元。伴隨營運虧損而來的是股價頻頻破底,目前跌至一港幣出頭,相較○六年最高峰的二十五元港幣,慘跌九六%。

有香港分析師指出,富智康股價已跌過頭,公司在扣除負債後,現金部位遠高於市值,有被大股東收購下市私有化的可能。根據鴻海半年報所載,截至六月三十日,富智康淨值達八四二.八億元新台幣,現金部位達五八三億元,但股票市值僅剩三二五億元。

富智康慘烈的業績,反映了隨著中國本土手機代工製造大廠的崛起,加上智慧型手機因市場飽和呈現成長停滯,手機製造產業已成了十足的紅海市場。

一七年,全球智慧型手機總出貨量為十四.六億支,較前一年衰退○.五%,但中國手機代工廠挾低價搶單,卻反而逆向高度成長。

如製造總部設在浙江嘉興市的聞泰科技,一七年手機出貨量達八三七○萬支,年增率二八%。華勤出貨量計七九一○萬支,年增率達三七%。加上龍旗、與德與天瓏,這些我們迄今聽來仍很陌生的中國手機代工製造公司,中國前五大手機代工廠去年總出貨量已達二.三億支,占全球手機總出貨量的十五.七%。

面對中國手機代工大軍壓境,富智康企圖跨入手機經銷與品牌經營突破困局。在印度市場,富智康建置自己的手機物流與分銷體系,企圖複製一個「聯強」( 台灣規模最大的3C產品經銷商),但頭幾年需要砸大錢建立倉儲、車隊、設立據點,只有燒錢的份,沒有賺錢的份。而且深耕印度手機零售市場同時,又遇到盧布貶值,光第二季就提列近二十七億元新台幣匯損。

至於一六年以約一百億元新台幣代價,自微軟買下諾基亞功能性手機業務以及品牌授權,再透過入股芬蘭新創公司HMD Global,由HMD操刀諾基亞品牌經營,迄今也彷彿踏入錢坑。

富智康上半年財報指出,由於諾基亞手機出貨未達規模經濟,又需以「具競爭力價格」打開市場,導致歐洲市場上半年虧損近三十九億元新台幣。

和碩、緯創在iPhone代工占比上升

東線戰場因紅色手機供應鏈掀起的殺聲隆隆,導致富智康大虧,並不代表西線無戰事。估計占鴻海整年營收高達一半的蘋果訂單,遭到台灣同業如和碩、緯創爭食的壓力也愈來愈大。

匯豐證券報告指出,蘋果預計下半年推出三款iPhone新機:較低價的六.一吋LCD版、六.五吋OLED版, 以及五. 八吋OLED版。和碩將與鴻海一同為前兩款代工,五.八吋OLED版由鴻海獨家供應,緯創則分食六. 一吋LCD版。匯豐估計,今年iPhone組裝代工訂單,將呈鴻海六七%、和碩二五%與緯創七%的一大一中一小態勢。

此外,有國內法人估計,和碩明年可望進一步取得四○%的iPhone組裝訂單,而緯創這兩年在iPhone代工的占有率也在提升中。為了保住蘋果主要代工廠地位,鴻海壓力勢必愈加沉重。

手機代工市場的廝殺,不管是非蘋的安卓(Android)陣營還是蘋果陣營,均有陷入混戰之勢,這是郭台銘的兩道陰影,也是鴻海集團所面臨的中期性經營挑戰。

長期挑戰》由軟至硬,從製造業跨入服務業

儘管上述的短、中期挑戰均頗為艱鉅,但鴻海集團悍將強兵如雲,自有能人為郭董分憂解勞。最讓這位六十八歲企業戰士念茲在茲的是,鴻海集團所面臨的結構性調整長期挑戰,即如何讓鴻海集團「由硬變軟」、「從製造業跨入服務業」、再從「組裝者變身成整合者」。

大客戶蘋果的轉型,應該讓郭董印象深刻。剛公布第二季的蘋果財報顯示,硬體事業群,不管是iPhone,還是Mac筆電,其出貨量或銷售金額均較第一季衰退,與去年同期比較,也呈現成長停滯。

不過, 來自Apple Music、iCloud雲端服務,抑或產品保固服務的Apple Care+等服務的訂閱用戶已累積達三億人,第二季創造的營收高達九十五.四億美元,年增率三一.四%,並幾乎是iPad與Mac筆電兩大硬體事業部營收的總和。

軟體服務業的業績亮點,把蘋果股票市值推向一兆美元的新巔峰,讓iPhoneX銷售遠不如預期陰霾一掃而空。

從大客戶身上,郭台銘當然也看到發展軟體才有未來的一盞明燈。問題是,做軟體的思惟與硬體大不相同,甚至與硬體出身的鴻海企業文化大相逕庭,成為集團轉型的一大陰影。

前巴克萊證券高科技分析師,現為異康集團暨青興資本首席顧問楊應超點出了老郭的困局:「做硬體,賣一個賺一個的利潤。做軟體,蹲五年,甚至十年,都可能在燒錢,賺不到錢!但一旦成功了,就像微軟一樣,獲利穩定、毛利極高︙︙。這是鴻海集團想要由硬至軟轉型,首先必須克服的經營思惟鴻溝。」

鴻海迄今在中國南京設有上千人的軟體研發中心,也在高雄設置軟體研發園區,效益如何?目前並不明朗。

不過,從鴻海集團這三年來針對人事結構的大換血,不僅精簡生產線的作業員,集團坐辦公室職員總人數,也從十五萬三千多人降至十四萬三千多人,但對兩岸的軟體、電商人才的招募卻持續擴大中,可看到鴻海企圖轉型的一些決心。

跨入服務業的轉型,即郭台銘口中的「從製造的鴻海,變成商貿的鴻海」,也進行了數年之久,然而,過程卻顛簸無比。

諾基亞仍燒錢 富可視也失利

通路上,不管是早期的賽博數碼、飛虎樂購、鼓勵鴻海員工內部創業成為鴻海產品小經銷商的萬馬奔騰計畫,抑或指派長子郭守正掌兵符的三創數位(光華商場經營)目前皆難成氣候,三創今年上半年甚至出現五八五八萬元台幣虧損。

在品牌上,鴻海布局極其迂迴,諾基亞還在起步的燒錢階段,原本被寄予厚望的富可視(Infocus),銷售不如預期。今年透過子公司日本夏普購併的東芝(Toshiba)電腦事業與電腦品牌授權,因東芝筆電一年出貨量大幅萎縮至不到一百萬台,則有待觀察。

任職過鴻海集團多年,現為品牌顧問公司Rules Creative總經理戴于千,點出了鴻海從製造跨入通路與品牌的幾個痛點:

一、客戶管理變複雜,做製造只要搞定相對較少數的客戶,現在,要搞定層層經銷

商與眾多消費者。二、生產難度提高, 以前依接單生產,現在得依市場預估,保持彈性,這可能使存貨變高,銷售天數拉長。

第三個痛點,是管理更加繁瑣,做製造,內部管理比較複雜,做通路與品牌,對內對外管理都很複雜。

最後,則是預期回報難捉摸,單純做代工,投資報酬率預期性高;品牌或通路,實現獲利時間相對不穩定。

夏普可望成為鴻海的後盾

從代工製造跨入通路與品牌,鴻海一路走來跌跌撞撞,郭台銘苦多於樂,但戴于千看到了一個亮點——夏普。

他分析,鴻海入股夏普後(持股四五%),協助將夏普具有優勢的零組件,導入鴻海的代工客戶群中,幫夏普大大開源。對鴻海而言,夏普原有的經銷通路,變成集團產品代銷的管道,而資金的注入,更提升了夏普的品牌力,以及支援後續新產品開發。

但最重要的是,鴻海與夏普是兩個獨立個體,如同華碩與和碩、宏碁與緯創。再者,夏普的主力產品是家電,與鴻海主要客戶是散布在電腦與通訊產品,有頗大區隔,客戶也比較沒有置喙餘地。

今年上半年,夏普稅後純益達八十八.八億元新台幣,已經是連續第七個季度賺錢。

為了轉型,在還沒看到成果之前,鴻海已經付出了沉重的代價。為了使富智康擺脫紅海市場困局,砸錢搞物流、分銷與品牌領域,落得大虧局面。為了讓鴻海由硬至軟,大幅度進行人力資源的精簡與調整。為了殺進通路與品牌,不惜燒掉大筆鈔票,提高管理難度,也冒著得罪客戶的風險。這是鴻海「三率三降」冷冰冰財務報表的背後所不為人知的一場轉型豪賭,未來也勢必是台灣電子代工產業能否脫胎換骨的一個重要指標。

閱讀完整內容