國銀怎麼活?瞄準五年後商機,現在賠錢也要做

混血網銀搶金融「小白」 吳東亮:這就是未來!

台新Richart利率與回饋並非市場最優,但其策略在做好使用者體驗,外匯服務甚至加入年輕人用語,提升客戶黏著度。

「我們一定會怕啊!」一位大型民營銀行總經理直言,面對純網銀的來勢洶洶,該銀行董事長下令情蒐備戰,鞏固旗下客戶。

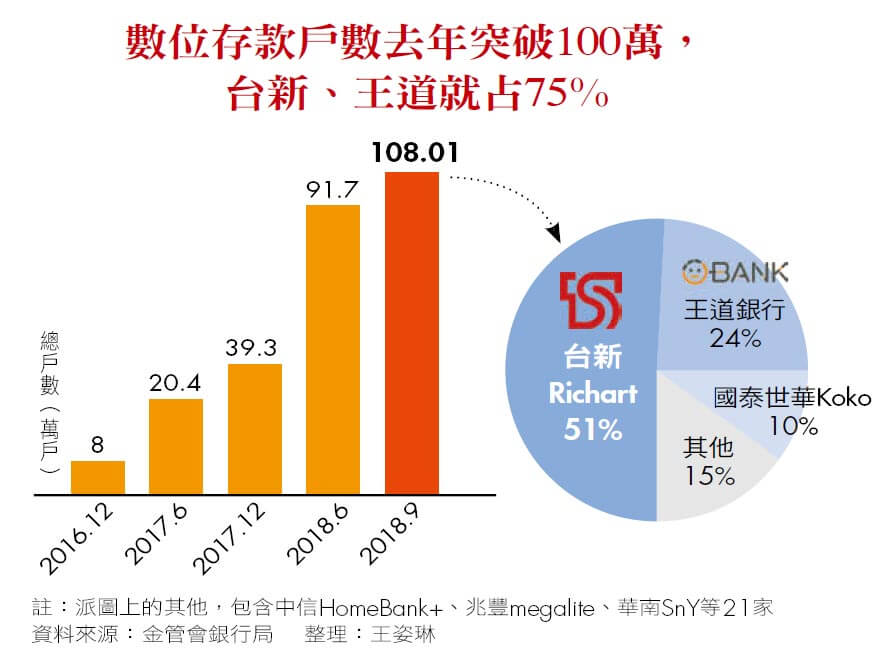

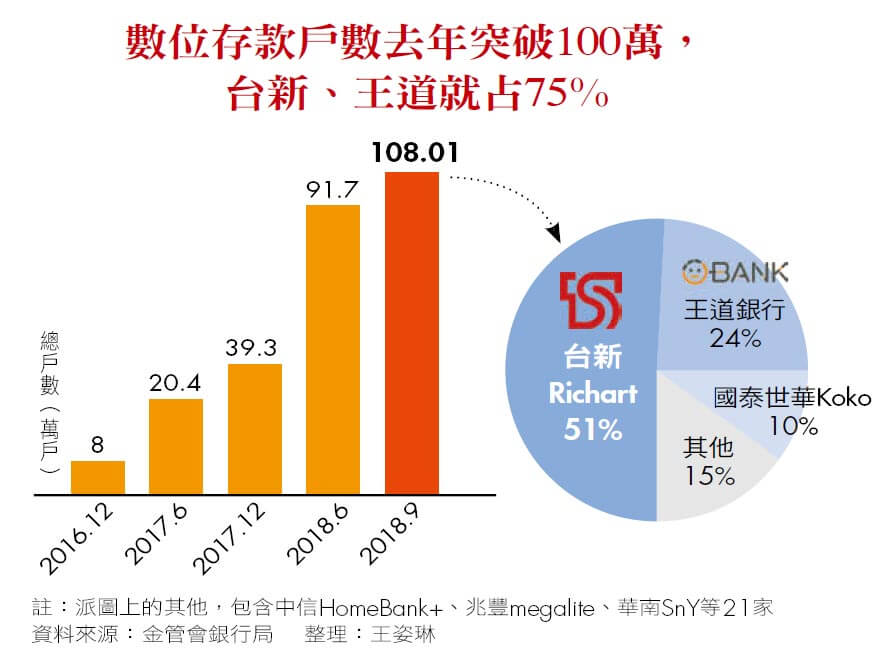

金管會早在二○一五年底就開放一般銀行申設數位存款帳戶(編按:數位存款帳戶仍能到實體分行辦理業務,本文稱為混血網銀),三年間,開戶數突破百萬,民眾日趨習慣純線上的金融服務。這些銀行擁有三年多的先行者優勢,有什麼好擔心?

年輕人沒忠誠度,誰好處多就埋單

主要原因有二。首先,三支純網銀隊伍都鎖定沒有金融經驗的「小白」,即年輕人做為主要客戶。但台灣近年面臨少子化危機,從人口金字塔來看,正是「最窄」的一群人,一位銀行總經理說,這群人市場不大,沒有品牌忠誠度,誰給他比較多好處,他會頭也不回的離開。

其次,過去一年來,這些混血網銀為了吸引年輕人,提供的新台幣活存利率一路攀升,從一%至二.五%,高於一般網銀帳戶○.四個百分點以上,墊高獲客成本,侵蝕各家銀行獲利。如今,隨著新競爭者進入市場,銀行業最擔心遭殺價搶市,打破市場架構,「(純網銀)沒有新招,初期一定是靠補貼,」一位金融圈高層觀察。

如此一來,辛苦補貼搶得的客戶就有被搶走的可能,為了避免心血白費,這些銀行就必須增加銀彈防禦。不過,要加大投資力道,勢必得犧牲銀行其他部門的獲利,也會引起內部反彈,這種時候,老闆的態度就顯得格外重要。

王道分行雖少,但導入臭跩貓等知名插畫角色,攻年輕族群,目前個金客戶平均34歲,居國銀最年輕之首。

一般來說,銀行業有兩個主要收入來源,一是貸款利息、二是手續費。王道銀行資深副總經理魏政祥說明,若非財富管理客戶,銀行要賺取高額手續費並不容易,最好還是透過放貸,他以自家業務為例,雖然貸款戶占整體戶數比率低於一成,卻是獲利的主要來源。

PayEasy創辦人林坤正觀察,二○○五至○六年間,國內銀行多被現金卡風暴燙傷,導致今日鮮少做網路放貸,使得這些混血網銀空有骨頭與肌肉,卻沒有重要的血液做運轉。

新玩家衝撞法規,老銀行樂見其成

反映在現實上,擁有逾五十萬戶、以市占五成搶下第一的台新Richart,即便二○一七年一月就推出個人信貸業務,但開辦兩年來尚未獲利,金融圈更一度傳出台新金控董事長吳東亮想賣掉Richart。

不過,一名台新主管否認這個傳聞,直言吳東亮不僅沒有要賣,反而要Richart團隊努力「固樁」,甚至下放權力:投資金額可以持續往上,不必層層上簽。

為何沒賺錢,台新還堅持投資?據轉述, 吳東亮曾在會議直言「 這就是未來!」瞄準的,正是二十五歲至四十歲的年輕人,五年到七年後,這群人可能有財富傳承或理財需求,可視為潛力客戶,因此現階段,必須用投資的角度來看待。

「你眼中的未來看到多遠,就得咬著牙投資多久,」台新銀行主管樂觀預估,三年後Richart有機會轉虧為盈,先決條件是,客戶必須牢牢黏在它提供的服務上。

為此,Richart團隊每年舉辦上百場焦點團體座談,挑選重度使用者做測試,以快速因應年輕人的需求。他們也走進校園,針對經常跑便利超商與搭大眾交通工具的大學生,只要每月存入一定金額,就能獲得回饋,提早與年輕人展開接觸。

純網銀帶給混血網銀的,不全然是壞處。魏政祥說,有新玩家加入,可加快主管機關法規開放的速度,「多份力量衝撞法規」;也能刺激銀行加速串聯零售、電信、社群或電商等各種場景,甚至可以彼此合作,打造金融生態圈。

儘管純網銀挾跨業股東之姿,恐將攪亂金融界一池春水,但只要混血網銀能打造更貼近民眾生活的金融體驗,提高客戶黏著度,仍有機會一搏,並非全無贏面。

閱讀完整內容

本文摘錄自

混血銀行搶金融「小白」吳東亮:這就是未來!

商業周刊

2019/2月第1632期

相關