景氣降溫警示燈已亮

元大寶華綜合經濟研究院董事長 梁國源

有別於2018年第三季末,經濟指標大致是正、負面訊息並陳的狀態,如今全球經濟雖仍持續成長,多項指標卻已發出經濟可能減速的訊號,代表經濟成長動能減弱趨勢已然形成,且從經濟基本面、國際政經局勢到金融市場,無一不亮出風險升高的警示燈。

多項指標暗藏減速訊息

就主要經濟指標來看,2018年9~10月全球主要國家製造業採購經理人指數(PMI)表現參差不齊,不復早前的同步好轉態勢,服務業亦然;九月份經濟合作暨發展組織(OECD)成員國與加計六大新興市場的領先指標走勢同步向下、第四季ifo世界經濟測候指標也連續兩季處於第四象限,均象徵景氣持續下滑;世界貿易展望指標(WTOI)亦從八月下滑至代表趨勢強弱的100分界線附近,至11月跌破100,暗示未來數月國際貿易熱度恐將降溫。難怪主要預測機構陸續下修2019年全球經濟預測,國際貨幣基金(IMF)的報告對世界經濟現況與展望的描述用字,也日趨保守(詳見圖一)。

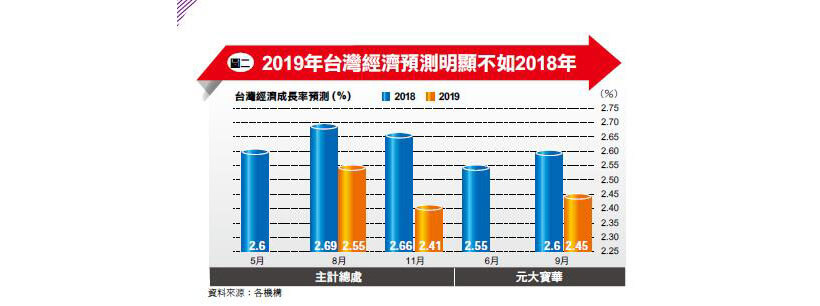

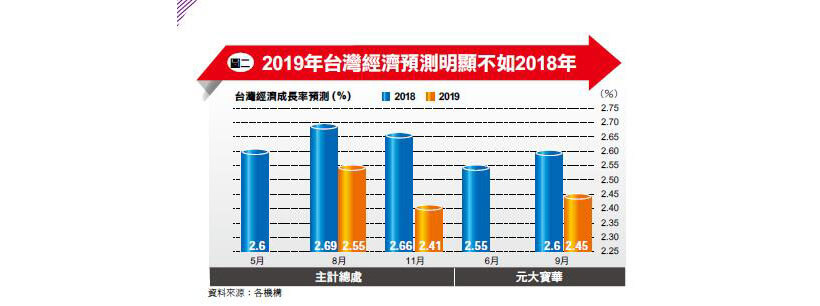

台灣的情形也一樣,儘管十月份外銷訂單、出口、工業生產年增率皆較九月回升,惟外銷訂單、出口表現不若歷年同月,反映內需的零售與餐飲業營業額成長率回落,表現也不如往年同期;景氣對策信號連續二個月亮出象徵景氣有轉向低迷之虞的黃藍燈,同時、領先指標不含趨勢指數更加速下滑,顯露未來台灣景氣走向堪慮的警訊。11月30日行政院主計總處下修2018、19兩年經濟成長率預測分別至2.66%、2.41%(詳見圖二),呈現千禧年後台灣經濟成長持續低於全球的樣態。

重大事件紛擾波及景氣

為何全球景氣擴張狀態無法長久持續,除了結構性問題之外,美中貿易戰紛擾不休、美國與歐洲重要政策變化的影響,以及金融市場過度自滿的後患等三大變數,亦是關鍵。

先就2018年3月喧騰至今的美中貿易戰來說,雙方不斷加大報復性關稅的範圍,也逐步啟動課徵作業。對此,7月16日IMF曾評估,若檯面上的貿易制裁措施盡數實施,將衝擊企業信心,使2020年全球產出較目前預測低約0.5個百分點。9月18日美國再度出招,表示將對貿易規模達2000億美元的中國進口商品採取兩階段課稅(9月24日稅率為10%,2019年1月1日提高至25%),令市場對貿易戰的擔憂明顯加劇,8~11月美國銀行大型基金經理人調查指出,有3~5成的受訪者認為,美中貿易戰乃是全球最讓人不安的尾部風險。

所幸,在11月美國期中大選順利落幕後,貿易戰發展似乎隨著美國態度有所軟化而出現些許轉圜餘地,且12月1日美、中雙方在G20高峰會期間,達成停火90天的協議,亦即美方推遲原訂1月1日提高關稅之舉,中方也釋出立即採購美國農產品等數項實質善意,使貿易戰風險大幅降溫。

不過,要就此論斷美中貿易戰將如何發展與收場,仍為時過早。一方面是挑起雙邊戰爭的美國總統川普總有「意外之舉」,使談判易生變數;另一方面是美國要求中國改善的不公平貿易行為(如強制性技術轉讓、智財權保護)等談判本就耗時,又無明確的「滿意」標準,皆讓美中貿易戰難以看見盡頭,也持續牽動金融市場的敏感神經。

美歐推升新興市場風險

再者,美國與歐洲重要政策變化,影響國際資金流向。2017年10月以來美國聯準會持續縮減資產負債表,2018年10月歐洲央行也開始推動購債減碼,使全球貨幣環境逐步從量化寬鬆(Quantitative Easing)轉為量化緊縮(Quantitative Tightening)狀態,加以受減稅利多吸引的美國企業極力匯回海外盈餘,使美國以外的市場出現流動性緊俏加重問題。

影響所及,年初以來,彭博新興市場資本流動指標指數止升轉降,反映資金持續流出新興市場。幾乎在同一時間,彭博亞洲金融狀況指數(日本以外)轉呈下探之勢,而處於升息與縮表循環的美國則於三個月後異常地轉而向上,顯示國際資金大量撤離新興市場,並回流美國,抵銷聯準會貨幣政策正常化效應,讓十月前美國的金融狀況反倒更加寬鬆。

隨著國際資金流向因美歐政策改變而逆轉,2018年初以來的MSCI新興市場貨幣指數自高檔急速下滑,遲遲未見起色,MSCI新興市場指數也反轉向下、彭博巴克萊新興市場債券指數震盪走低,均顯示新興市場外匯、股票、債券市場同步重挫,使金融風險大為升高。

金融市場恐爆債務泡沫

不只金融面飽受打擊,經濟基本面亦然。6月以來,無論以一般方式計算或特別給予出口加權,新興市場花旗經濟驚奇指數大多都呈現負值,代表新興國家經濟表現不如專家預期,成長動能明顯降溫,對全球經濟的支撐力道減弱。

眾所周知,金融海嘯發生以來,主要國家央行無不祭出空前寬鬆的貨幣政策,小心翼翼呵護景氣熱度至今。但透過著名經濟學家明斯基(H.P. Minsky)的「金融不穩定」假說可知,央行經由保證購債等超寬鬆貨幣政策,長期過度壓低市場波動性,會大為降低投資人對風險的警覺性,且在預期有中央銀行賣權(central bank put,即無論發生任何事,央行都會出手相救)的支撐下,投資人盲目地投入金錢遊戲,無視風險高低與流動性大小,並勇於前進公司債、電腦程式自動交易或更新的市場領域,且不認為會發生不利的價格變動,更進一步助長市場的自滿風氣。

最明顯的,莫過於已開發國家債務成長明顯快於名目GDP,顯示金融海嘯後的經濟榮景主要是靠舉債堆砌而成。2018年10月IMF推估,已開發國家債務負擔將持續累積,使一般政府債務毛額對全球GDP比率從2007年的71%,攀升至2023年的102.3%,加大債務風險。

問題是,近來美國勞動市場已接近充分就業,在遭遇產能限制瓶頸下,工資一波波上漲,推升物價,迫使聯準會加快貨幣政策正常化腳步。若實際通膨速度比市場預期快,將促使聯準會提前緊縮時程,收緊程度甚至出乎市場所料。屆時,長期因太過自滿而過度操作槓桿、信貸品質快速下降的企業、家庭與個別投資人,必將因利率上升過快、風險溢酬增加太多而面臨嚴重的違約倒帳風險,導致金融體系可能將再度掀起滔天巨浪。

台灣經濟成長遭到抑制

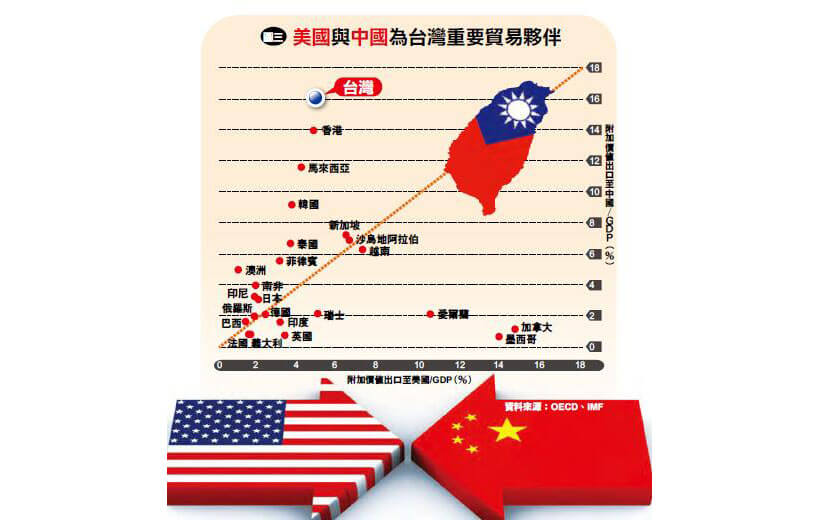

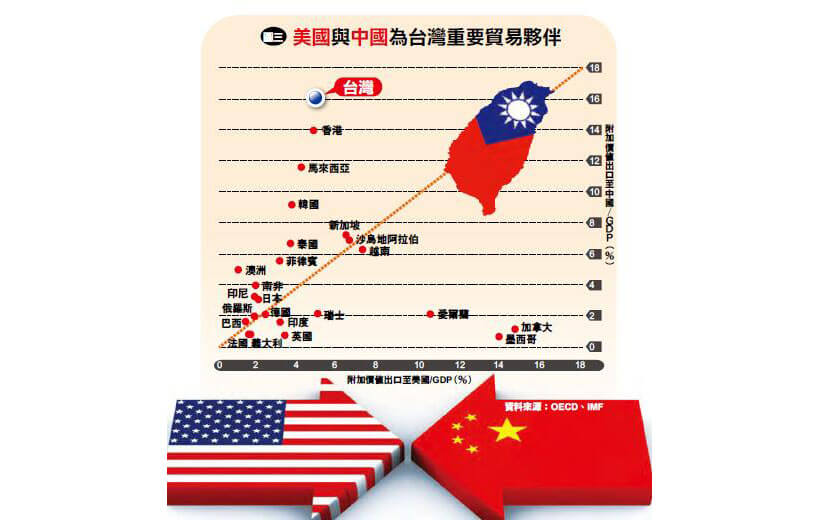

至於台灣,除了經濟指標暗藏景氣降溫訊息,亦深受美中貿易戰等三大變數影響。因為中、美為台灣兩大貿易夥伴國,2011年出口創造的附加價值占台灣GDP比重合計達20.8%(詳見圖三),若美中貿易戰火延燒,台灣勢必無法置身事外。進一步探究可知,美中貿易戰可能透過所得、供應鏈及轉單等三個管道影響台灣出口,除了兩岸在美國市場相互競爭的商品,「有機會」享有或大或小的轉單利益外,其餘二管道皆不利台灣。

首先,美、中貿易戰可能削減雙方的GDP,而所得降低效應預料將造成其進口需求減弱,不利台灣出口。九月上旬標準普爾表示,若貿易戰升級,對所有非燃料產品加徵2 5 % 關稅, 至2021年美國GDP可能減少約一個百分點,中國GDP損失則約0.6個百分點。行政院主計總處估計,若中國、美國經濟成長率各降低一個百分點,台灣經濟成長率將會分別相應減少0.29、0.07個百分點。

其次,美、中互相加徵進口關稅,會增加商品的生產成本,減少全球供應鏈的貿易量,造成零組件需求下降,台灣出口更受壓抑。根據Bloomberg對美、中貿易戰衝擊的評估,若美國全面調升關稅十個百分點,並引發貿易對手國報復,2019年第四季全球貿易量將比基線值低3.2%;若關稅率增至20%,則全球貿易量比基線值低的程度估計將加大至6.4%,明顯超過其對世界GDP的衝擊。而1995年以來,台灣出口對GDP成長貢獻比皆高於兩成,一旦全球貿易活動降溫,台灣經濟成長動能將連帶減損。

若再加上2018年7月軍公教年金改革上路,對消費動能與台灣經濟成長的衝擊,以2018、19年最大的情況來看(概估軍公教年改可能直接壓低2018~19年民間消費0.06~0.24%,拉低同期GDP規模0.03~0.12%,是2018~29年全期間總衝擊程度的5~6成),研判2019年台灣經濟成長將飽受國內外壓力而受抑,實不為過。

要言之,即使2019年全球經濟續處擴張格局,但近來國內、外經濟數據顯示景氣力道漸趨平緩,且警訊處處,外有中美貿易戰、美歐政策變化、金融市場過度自滿,內有年金改革衝擊消費動能等不利因素,在在牽絆全球與台灣經濟的前行腳步,各界對2019年國內、外景氣動向不宜抱持著太過樂觀而不切實際的期待。

閱讀完整內容

本文摘錄自

解析全球經濟明樁暗礁

財訊快報理財年鑑

2019/

相關