解讀美元指數走高下的非美貨幣走勢

撰文:朱岳中

終於, 通膨轉跌了。美國消費者物價指數(Consumer Price Index,C P I ) 年增率自6 月份的9.06%,在7月份降至8.5%,稍解市場壓力。不過,投資人擔心的並非CPI年增率高低,而是該數據走高後引發的升息效應,以及因各國升息幅度不一,造成匯率波動,進而影響資金的流動。

從數據上來看,在8月10日美國公布7月份CPI數據之前,市場上預期9月升息3碼占近7成;在8月10日公布CPI數據當天,變成預期升2碼占7成;但截至目前(08.12,以下同),市場預期又轉變,升2碼與升3碼者各占一半。而預期到年底的升幅,也從公布前的5碼,在公布後變為4碼,再到8月15日前又升到5碼。

雖說美國7月CPI數據下滑,但包括德國、法國、西班牙等歐元區主要國家,以及亞洲的中國、韓國等,多數國家的CPI數據仍在續創新高,加上美國商品研究局期貨價格指數(Commodity Research Bureau Futures Price Index,簡稱CRB指數)從7月中的谷底至目前大幅彈升7.4%,要斷言通膨高峰已過,還言之過早。

▲歐洲央行(ECB)自2011年以來首度升息,且一次升2碼,終結存款負利率政策。達志影像

由於原物料價格影響CPI數據,CPI數據高低又影響利率,利率升降則影響匯率,匯率升貶又會回過頭影響原物料價格,如同是「雞生蛋、蛋生雞」的問題。追本溯源,美國抑或說美元的強弱,還是一切問題的關鍵所在。

這波美元指數在7月14日最高達到109.294,創近20年來新高位置,即便之後回跌,但最低都還在104.64之上,也較2020年3月新冠肺炎疫情爆發初期美元指數的高點位置還要高。顯然市場對於風險與美國升息這2件事還是有所擔心。

美元指數不單是利率指標,同時也是風險指標。歷來只要市場一有風吹草動,基於避險考量,資金自會往安全的地方流動。不可諱言地,美元是全世界公認最安全的貨幣,即便風險源自美國,資金還是會往美元資產跑。從過去網路泡沫化、金融海嘯,乃至2001年的911事件等,都一再驗證。而這波美元指數再起,問題更是複雜許多,除了尚未完全退去的疫情之外,俄烏戰爭的爆發、猴痘疫情的出現、通膨的暴漲、美國的快速升息等,都是令美元指數居高不下的因素。整體來說,就是擔心市場風險所致。

若單從利率的觀點來看,美國聯準會(The Federal Reserve System,Fed)升息幅度的多寡,並非推升美元指數的關鍵原因。

像2004年6月至2006年6月的短短2年間,Fed將利率由1%快速升到5.25%,遠高於目前的水準,當時CPI年增率也達4%之多,但同期美元指數最高也不過是92.63,遠低於網路泡沫化期間的120以上。再看金融海嘯後Fed的首次升息,始自2015年年底,一路升到2018年年底達波段最高,也不過是2.5%,幅度與速度都沒有前一波大,期間CPI年增率也從未超過3%,但美元指數波段最高點卻達103.82。在在證明,升息幅度並非影響美元強弱的絕對關鍵。

就長期趨勢而言,大部分國家貨幣對美元的升貶,還是依著美元指數的走勢變動;但短期上,可能就有不同的因素在干擾匯率走勢。筆者認為,這有如遛狗原理:狗主人牽著狗繩到戶外遛狗,在戶外空曠處,狗主人可能就把狗繩大幅放鬆,甚至解開狗繩讓狗自由跑一陣子;但到人多處,狗主人會將狗繩收緊,以免嚇到旁人。自始自終,狗都在狗主人可控的範圍內,也都朝著同一個大方向移動,差別只是狗與主人距離的遠近而已。而狗主人就是美元指數,其他貨幣就是狗。以下分別說明3大非美貨幣近期趨勢:

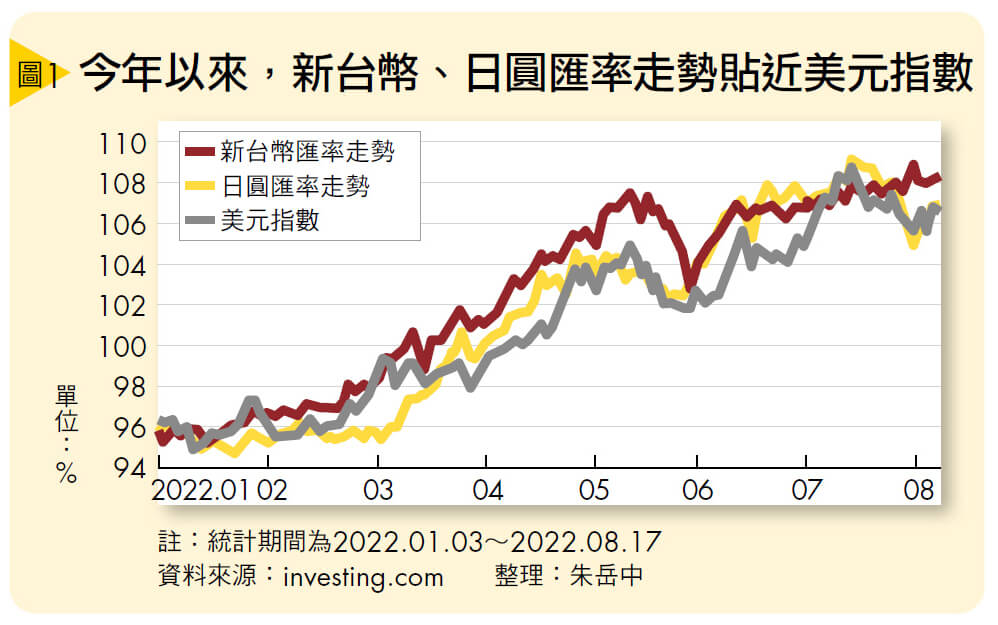

1.新台幣:以此來看美元兌新台幣匯率與美元指數的關係,今年以來,美元兌新台幣匯率幾乎都是貼著美元指數走(詳見圖1)。不過8月以來,美元兌新台幣匯率每天盤中都突破新台幣30元大關,但收盤價都被央行壓回到30元以下。很明顯央行在守30元關卡,只是能守多久是很大疑問,因有以下3大壓力:

①台美利差拉大:Fed自3月以來升息4次,累計升幅達9碼,而理應跟進的台灣央行,卻屢屢跌破眾人眼鏡,至目前只升1.5碼;眼見9月Fed勢必再次升息,幅度也不會低於2碼,將在9月底召開利率會的台灣央行,還能挺住不升息嗎?

②外資流出:今年以來,外資持續流出,尤其6月、7月更大舉匯出超過50億美元,8月更因美國眾議院議長裴洛西(Nancy Pelosi)訪台,引發台海緊張情勢,更加重新台幣貶值壓力。

③日韓貨幣貶幅大:今年以來,韓圜與日圓貶值幅度都超過新台幣,尤其韓國自去年至今升息6次,在7月時更一次升2碼,台灣央行若不跟進升息,遲早得放手讓新台幣貶值。

2.日圓:雖說大體上美元兌日圓匯率走勢也是盯著美元指數走,但實際上今年以來,美元兌日圓匯率一度達139.39日圓,創近24年新高,貶值幅度則超過20%。日本央行雖然一再放話不會放棄貨幣寬鬆政策,但隨著日本國內民怨愈來愈高,CPI數值也已達日本央行目標值的2%之上,日圓7月逆勢升值1.87%,反成近期全球最強的貨幣。

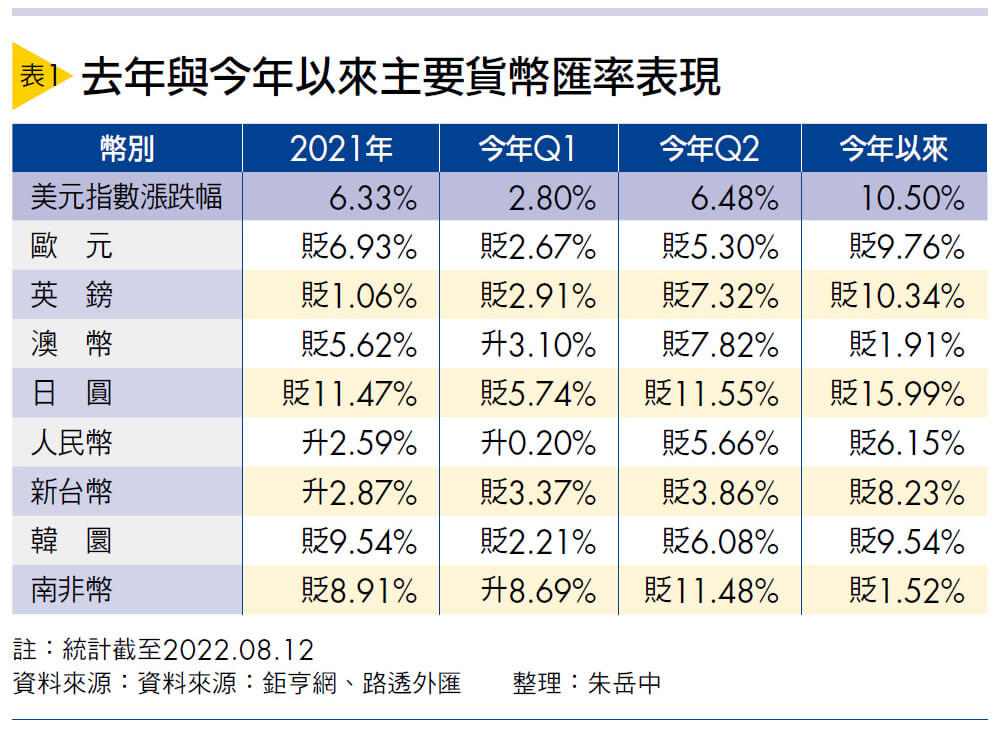

3.歐元:談到弱勢貨幣,自然不能不提歐元。若單看今年至目前止,歐元兌美元貶值9.76%(詳見表1),在當前的大環境下,也不算太誇張。但時間若拉長到2014年(俄羅斯入侵克里米亞那年)迄今近9年的時間,歐元就只有在2017年與2020年是升值的,其餘時間持續貶值,到了今年7月中更一度貶破了紀錄,兌美元為1:1的價平價位,創下2002年以來新低。7月21日,歐洲央行(ECB)宣布升息,不但是2011年以來首度升息,而且還一口氣升2碼,終結了實施8年的存款負利率政策,才止住歐元的貶勢。

經濟表現佳+貨幣緊縮 歐元匯率走勢相對看升

而歐元兌美元、美元兌日圓,以及美元兌新台幣,接下來的匯率走勢如何?歐元相對看升、日圓相對看貶、新台幣可能會維持狹幅波動。主要原因如下:

歐洲今年以來雖然飽受天災人禍,如破紀錄高溫乾旱、疫情、俄烏戰爭等威脅,但實際經濟表現並不差,上半年實質經濟成長率遠勝美國,歐元區第1季、第2季分別為5.4%與4%,加上ECB在先前的升息,終於讓負利率升至零利率,而9月將再升息,會有更實質的緊縮效果,因此目前歐元是明顯超跌,未來回升的機率不小。

日本經濟近年一直是「七大工業國組織」(G7)中最差的,疫情及俄烏戰爭的爆發,日本都受到嚴重影響。日圓大幅貶值雖然讓日本CPI數據回升到2%以上,但也讓日本貿易從去年8月起就一直呈現逆差。7月以來美元兌日圓匯率的回升,主要是因為台海緊張情勢所吸引的避險資金所致,但隨情勢趨緩,日本央行若堅持寬鬆政策,加上美國持續升息,短時間內日圓還是要貶回去。

台灣央行明顯基於經濟考量放緩升息腳步,將導致資金外流壓力大增。另一方面,央行雖力阻新台幣大幅貶值,但很難預估央行的做法會持續多久,而可以預期的是,新台幣要再大幅貶值的可能性不高,特別是年底台灣將選舉,就算失守新台幣30元的匯價,也不至於貶太多,短期內比較可能就在30元上下狹幅震盪。

總結來說,歐元乃至歐洲是投資人接下可以多考量的市場,事實上以STOXX歐洲600指數來看,今年至目前為止僅下跌9.62%,表現不但優於美股,像S&P 500指數是下跌10.2%、那斯達克指數則跌掉16.6%,更遠勝於全球平均值許多,投資人不妨擇優以歐元計價的歐洲基金投入。

(作者為南臺科技大學財務金融學系助理教授)

本文摘錄自

歐元明顯超跌回升機率大

Smart智富

2022/9月 第289期

相關