台幣匯率亞洲最強,這不只是現在進行式,在台幣長期阻升、川普一路施壓之下, 極有可能,台幣正要走入一個你我陌生的新格局。 這是挑戰,但也是經濟轉骨的契機。 從政府、企業到個人,都要學會用全新思惟, 面對不一樣的「新」台幣。

美東時間五月十八日上午九點半,華盛頓特區,美國財政部,一場攸關十六國命運的聽證會在此舉行;台灣,是主角之一。

四十二天後,六月底,這場聽證會的內容,將會被納入一份名為「重大貿易逆差綜合報告(Omnibus Report onSignificant Trade Deficits )」的文件。這份文件是由美國總統川普下令執行,他要在十六個造成美國貿易赤字的頭號「戰犯國」當中,抓出誰在濫用貿易手段。所謂濫用手段,包括刻意壓低匯率。

再過一百天,十月下旬,則是美國半年一次的「貿易夥伴匯率政策報告」公布時間。自去年四月以來的三次報告,無一例外,台灣都被列入「匯率操縱觀察名單」。

現在、六月底、十月下旬,把三個彼此相隔不遠時間點連結起來,就像一條堅固鋼索,綑綁住的,是中華民國中央銀行阻升匯率的手。

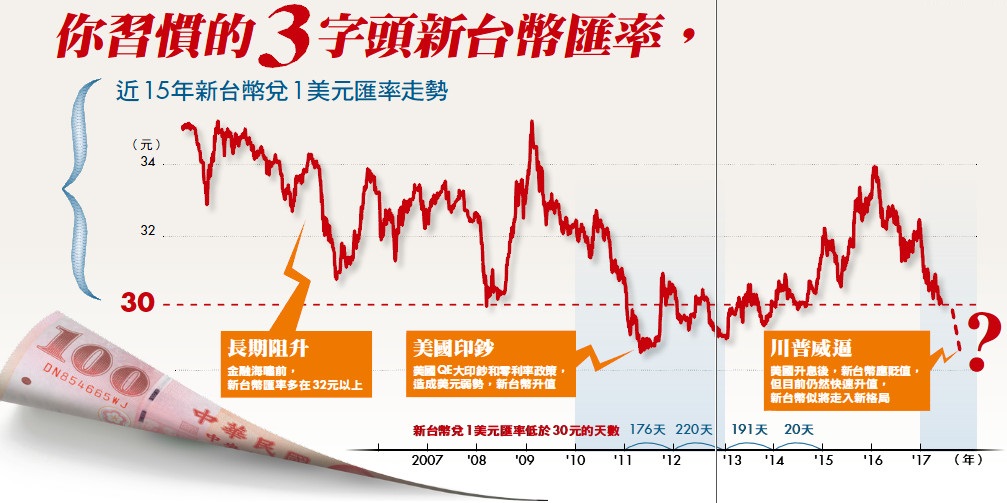

▲在央行保護傘下,過去15年新台幣匯率低於30元的天數僅有607天,台灣人早已習慣3字頭的匯率。

對貿易夥伴國刻意阻升匯率不滿的美國總統,川普不是第一個。今年四月讓央行如臨大敵的「貿易夥伴匯率政策報告」,其實是在雷根總統時代末期的一九八八年就已上路。不同的是,如今坐在大位的川普夠狂、夠嗆,他從不掩飾自己對「美元太強」的極度不爽,上任至今,所有踩到「川普地雷」的國家,若沒有其他利益交換的空間,這位狂總統也真的就會出手打擊。

於是,川普就像是棒球場上那個不斷回頭牽制一壘跑者的龜毛投手,只要他在,就會隨時注意貿易夥伴是否有刻意壓低匯率水準。緊迫盯人的壓力下,台灣央行干預匯率之手只能收斂,於是,今年第一季新台幣匯率(新台幣兌一美元,以下同)是以導彈噴發的速度飆升六%。當各界樂觀以為,四月中「貿易夥伴匯率政策報告」出爐後,央行阻升之手的束縛可望鬆綁,新台幣應能止升回貶,未料升勢卻仍持續,截至五月八日止,新台幣匯率今年累積升幅來到了六.四%。

川普緊盯 新台幣匯率波動增加

「我可以說,這是近十五年來最劇烈升值的一次,完全沒有預期。」對新台幣匯率極為敏感的汽車零組件出口商和大工業董事長沈國榮說。

然而,「到年底前,這股升值趨勢還是會維持。」台灣經濟研究院第六所所長吳孟道分析,儘管升值的力道可望稍微減緩,短期內也必須考量國際熱錢、國際政經情勢發展等因素,但至少在年底前,新台幣升值的趨勢不會改變。寶華綜合經濟研究院院長梁國源也抱持類似看法,「三十一元匯率恐怕是看不到了……。在可預見的未來,升值趨勢應該確立!」梁國源口中「可預見的未來」,範圍包括前面提到的「現在」、「六月底」、「十月下旬」,那麼,接下來呢?

去年九月,中央銀行總裁彭淮南曾公開表示:「這是我的最後一項公職,也是我的最後一個任期。」他自一九九八年上任以來,被外界貼上最鮮明的標籤之一,就是「阻升新台幣」。他此屆任期,將在十月下旬美國公布匯率操縱國名單後的四個月屆滿,也就是一八年二月二十五日。

換句話說,如果彭淮南去年九月的說法並非兒戲,明年二月二十五日之後,「新台幣阻升之手」就將離開央行總裁大位,「而在卸任前的最後時間,彭總裁應該也會減少出手,避免留下干預匯率的歷史評價。」一位金融業人士認為,川普緊盯和彭淮南卸任,兩個因素加總的結果:「新台幣,正在走向一個你我必須重新習慣的全新格局。」

他分析,無論被迫或主動,當央行減少干預,「新台幣匯率的波動度勢將比以往提高不少。」此外,只要川普繼續以「減少美國貿易赤字」為目標,緊盯貿易夥伴匯率政策,新台幣的升值壓力就很難迅速減壓。繼續升值,幾乎可說是新台幣的一種「命中注定」。

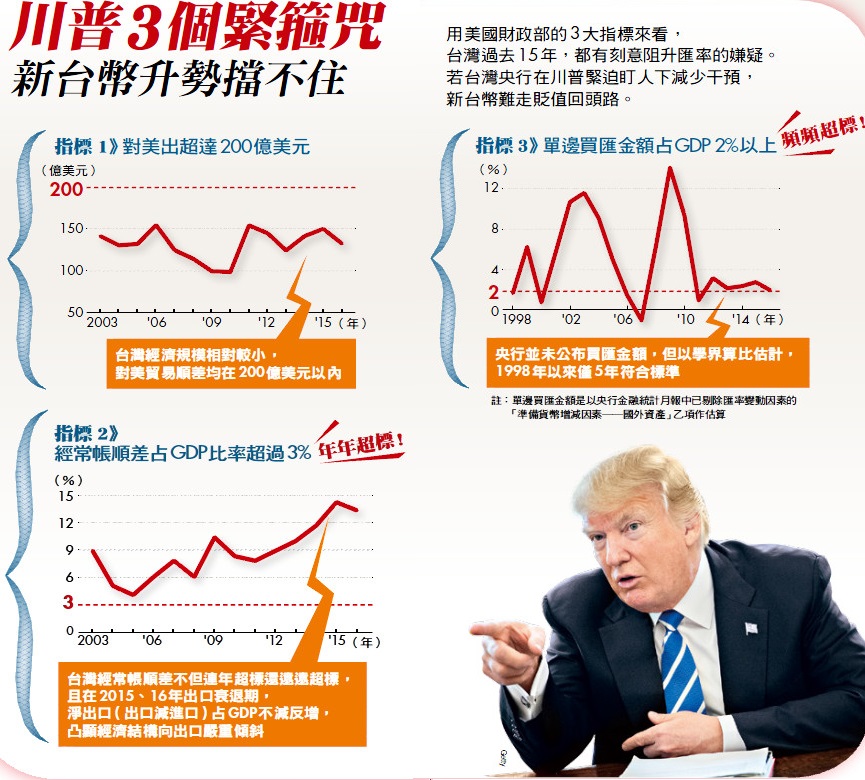

美3指標 台灣年年犯規、超標幅度大命中

注定的理由,必須回到美國財政部的那份「貿易夥伴匯率政策報告」。

這份源自一九八八年就開始例行公布的報告,直到二○一六年,才決定採用三個沒有模糊空間的全新標準,作為判定一國是否操縱匯率的具體指標:一、對美國一年貿易順差是否達到兩百億美元以上;二、當年經常帳順差占GDP比率是否超過三%;三、央行買匯金額是否超過GDP的二%。

值得一提的是,這份報告之所以在一六年採用新標準,其實也是拜川普所賜。一五年,川普宣布參選總統,雖被不少輿論視為胡鬧,但高喊「一上任就要把中國列為匯率操縱國」,卻讓他的聲勢一路堆高,也讓美國國會提出要求,必須在「貿易夥伴匯率政策報告」中重新制定更明確的判斷標準。

將這套川普間接催生的匯率操縱判斷指標,套用在台灣過去十五年來的經濟、外匯存底相關數據,你會驚訝地發現,十五年當中至少有十三年,台灣都「觸犯」到這三大指標的其中兩項。換句話說,台灣過去習以為常的匯率環境,在美國老大眼裡,原來一直都是一種不正常── 因為刻意干預而偏低的異常。

尤其是在「指標二:經常帳順差占GDP比率是否超過三%」,台灣過去十五年不但年年踩到美國紅線、超標的幅度極大,甚至在二○一五、一六年台灣出口衰退階段,經常帳順差占GDP比率仍然一路飆上新高,這種結果,更容易被視為「明顯是靠犧牲進口來補貼出口競爭力」的畸形經濟。

台灣的經常帳順差多半來自貿易順差,而降低貿易赤字,正是川普死盯各國匯率的原始目標。換句話說,只要美國老大繼續沿用這套指標、而台灣的經常帳順差占GDP比率沒有明顯降低,川普在實境秀裡那雙令人反感的輕蔑眼神,恐怕就會一路瞄準新台幣,新台幣升值的壓力指數也只會更高。

「所以,從政府、企業到個人,都要做好面對二字頭新台幣的準備。」看到台灣過去十五年的經常帳數字之後,一位學者語重心長提出警告。

出口受害 企業期待新台幣能夠回貶

以單日收盤價來看,新台幣前一次出現二字頭匯率(指一美元兌換不到三十元的新台幣)是在一四年九月四日,若把時間拉長到過去十五年,從○二年至今,三千八百多個交易日裡,新台幣匯率僅有六○七天低於三十元,且集中在一一到一三年間。也就是說,過去十五年間,有十一年是「一年到頭」從未看過二字頭的新台幣。

從上到下,台灣人早已習慣波瀾不興、只會在三十二元上下溫吞遊走的新台幣匯率。

這正是今年以來新台幣猛升之後,不斷聽到「新台幣升值威脅論」的原因。四月十九日,台積電董事長張忠謀表示,新台幣升值不利出口,「之前提過很多次,現在只能忍受。」沈國榮在接受本刊採訪時也透露:「包括張忠謀、磐石會林會長(偉詮電子董事長林錫銘),還有我們這些小咖的,大家都在叫這個問題,叫到心灰意冷……。」

出口業者是新台幣升值的受害者,從企業經營角度,業者期待新台幣貶值有其道理;但從台灣整體經濟發展的角度,學者卻有不同看法。「央行現在不應該繼續干預匯率,台灣的經濟與金融環境才會更健康。」吳孟道這麼說。

面對升值 不要低估出口的自我恢復力

吳孟道所屬的台灣經濟研究院第六所,主要負責產業價值鏈、知識經濟與金融產業等研究,與產業升級、提高附加策尋求解答。報告中提出的結論,也是社科院建議中國當局在面對人民幣升值壓力時,必須放在心上的三件事:

首先,不要低估出口產業的自我恢復能力。

其次,貨幣升值能夠顯著改善貿易條件和國民福利。

最後,也是執政者最要做好心理建設的部分:「升值期間,必然會遭遇來自各方的指責與壓力。」社科院這麼提醒政府當局。

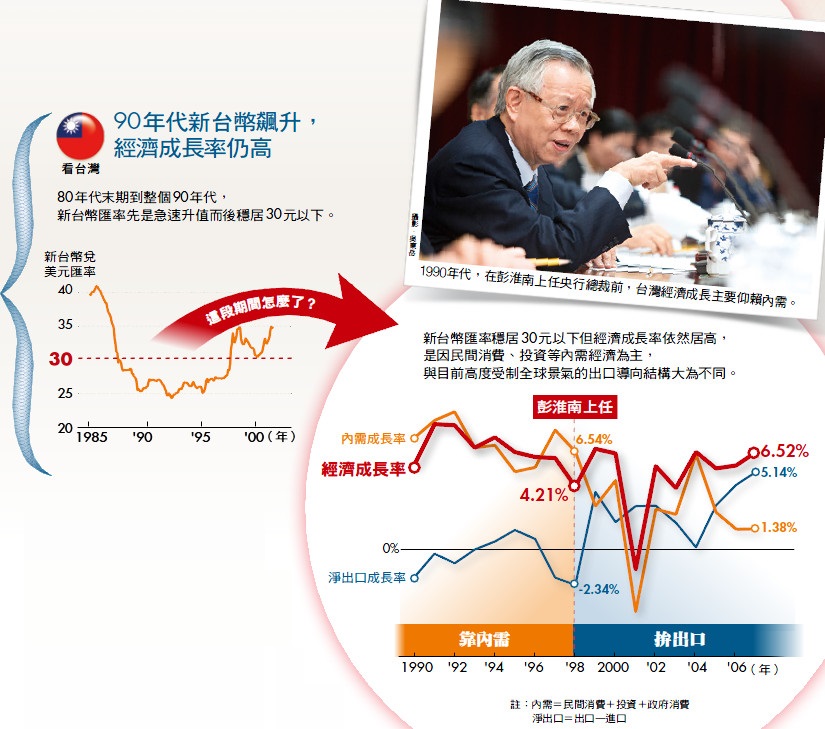

回到我們台灣的八○年代後期與九○年代,也能得到類似的「經濟轉骨」結論。一九八五年廣場協議後,新台幣匯率開始快速升值,三年後,美國首度公布「貿易夥伴匯率政策報告」,台灣被列為「匯率操縱國」。

九○年代 台灣出口減少,但消費及投資增加

沒錯,是直接被指為「匯率操縱國」,而不是最近幾次報告的「匯率操縱觀察名單」。事實上,台灣一共被四度列為「匯率操縱國」,除了一九八八年十月,還有八九年四月、九二年五月及十二月。想當然耳,新台幣匯率也在這段期間如脫韁野馬似的向上升值。達成廣場協議的當下,新台幣匯率仍在四十元以上,到第四次被嗆為匯率操縱國的九二年十二月,已經升到了二十五元左右。

這段新台幣匯率瘋狂飆升的時間,台灣怎麼了?

在中央銀行的「國際金融參考資料」中,可以看見這樣一段描述:「新台幣升值後出口減少,但消費及投資增加,緩和了出口減少的衝擊。」文中強調,台灣這段時間的整體經濟成長率仍然維持高檔。

雖然時空環境不同,目前國內出口的業者恐難禁得起如同當年的升值幅度,但是,「不必過度害怕比以往更強勢、更有彈性的新台幣匯率」,應該是政府從國內外歷史經驗可以得到的啟示。

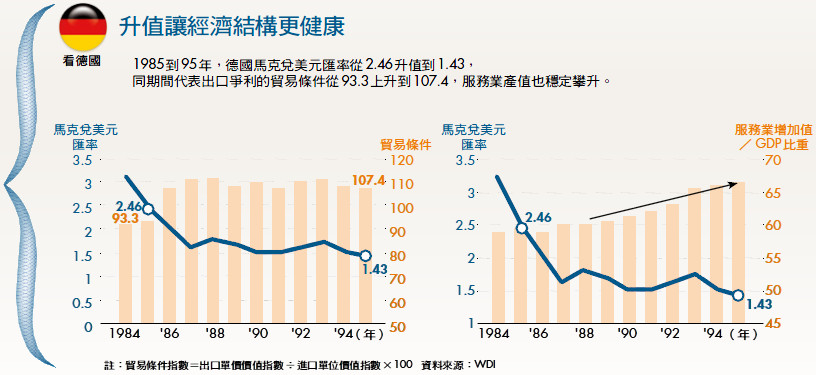

看歷史經驗合理升值對經濟有利

從德、台過去經驗來看,當匯率向上換檔一段時間之後,內需經濟崛起,出口業的產品競爭力也會向上提升。

「央行在市場失序時仍得出手,但要更尊重市場、更彈性一些。」吳孟道表示:「過去阻升不阻貶的作法,造成價格嚴重扭曲,保護了出口廠商,但傷害了廣大消費群眾,某種程度也阻礙整體產業的升級轉型。」在他看來,這場升值風暴,反倒可能是台灣經濟轉骨的契機。

不過,轉骨不會自然發生,吳孟道建議:「政府的產業政策必須一併調整,減少對外出口的依賴,設法加強內需的貢獻。」或者可以說,政府必須以「降低經常帳占GDP比率」為具體目標,一方面,這是拉高內需、減少台灣受到外部環境影響的調整方向;消極一點來說,也只有設法降低這個數字,才有可能讓川普閉嘴,不再對新台幣匯率說三道四。

以中國的作法為例,自二○○七年起就計畫性的調降經常帳占GDP比率,官方並表明以「經常帳順差不超過GDP的二%」為目標,去年,這個數字已降至一・八%水準,這也是在今年四月初,中國當局認定自己不會被美國列入匯率操縱國的原因。

除了政府,面對匯率升值、波動加劇的「新」台幣,企業也有必須重新思考的面向。

五月十五日,是上市櫃公司公布第一季財報的最後期限,雖然整體數字尚待進一步統計分析,但新台幣升值造成出口業巨大匯損的災情,已經十足聳動的陸續見諸媒體版面。

全球獨創 「外匯價格變動準備金」機制

「我們沒有避險專業、外行,不避還好,避了反而可能避錯方向。」沈國榮的感歎,其實說中了許多出口業者的心聲,十多年來的刻意壓低的匯率環境,早已讓業者對「匯率風險」失去戒心與防衛能力,遇到颱風級的升值衝擊,自然只能眼睜睜的看著利潤流失。

沈國榮表示,公司平常避險主要是靠賣斷應收帳款,「例如出貨給特斯拉,付款期六十天,我們今天就先拿發票或出貨單給銀行,用現在的匯率拿回八到九成現金,剩下的一到兩成才有匯率風險。」不過,不是所有客戶的發票都能讓銀行買單,整體來說,和大有三成的營收是無法透過上述作法避險。

在電子業方面,第一季匯損高達十六.四億元的仁寶坦言,其所進行的匯率避險,大概是透過調整美元部位、將(美元)應收帳款先行轉售,或是適度賣美元換新台幣,「可是,新台幣一次升值幅度那麼大,我們能夠做的也很有限。」

在金融學者的眼裡,類似上述的作法,「都不是用教科書上常見的遠期外匯、選擇權等避險工具。」也就是,稱不上是正常、專業的匯率避險。

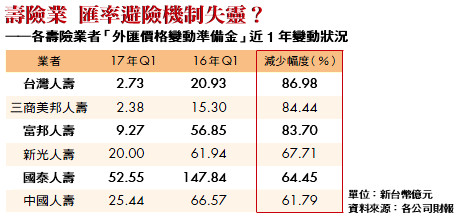

除了製造業,壽險業亦是第一季新台幣狂升下的匯損重災區,而談到壽險業的匯率避險,不能不提到台灣一二年上路、被認為「全球獨創」的「外匯價格變動準備金」機制。

簡單解釋,外匯價格變動準備金,就是壽險業者依規定從未避險外幣資產兌換利益中提列一半金額的準備金,列入資產負債表的「負債」項目底下,專門用來作為匯兌損失發生時的緩衝。「有了這個制度,業者不必花費心力鑽研匯率走向、精算避險作法,更能減少避險操作的成本,也不會因為短期匯損影響獲利數字。」一位不願具名的壽險業者指出。

儘管看似好處多多,但這位業者強調:「這個制度要能運作,有個重要前提,就是我們的央行能穩穩控制新台幣匯率。」他表示,壽險業者只要海外部位沒有出清,新台幣匯率又始終只會狹幅震盪,的確都能利用外匯變動準備金作為新台幣短暫升值後的匯損緩衝。

政大風險管理與保險學系副教授彭金隆解釋,這套作法是「修飾會計報表的損益數字,但匯率風險並沒有實質轉嫁出去。」而壽險業者的私下評論更絕:「把央行不正常的護盤當成理所當然,這樣對嗎?如果下一任總裁放手讓新台幣正常化、或者護盤功力不足,這套機制就會完全失靈。」

這位業者的假設,其實已經真實上演,新台幣大幅升值之後,國泰人壽、富邦人壽和新光人壽等壽險業者,第一季外匯價格變動準備金均較去年同期減少六成以上。

企業因應 提高匯率風險意識、進行匯率避險

「不管新台幣接下來會不會一路升值,至少,波動幅度一定會加大,台灣的企業一定要提高匯率風險的意識。」基於實務經驗,一位四大會計師事務所主管表示:「重新認識匯率風險,是台灣企業界必須思考的事。」前總統府經濟發展咨詢委員會委員、資深新聞工作者盧世祥則指出:「廠商多半預期新台幣易貶難升,財務長的部分工作就像是交由央行越俎代庖,絕非正常現象。」

對於新台幣升值,盧世祥的結論十分篤定:「美國催促下,外匯市場近數月逐步邁向正軌,當然是好事一樁。」

附帶一提,雖然對於新台幣升值抱怨連連,但沈國榮其實也開始用最正面的態度面對全新挑戰:「沒辦法,一定要趕快做自動化跟(工業)四.○生產線,提升效率,增加良率。」經濟學裡或歷史經驗當中看到的「升值催化產業升級」效果,似乎已在和大工業的策略上悄悄印證。

川普的嘴臉或許令人反感,美國老大或許太過霸道,但若政府的產業政策、企業的避險因應能夠做足準備,我們其實可以放膽地說:歡迎更強勢、也更有彈性的台幣新時代…

開啟APP閱讀完整內容

本文摘錄自

封面故事:歡迎!強台幣時代

今周刊

2017/5月 第1065期

相關