活到老賺到老 自主理財計畫

你心目中理想的退休金額是多少?愈來愈多證據顯示,長命百歲不是夢,當平均壽命確定延長、政府年金給付在縮水,「活得久」所帶來的「錢不夠用」現實,就成了退休後的潛在隱憂。

打造新財務計畫是迫切課題,除了替退休後存上一大桶金,更重要的是提前規畫源源不斷的現金流,才能活到老賺到老,迎接逆轉勝;因此30 歲就起步、50 歲不嫌晚,未來百歲人生路,才能輕鬆愉快地走下去。

▲陳勝白(化名)嚮往早退休,積極投資打造現金流。

那時候我三十五歲,房貸才剛還清,有一天半邊臉就不能動了,就這樣昏迷三天,住院兩個禮拜,朋友來看我,還忍不住哭了!之後我出院第一件事,就是立刻加保壽險。」十月的某個週五傍晚,我們和陳先生聊了近一個小時後,突然聊起這段往事,很難想像,眼前這位侃侃而談、樂觀開朗的工程師,竟經歷過如此大的人生轉折。

今年四十三歲的陳勝白(化名),有長期運動習慣,原本計畫好好衝刺人生,但在經歷中風之後,他決定五十歲就要退休了,「為了追求更好的生活品質,我要盡早脫離無塵實驗室。」陳勝白說。

離設定目標只剩七年,陳勝白每月薪水一匯入薪資帳戶,就自動轉帳到他另一個股票戶頭,隨時投資運用,所以可運用的現金經常不超過十萬元。他解釋,這樣一方面強迫自己把錢鎖在另一本退休存摺上,才不會亂花;另一方面保留進可攻退可守的空間,希望未來能有包括股息和資本利得的現金流收入,不需要資產幾千萬元,就能安心退休。

老台灣的風險不可逆

活到一百歲的可能性愈來愈高

陳勝白的考量絕非杞人憂天。截至九月底,台灣百歲人瑞高達三二二四人,台灣老化指數自今年二月底首度破百,再度重重敲響了人口老化的警鐘;這代表六十五歲以上的老年人口,正式超越十四歲以下的幼年人口。回顧二○○一年,台灣六十五歲以上的老年人口,僅有一九七萬三千人,但這一數字到了去年底竟來到三一○萬六千人,整整多出一一○餘萬人,占總人口數比率從八%攀升到一三%。

國家發展委員會推估,台灣在二○二六年的老年人口比率將衝破二○%,也就是每五個人中,就有一位是六十五歲以上的長者,成為超高齡社會。

再看看最新公布的生命表,國人平均壽命為八十歲,若把時間拉長至二十年,可以發現趨勢一路向上;也就是說,當我們正式退休或來到六十歲,隨著醫藥和保健生技的不斷研發精進,屆時的生命表所呈現的數據,肯定會比現在還長。

一六年,由英國倫敦商學院兩位經濟學教授林達.葛瑞騰、安德魯.史考特所著的《一百歲的人生戰略》書中指出,人類壽命正以每十年多兩歲的速度增加,十歲的小朋友未來平均壽命將超過百歲。他們更提醒讀者,每個人將面臨不同的長壽情境,甚至人生不再只有從單單一個工作退休,無論是財務、職場或人際關係的經營,都要主動提前規畫,用健康的心態迎接多段式人生。

葉崇琦/專精企管總經理:

長壽挑戰遠比實際想像大,有規畫才能安心無虞。

自主理財拒當下流老人

不靠子女及政府,活出老後尊嚴

人口老化早已成為全世界共同的課題。像是長壽之國日本,根據厚生勞動省九月發布的最新數據,百歲人瑞數有六萬七八二四人,數字是台灣的二十倍。日本社會學者藤田孝典描寫他親眼目睹的場景,約有六百萬到七百萬日本人,即使過去是中產階級,但晚年卻落入又老又貧窮又孤獨的境況。他警告,即使邁入五十五歲熟齡期,一旦突如其來生了一場需要高額醫藥費的大病,還是可能被迫淪陷成為「下流老人」。

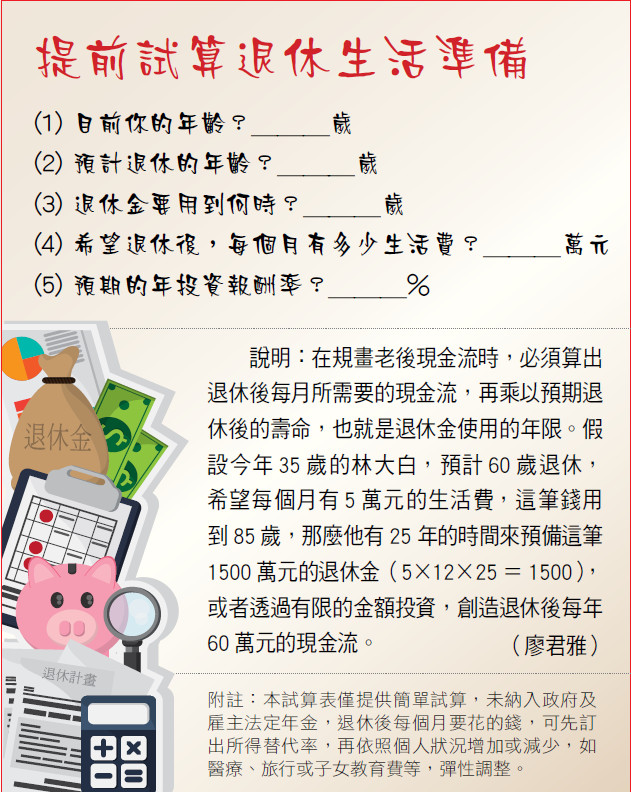

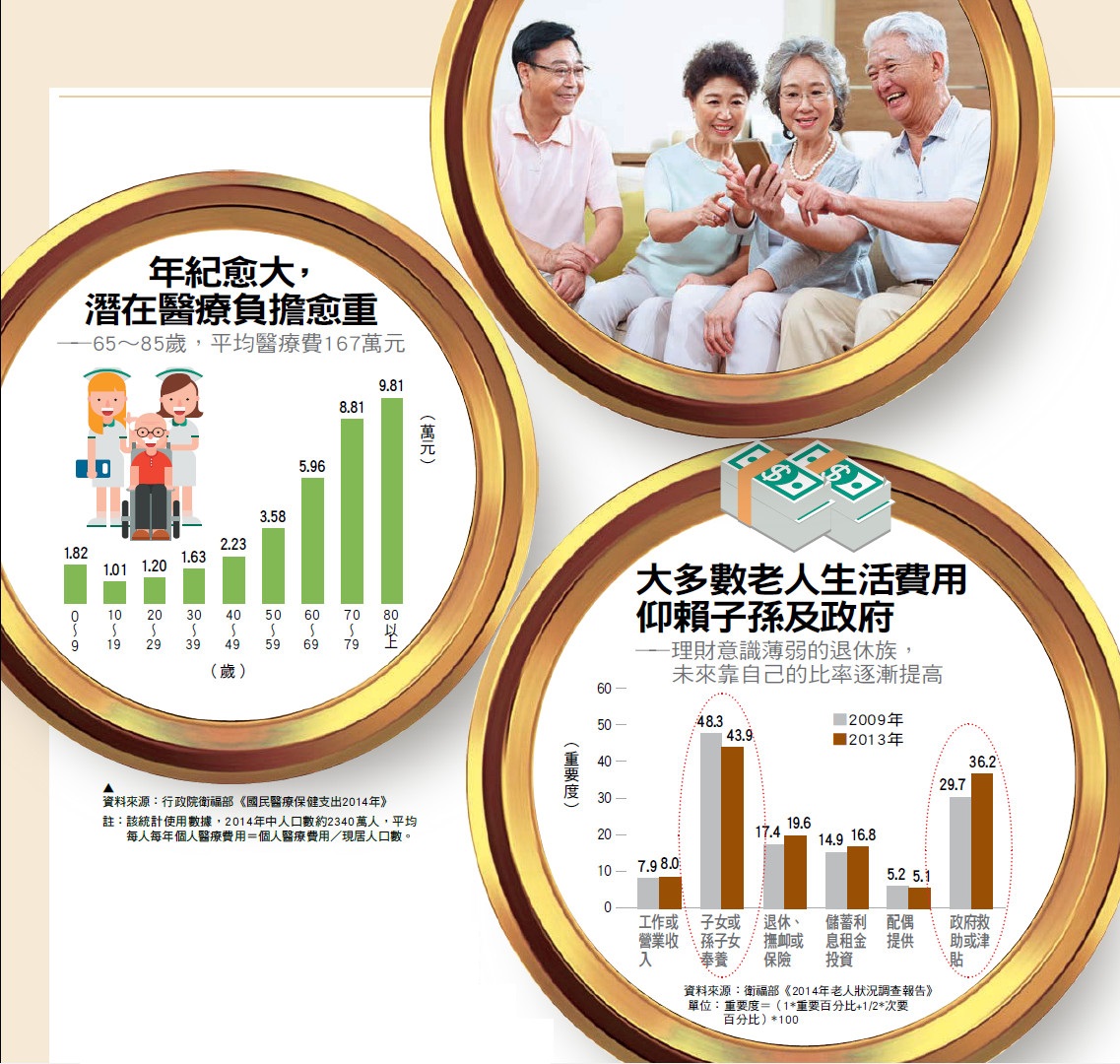

這些學者憂心忡忡地提出警示,絕非危言聳聽,對照台灣目前的情況,我們的確看到了相同的警訊。衛福部的《老人狀況調查報告》指出,全國六十五歲以上的大多數老人,現階段的財務生活,主要仰賴子孫輩和政府福利,自己的退休金和投資理財所得比率相對低;但將來的現實大不相同,在少子老齡化趨勢下,政府財政愈形短絀,所能給的福利也將逐步縮水。當我們的子孫輩在低薪低利率時代下自身難保,替自己提早規畫退休後的一桶金或現金流,才是保持理財自主的唯一解方。

無論你現在是三十五歲、五十歲或已退休的銀髮族,都要正視打造現金流的重要性。因為,要存到一桶金不容易,但要循序漸進打造現金流卻非難事。《財訊》為此訪問多位專家及理財達人,歸納出三大戰略提案,讓你能打造穩妥的現金流,活到老,賺到老,安心地迎接人生下半場。

中安/全球人壽商品部助理副總經理:

提早算出自己的老後帳本,愈早開始壓力愈小。

戰略1讓錢慢慢長大

堅持長期投資,穩住人生下半場

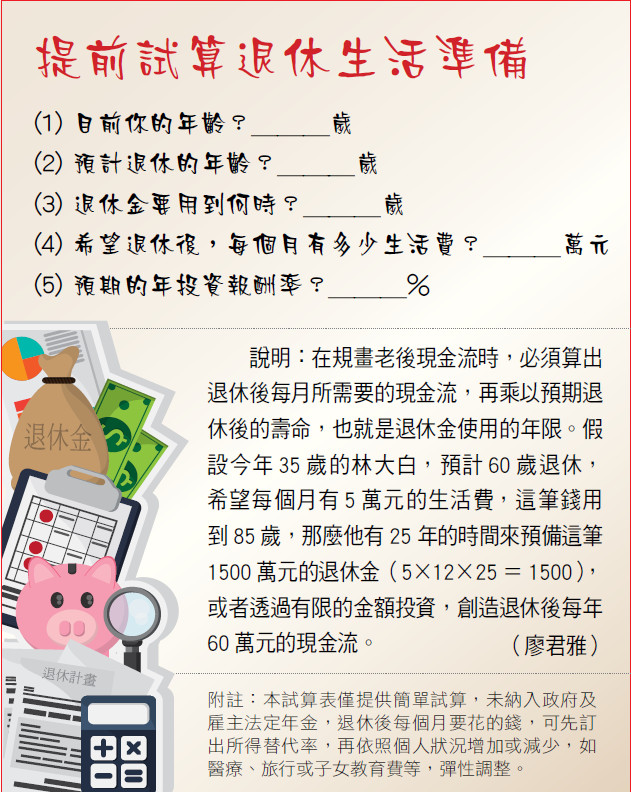

「我會建議準備退休金時,用一個平均數去看——每個月多少錢,要活多久?這是最簡單的概念。」擁有精算師執照的專精企管總經理葉崇琦建議,規畫退休金應先打破兩個迷思:第一,生命表只是平均值,不是每個人都能活到這個歲數,事實上,可能一個人是活到九十二歲,另一個七十二歲,所以建議在計算年限時,以最靠近自己退休年紀的平均餘命來思考。

第二,別以為自己退休後開銷減少,不需要準備太多錢。葉崇琦舉衛福部的《老年生活調查》指出,目前台灣熟齡族群平均每月可用資金兩萬元就相當充裕;但若是現在三十五歲的族群,在考慮通膨率為二%的情況下,這筆數字要換算為三萬五千元才夠用。所以別傻傻地把錢放在銀行定存,每年投資報酬率至少超過二%,才算真的把錢變大。

例如,預定在五十歲退休的陳勝白,六十歲到六十五歲預計可以開始領勞保及勞退年金,因此在空窗的這十年,他只能靠自己投資,目前他的配置比率分別是台股五○%、基金二五%及外幣二五%。

台股部分,陳勝白通常在帳戶保留二三十萬元,作為隨時可加碼的銀彈。他說,一開始積極投資的動機,是因為自己的收入只有工作本薪,因此一旦退休,壓力會很大,所以他在三十出頭還完房貸後,就開始認真規畫,每月從薪資中提撥約三萬元定期定額投資。他研究上市櫃公司財報,主要鎖定股價約二十五至三十元區間,董監持股比率高、每日平均交易量小(約一百張到一千張)又持續每年獲利的好公司。由於身在電子業,他還會特別觀察一項指標——研發費用,「這代表公司精益求精,還在持續追求成長。」他說。

「我對受景氣循環影響的電子股比較保留。」陳勝白目前鎖定民生消費、金融股存股,先前他曾看好一檔蘋果概念股,成本約一百元,但該公司在高峰漲到一二○元後,便走低到五十元,最後他只好一路攤提、耐心領股息,長抱許多時間成本。至於基金部分,他的作法則是「用基金養基金」,若有獲利就滾入再投資;外幣部分,則以美元和人民幣保單為主, 因為「我不想股市占比太高,還是要分散風險,所以我投資未來的強勢貨幣」。為了分攤匯差及避險,陳勝白堅持定時定額繳,人民幣這幾年升貶波幅大,他卻顯得從容自在。目前,他的目標是在五十歲那年累積到一千五百萬元的總資產,只要每年維持四到六%的報酬率約六十萬元,他就能幫自己多賺一份薪水。

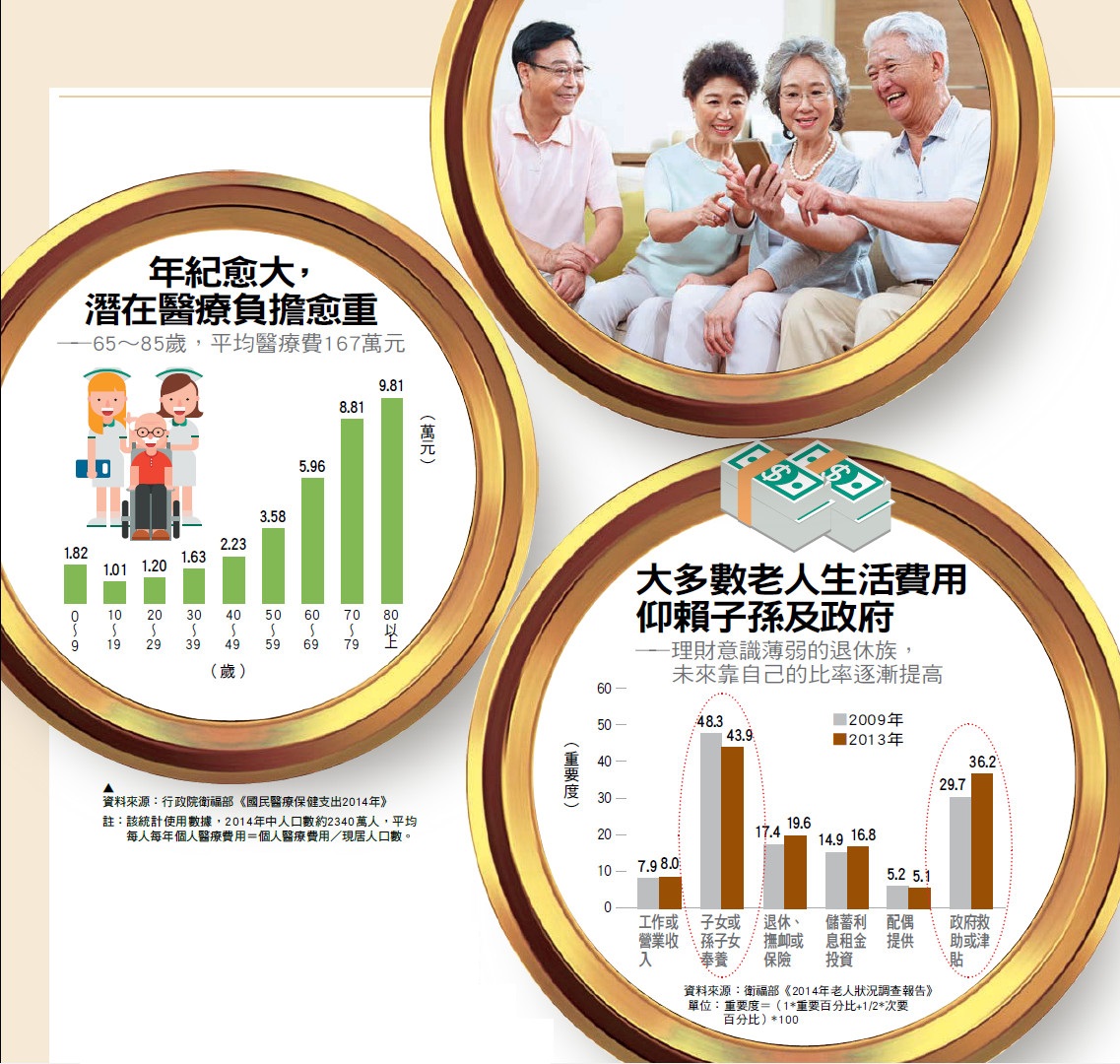

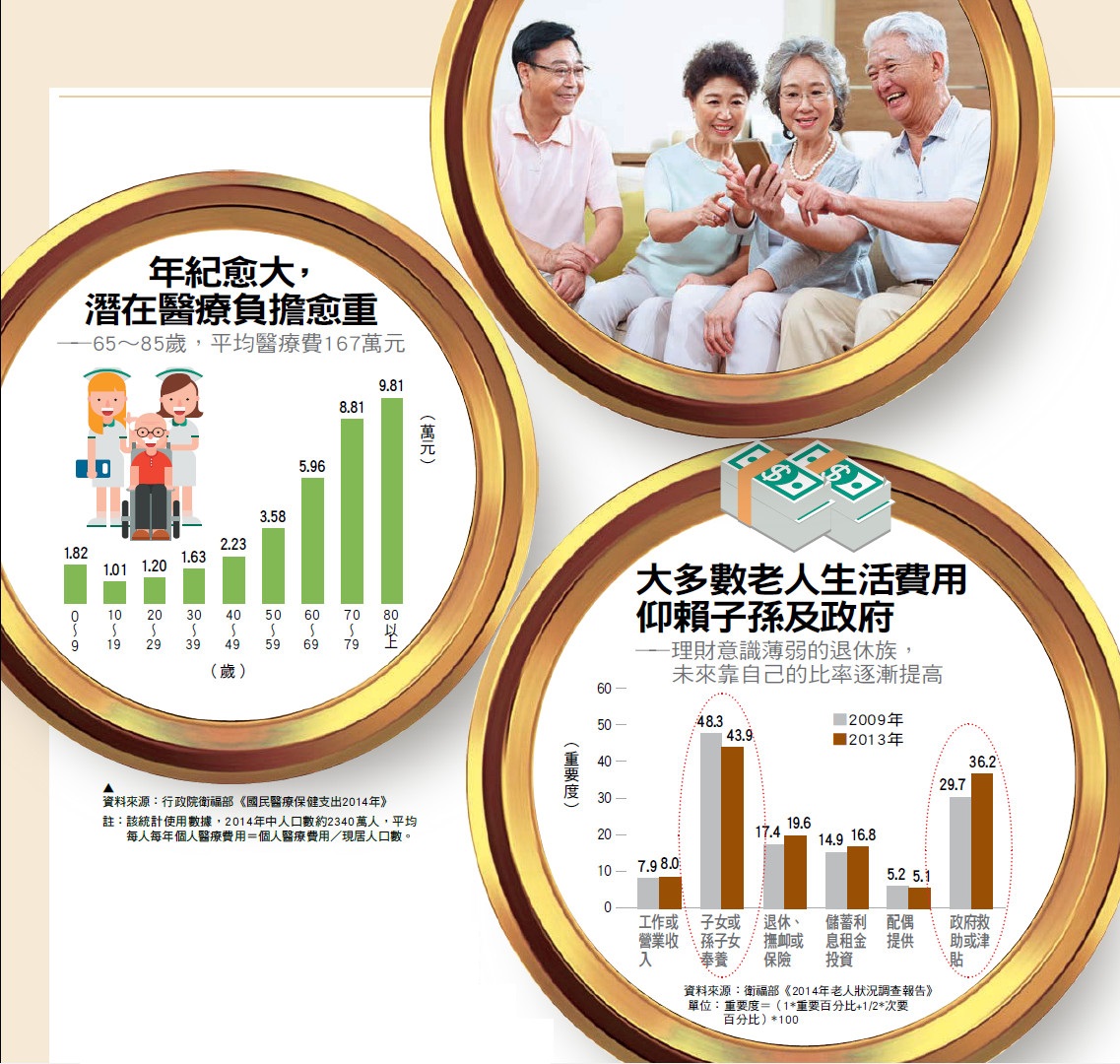

▲資料來源:行政院衛福部《國民醫療保健支出2014年》

註: 該統計使用數據,2014年中人口數約2340萬人,平均每人每年個人醫療費用=個人醫療費用/現居人口數。

戰略2多打造一份收入

活到老賺到老,持續保有現金流

經常在部落格撰寫辛辣兩性文章的宅女小紅,現實生活是公司職員,前一陣子剛被公司資遣的她,目前在Yahoo!TV 主持名為《進擊的荷包》財經節目,每天中午直播,由於話題圍繞著小資、退休理財,因此引起不少共鳴。「我是一個很保守的人,因此即使副業收入遠超過本業,我都堅持要有正職的工作。」今年初,生完第二胎準備復職的宅女小紅,突然接到解雇通知,當下感到青天霹靂,卻也更意識到理財的重要性。「我大兒子的月費一萬六,註冊就要兩萬三,後來發現每個家庭都是這樣,所以現金流管理真的很重要!」

四十歲的宅女小紅笑說,邀請這麼多來賓上節目,也學到不少理財知識,最近正想要去開個證券帳戶練習存股。年輕時還是小資女的她,省吃儉用在台北內湖買了小套房,當時她還不懂怎麼理財, 現在有了家庭,也暫時失去朝九晚五的工作,因此理財更積極。

退休理財通常是一筆龐大的金額,往往臨到退休前或收入突然中斷或減少,才面臨心有餘而力不足的考驗,再加上政府不斷推動年金改革,「消失的年金」更要靠自己賺回來。目前台灣退休年紀大約是六十歲,而平均壽命是八十歲,也就是說,退休後通常至少還有二三十年的生活需要金錢支應,那麼選擇晚退休延長工作年數,或者開啟第二個職涯存摺,不失為另一項選擇。

例如延續原本的職涯和專業技能,作為產業顧問或資深前輩帶領後進,分享經驗與傳承;又或者是順從內心的召喚,發展興趣開啟第二人生;或從事不拘年齡經歷的服務業,站到第一線保持人際互動,都是很好的方式。

除了選擇繼續工作,若沒有投資計畫或大筆用錢需求,專家也建議準退休族,調整原本的投資理財標的,轉為配息或固定收益,即使是漲跌幅較劇烈的股市,也都可以找高殖利率、穩健配息的好股票。

張昌榮/公勝保經新竹業務中心行政經理:

錢要花在刀口上,仔細檢視保單條款和權益。

戰略3保障補足缺口

預防潛在風險,保單配置不可少

專家建議,依照人生不同階段需求,打造適合的保險規畫組合,在資金有限的情況下,更要去彌補潛在風險缺口;尤其是健康險如醫療、重大疾病及長照險,都是要趁體況佳時投保,愈早買保費愈便宜。

全球人壽商品部助理副總經理鄭中安表示,人生有不同的階段,醫療險、防癌險和重大疾病險,能補足不同的潛在風險缺口,建議依照自己的需求和預算逐層架構。例如最基本的醫療險,分為住院日額及實支實付;而防癌和重疾則是要參考家族病史和實際需求;至於長照險則是因應人口老化趨勢下的產品,不僅是被照顧者,有時家中照顧者必須辭去工作,光是時間及勞務成本,也要納入考量。

鄭中安強調要提早劃分幾個帳戶,依照不同用途存預備金,先把風險顧好,然後提前算出「老後帳本」,理財規畫上永遠都要趁早開始,可透過投資型保單或利變型壽險累積長期投資的複利,若有外幣需求,也要分批換匯,兼顧利率與匯率風險。

住在桃園中壢的黃益佳(化名)就是典型案例,先前是上市電子大廠業務員,原本在竹科上班領高薪,但隨著孩子上學,不想錯過黃金陪伴成長時期,她選擇暫時專心作家庭主婦。年輕時小有積蓄的她未雨綢繆,提前為自己儲備了一個退休撲滿,目前生活顯得自在從容。四十二歲的黃益佳,理財資金除了靠本業,還有房地產;剛出社會時,她以房貸代替租金,省吃儉用買下小套房,結婚後她和老公搬到七十多坪大的透天別墅,後來小孩出生,再換屋,二度賣房獲利三百萬元。

▲目前無固定本職的宅女小紅,相當重視老後的財務風險。

十年前,黃益佳購買外幣變額壽險,每五年加碼累積增值,「像我這張保單繳到五十三歲,五十五歲就開始領回,每年大概可領六千美元,換算台幣將近十八萬到二十萬元。」她如數家珍地檢視手邊一疊保單,按了按計算機,表示接下來要靠高殖利率的金融股來墊高現金流的比率;至於保障部分,她目前終身醫療險、癌症險額度都已超過六七百萬元,相當足夠。

黃益佳說,她退休計畫的目標是創造每月六萬元現金流,老後最大的夢想就是揪集三五好友一起住在養老村,每天串門子不無聊。目前她居住的房子,附近就是學區和醫院,她也說服老公,未來房市若跌,要把價格差當作是這些年的租金,因為未來老齡少子化,房屋需求趨勢往下,因此她也預期房市將會往下修正,此時以自住為宜。

落實三個戰術

先提撥再花費、專款專用、時間複利

要像陳勝白和黃益佳這樣透過理財投資打造現金流,替自己多賺一份收入,公勝保險經紀人新竹業務中心行政經理張昌榮歸納出三大原則:一、先提撥再花費;二、專款專用;三、靠時間累積複利,接下來就是等待甜美果實。

張昌榮強調,在還有工作收入的資產累積期,也就是準備期,要先設立目標值;此外,要把握投保黃金期,像是銀髮族仍然還有意外醫療險可買,若是預算不足,也可考慮先求有,透過短年期或定期保險先打地基,再往上慢慢蓋。至於長照險,由於這幾年才開始發展,因此保險公司仍採取保守高費率,他建議也可先透過一次性給付的殘扶或失能險作基本規畫。他舉例像是雙眼全盲,已達到全殘最高標準,但不符合長照標準,因此投保前建議民眾要仔細審視合約,以及認清自己的需求。

即使長照險投保率偏低,但仍有其獨特不可取代的功能。三十五歲的護理師小文,經常在安寧病房接觸重症病患,看過不少因照顧病患辭去工作、因經濟負擔而身心交瘁的照顧者,令未婚的她感觸頗深。「很多被照顧者是年輕人,反而是長輩在照顧,而且平均進入長看狀態就要十年以上」,因此她果決地買了長照險,並設定一次給付兩百萬元,每個月四萬元生活費的額度,希望不造成家人的負擔。

長壽,究竟是禮物,還是詛咒?長命百歲,是大家經常掛在嘴邊的賀壽吉祥話,現在,卻有機會成真;然而,當我們的人生長度延長二三十年,人人活到一百歲,帶來的不只是喜悅,還伴隨巨大的考驗,而你準備好了嗎?

閱讀完整內容

本文摘錄自

活到老賺到老 自主理財計畫

《財訊》

2017/11月 第542期

相關