根據未來流通研究所調查,台灣網路購物產業營業額在2023年突破新台幣5000億元大關,再創新高,電商滲透率近3年都在11%左右水準。若以目前成長速率推估,預計到2030年,台灣電商滲透率將逼近20%,網路購物產業營業額相較現在也將有4,200億元的成長。

而這4千多億元的線上銷售空缺,未來將由實體電商填補,還是純電商通路繼續主導,也成為各方零售業者競逐的焦點。

製作人/劉燿瑜 撰文/劉燿瑜.陳君毅.黃詩媛.孫嘉君.隋昱嬋.林芷圓 攝影/蔡仁譯 編輯/謝宗穎 美術/李晴 採訪・撰文/劉燿瑜 圖片來源/Shutterstock

在必勝客打工的班.法蘭西斯(Ben Francis)19 歲那年,苦惱於如何開始他的創業之路。班想創立一個健身服飾品牌,但無論詢問哪家經銷商或通路,手上資金都無法滿足對方的最少供貨量。

班最後只好自行架設網站,並透過社群行銷他那件向祖母學會車縫後,親手製作的健身上衣。結果,班在不到10 年內,創立市值超過10 億英鎊的運動服飾品牌Gymshark。

Gymshark 自2012 年誕生以來營收持續成長,2023 年首破5.5 億英鎊大關, 這雖只是Under Armour 的零頭, 但攤開財報,Gymshark 毛利率(gross margin)始終維持在60 到70%,遠高於同業的4 成毛利率。

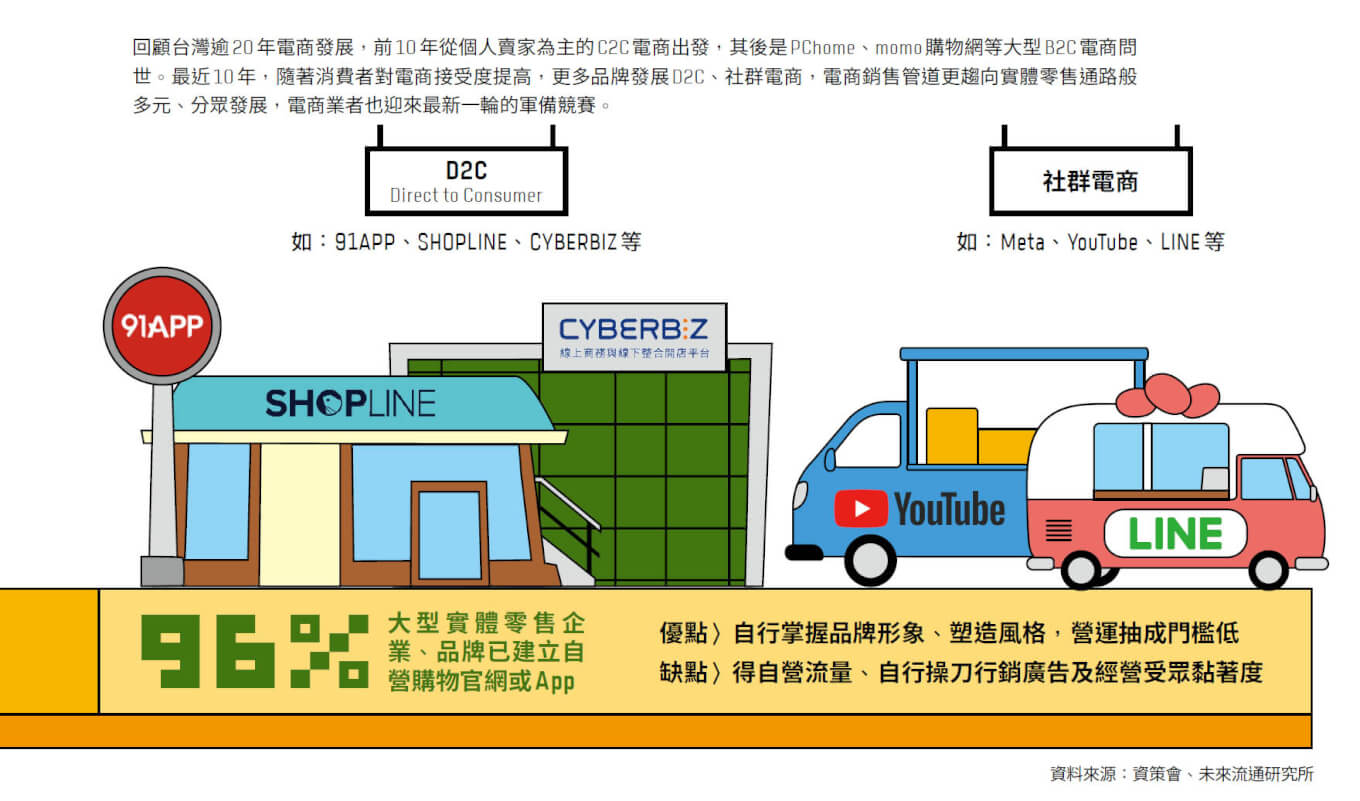

這是Gymshark 從第1 天就維持D2C(Direct to Consumer,品牌直接銷售)模式使然。Gymshark至今官網銷售額仍占總營收超過95%,班也持續用各種社群平台直接與消費者溝通品牌價值,形塑其在健身圈專業形象。Gymshark 至今仍是全球開店平台龍頭Shopify 最津津樂道的成功案例之一。

與其他數百萬家品牌相同,Gymshark 也是Shopify 的客戶之一,而Shopify 的GMV(總網站成交金額),不受疫情紅利衰退影響,過去連3 年成長,且今年第1 季,Shopify 以609 億美元GMV,3 度超越亞馬遜的單季電商銷售額546.7 億美元。

據Shopify 官網顯示,其平台如今已占美國電商市場總收益10%。代表過去品牌商、零售供應商單純把商品交給純電商通路銷售的型態,已大幅改變。

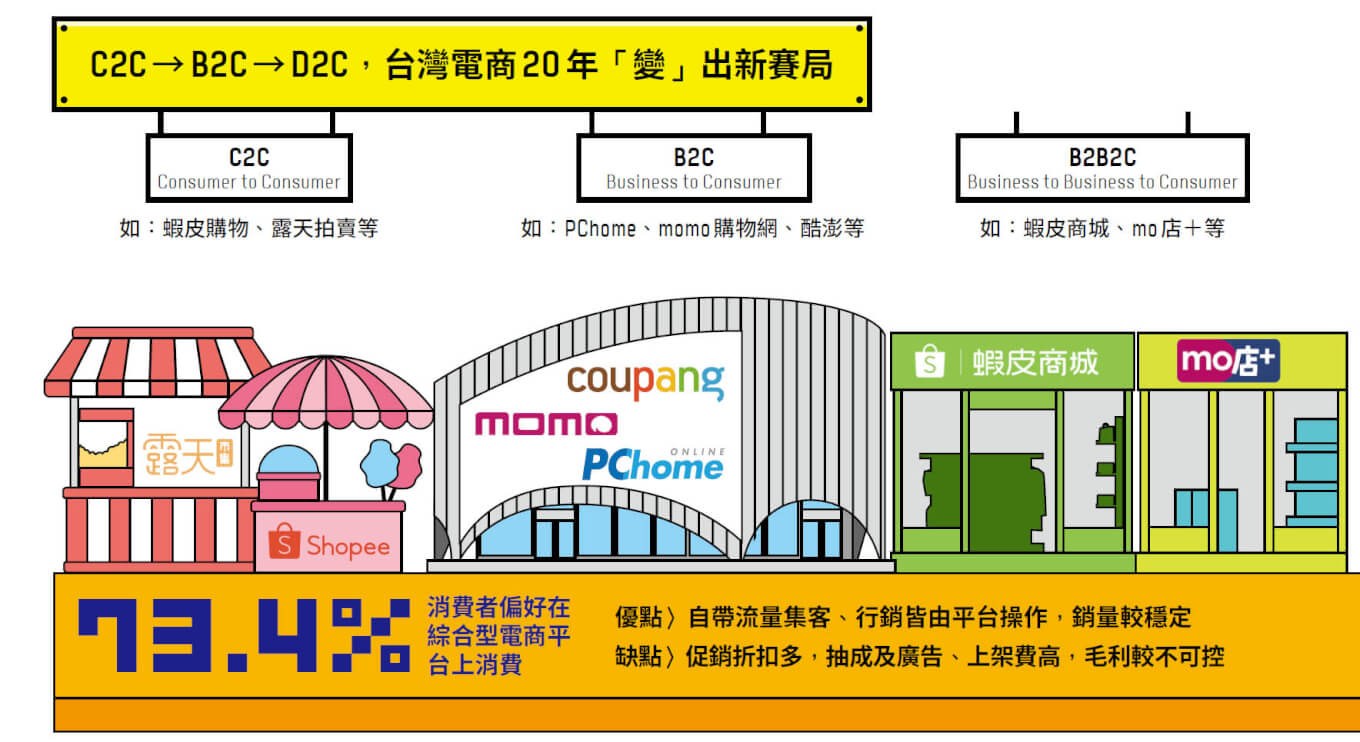

同樣的趨勢也在台灣發酵,而且因為起步稍慢基期低而成長飛快,電商開店平台成為平台業者和品牌商重兵投入的新戰場。

自從2013 年前後,多家開店平台、D2C 服務商現身台灣電商市場,10 年過去,台灣第一家掛牌的91APP 在2021 年營收突破10 億元後,每年仍以10%以上速率增長。而在國內客戶數最多的開店平台SHOPLINE,其平台GMV 也持續以雙位數的年增率增長。

然而,D2C 浪潮的興起,只是近年品牌商、通路商、消費者這三角關係產生微妙變化的其一縮影。

串通線上線下成新王道〉「混血通路」疫後大爆發

「mo 店+要以有競爭力的價格,提供消費者更豐富的商品選擇,可望藉此擴大客群、增加會員消費頻次。」在今年6 月的富邦媒股東會上,上線營運短短3 個多月的mo 店+,是董事長蔡明忠親自點名的事業體之一。

另一個場景。「iOPEN Mall 上的商家成長快速、超乎預期,我們也還在系統上努力,讓介面能更接近消費者。」統一超商總經理黃瑞典也在今年5 月的股東會上分享去年第2 季正式開台的iOPEN Mall最新近況。

國內實體零售與電商龍頭的董總們,難得在重要場合特別點名剛起步的事業,顯見這些創新嘗試,在公司戰略扮演十足重要性。mo 店+與iOPENMall,雖然兩者想服務的客戶規模大小不同,但都是通路瞄準讓品牌商自行進駐平台、獨立營運賣場的商機。

而這背後反映的是,疫後線上線下通路從過去壁壘分明,到現在競爭趨於複雜。商研院國際數位商業研究所長戴凡真也觀察,經過疫情3 年洗禮,台灣的OMO(虛實整合)從以前只要在線上也能認出線下的會員就很了不起,到現在「零售業者、品牌商,都在思考如何借重線上渠道,回頭增加線下銷售的價值。」戴凡真說道。

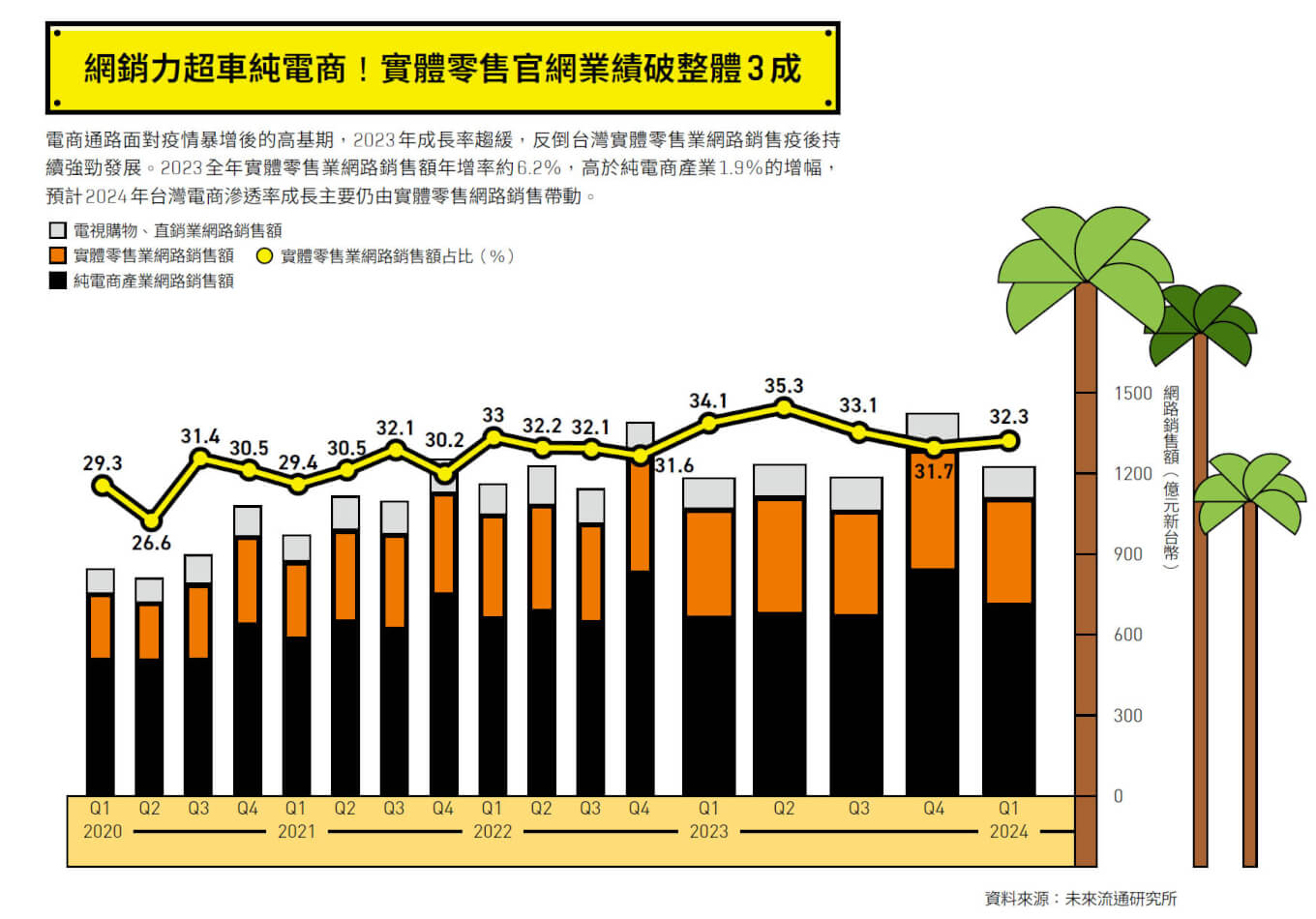

據未來流通研究所數據,實體零售業的網路銷售額占比,在疫情下首度突破整體電商市場的3 成,過去2 年皆維持在31%至34%的占比,這個數字在疫情前只有23%。且2023 全年實體零售業網路銷售額年增率漲幅,約是純電商產業,也就是像momo、蝦皮、PChome 這些業者的3 倍。

線上銷售不再只是純電商通路的天下,而線下實體業績,也可能因實體零售在線上的積極布局,而被瓜分。「零售業正在進行更新一輪來自不同維度的較量。」全家便利商店董事長葉榮廷在近期的媒體餐敘上如此詮釋。

而這一波來自線上線下、不同維度的複雜競合關係,也推動品牌主、零售店家,嘗試新的通路策略。

線上通路不是單選題〉「多多益善」狂推坑目標客

一手代操台灣超過200 個品牌的電商代營運商欣新網總經理黃懷恩指出,當有新的線上渠道興起,代表有新的銷售機會在裡面,品牌商應加緊布局,不過與此同時,原本的通路也發展出更複雜型態。像以前momo 很單純,品牌商、供應商就是賣貨給它,但現在momo 又有mo 店+、有momo Ads,對品牌而言鋪貨到這個通路裡的功效、戰略意義更多元了,品牌商也無法割捨掉。

「電商通路布局不應該是彼此競爭,而是多多益善。」黃懷恩指出,布局線上銷售,不應是「我該選哪個通路好?」的單選題,多通路布局才應是零售品牌主該具備的思考。其中原因是,線上與線下最大不同在於通路間幾乎沒有轉移成本。

黃懷恩舉例,當消費者去實體超市、百貨購物時,傾向一站式購足,是因為懶得移動到下一站,但線上消費時,網頁切換幾乎不花力氣,品牌商很難控制消費者只逛1 個地方以及最後要選擇在哪裡購買,「你只能盡量讓對你有興趣的消費者,最容易看見、找到你的商品。」

多通路布局成為線上銷售渠道複雜化的解方,但也衍生新的挑戰:線上的通路管理難題。任職網家集團超過20 年、一路看著台灣電商發展的露天市集總經理曾薰儀指出,成熟品牌在通路布局上本來就不會只思考一件事,一但品牌有了穩定營運的街邊店,下一件事可能想著該去百貨設櫃,還是開outlet。「這些在實體很成熟的通路布局觀念,現在才要在線上發生。」

戴凡真也指出,過去供應商把電商全部只當作「一個通路」的思維已經不可行。戴凡真以品規舉例,過去品牌商面對不同通路,會有不同的包裝、規格,像鋪進大賣場的,走大分量、簡單包裝,超商則是精緻小巧路線。至於以往給電商通路的商品,戴凡真指出,通常會因為考慮其揀貨、包裝出貨的效率,包材與份數都會專門設計,方便配送。

但如今許多實體通路也做電商,商品包裝與規格上既要考慮開架展示效果,又要思考配送方法,而且還有消費者比價的問題。「品牌與供應商應思考如何針對通路屬性制定不同策略與商品組合。」

戴凡真舉例,像在momo、蝦皮這類流量大,容易接觸到新客的通路,一開始通常適合主打帶路雞型商品,也就是毛利低、CP 值高,圈粉新客後,也才有機會將消費者帶入別的通路。

但如同線下通路,線上通路也會有「跟價問題」。黃懷恩指出,雖然品牌自建官網抽成少,價錢有機會比外部通路低,但外部通路也不會樂見品牌拿自己當抬價工具。

賣備份豆腐、口袋相簿等知名3C 小物的Maktar創辦人陳良信分享自身進駐日本亞馬遜的銷售策略。Maktar 如今在日本亞馬遜的銷售業績占到總營收3 成,約是新台幣1 億元,且是難得在1P 與3P賣家的銷售額都做到一樣的品牌。1P 指的是商品交由亞馬遜賣貨的B2C 模式,3P 則是Maktar 在亞馬遜市集中營運自己的獨立賣場。

陳良信指出,B2C 通路難免陷入價格戰,因此好的電商通路管理,清楚的產品區隔是核心。在亞馬遜的B2C 通路上,Maktar 以前一代商品為主力,「因為較不怕通路殺價格。」而最新商品,因為需行銷、塑造品牌形象,好的毛利也較為重要,「我就留在3P 的獨立賣場自己操作。」陳良信如此分享。

多通路布局不光是銷售〉刷存在感、炒黏著度也很重要

黃懷恩提醒,多通路布局不代表每個通路的重點都得是「銷售」。像是部分曝光度高但銷量不見得好的通路,可以是品牌拿來廣告,強化品牌知名度(brand awareness)的工具, 而官網則可作為增進會員黏著度的平台,最新的品牌訊息、獨家優惠都可集中在官網作為寵粉與會員互動的工具。

有近20 年電商實戰經驗的電商寢具品牌戀家小舖創辦人李忠儒則點出,電商的多通路布局,其實與線下沒太大不同。「最終還是回歸到品牌能否藉此打造足夠的品牌力?」李忠儒指出全通路布局只是投入戰局的基本動作,真正的決勝點在於提供的商品與服務,能否讓客人認可你的品牌。

李忠儒以去年9月戀家小舖進駐新北宏匯廣場設櫃為例,這是品牌創立18 年以來,首度打進百貨通路。李忠儒分享,近1年來,戀家小舖持續穩坐寢具類專櫃的前2名,關鍵就在於,專櫃除了百貨原先的客源,也有來自品牌過往在電商上累積的客源。「單一通路店點就像一時一地的井水,隨時有枯竭的可能,但來自天上的雨水(品牌自帶的流量)卻可能是源源不絕的。」李忠儒如此比喻。

閱讀完整內容

本文摘錄自

開店平台瘋搶4000億新大餅

數位時代

2024/8月 第360期

相關