Q3口袋名單全揭露

持續聚焦通膨、升息步調與經濟前景預期之外,美股將進入財報密集公布期,台灣則有國安基金宣布史上第八次進場護盤,強化市場信心,有機會擺脫修正破底泥沼,操作鎖定具基本面、題材與籌碼加持個股,伺機布局反彈契機。

文 ● 黃俊超

後疫情時代包含俄烏戰爭與中國封城,都加速並深化了通膨影響,聯準會亡羊補牢,須採取更為激烈的手段阻擋,升息動作勢必將會持續,縮表也會按計畫進行,不惜犧牲失業率甚至經濟成長率,以美國利益為最優先,體質不佳的新興國家風險升溫,斯里蘭卡已正式宣布破產,是否出現骨牌效應有待觀察。

▲台積電能否止跌為台股回穩重要關鍵,法說會為半導體展望風向球

通膨短期內恐仍將維持在高原期,歐洲央行已跟進結束量化寬鬆走向升息,金融市場超前部署,繼緊盯通膨與貨幣緊縮政策後,現今轉向總體經濟韌性,體質最強健的美國若能軟著陸,有機會只是虛驚一場,多數國家為無症狀或輕症居多,然若不幸衰退,全球中症重症國家現形,恐成另外一場災難的開端。

美元指數再度攀高至一○八.五六二,歐元與美元已一度出現價平,被視為避險貨幣的日圓,至一三七.七五續寫波段新高,韓元也仍在貶值軌道上,新台幣再次逼近三○元兌一美元大關,雖有利於外銷類股營運,不過也是外資匯出的主因之一,台美間利差持續擴大且還將更大,短期仍是難以避免的趨勢。

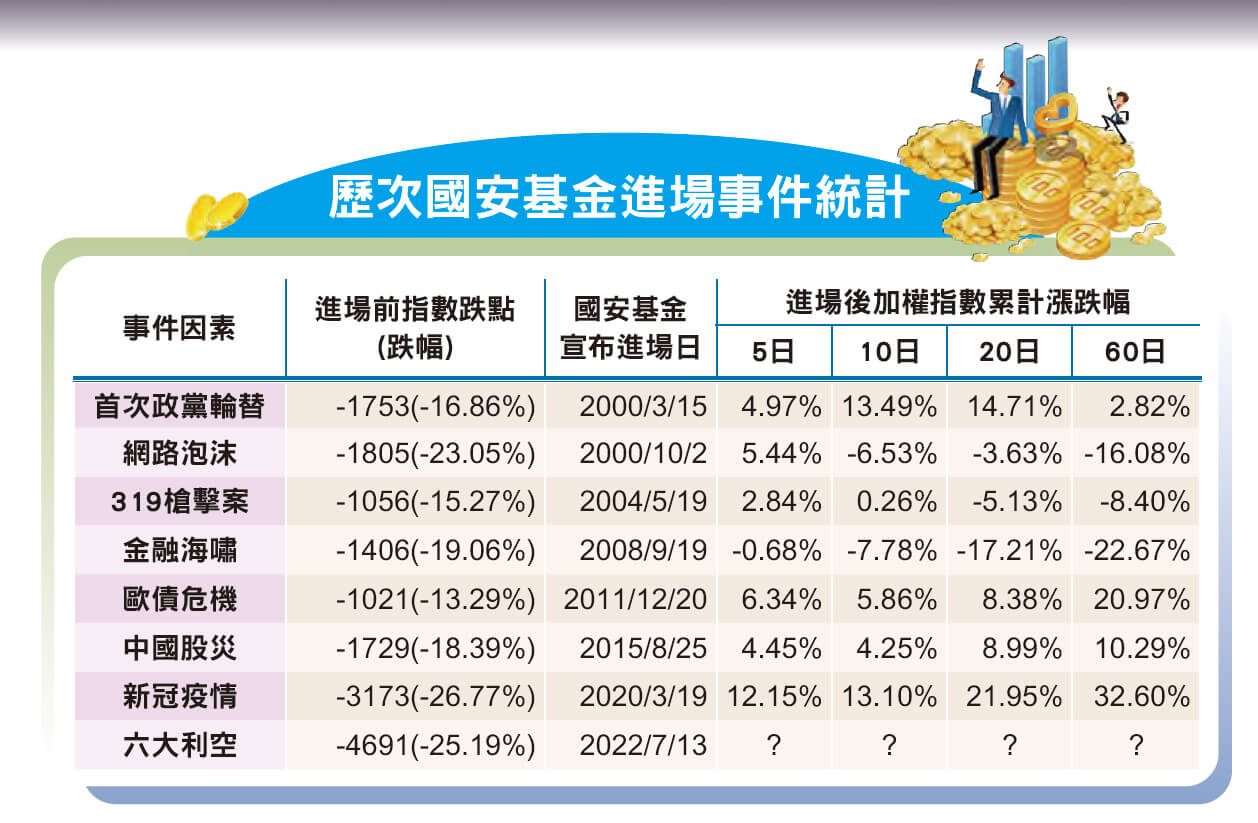

加權指數自歷史高點修正達四六九○.九五點、二五.一九%,外資今年賣超突破一.一兆元,投信則一路加碼逾一五○○億元,自營商自六月起轉為買超,整體仍賣超約一四○○億元,融資餘額減少一九三○億元,櫃檯指數修正幅度三○.四%,基於研判市場出現非理性的恐慌,國安基金宣布進場護盤。

國安基金條例第一條明確指出,設置緣由為因應國內、外重大事件,以維持資本市場及其他金融市場穩定,確保國家安定。綜觀過去七次護盤,進場五個交易日內屬有效緩解短期恐慌,若拉長至六○天則七戰四勝,尤其網路泡沫與金融海嘯空方力道難擋,進場後仍有雙位數以上跌幅,顯示難獨善其身於國際股市。

由於目的為穩定市場、提振持股信心,對股市來說就是撐住指數,因此權值股將獲得最大受益,易獲買盤包含台泥(1101)、台塑(1301)、南亞(1303)、台化(1326)、台達電(2308)、鴻海(2317)、台積電(2330)、廣達(2382)、華南金(2880)與兆豐金(2886)等。

終端庫存壓力攀升

疫情造成塞港進而容易出現重複下單,而後的長短料、囤貨、封城斷鏈,再加上消費端的需求降溫,都是庫存升高的因素,根據Quick FactSet統計今年三月底全球二三四九家上市製造公司,庫存達到一.八七兆美元,創下十年來新高,其中以電子業庫存成長最為明顯,後續需搭配ISM新訂單指數持續觀察。

消費性電子需求下滑,回到企業端則是庫存上升、拉貨趨緩,接下來可能出現價格鬆動,尤其是標準品市場的衝擊較高,面板、PC/NB、板卡、記憶體等都已出現,三星智慧手機庫存去化不如預期,零組件廠隱憂深化,且延伸至上游的半導體產業,等待護國神山台積電於七月十四日法說會產業看法的風向球。

加權指數五月隨匯率而彈升,然無力突破季線反壓,第二段修正自六月一日展開,至七月十二日低點計下跌二八七九點、十七%,外資與融資賣壓相對重,其中融資餘額降至一九○○億元以下、減幅逾兩成;櫃檯指數一度站上季線,不過自六月十日起跟進修正十九%,時間更短、幅度更深,量能呈緩步萎縮。 近一個月來,上市與上櫃指數收盤價皆無法站穩十日線之上,弱勢格局等待扭轉,今年來成交量能三度降至一九○○億元以下,分別為五月三日一八○八億元、六月十日一八九一億元與七月十一日一七三三億元,前兩次出現後指數又再向下探低,縱然跌深後乖離過大帶來反彈契機,不過跌深與乖離難有量化標準。

台股與費城半導體指數連動密切,而美國四大指數中,費城半導體為此波唯一跌破前低的指數,波段最大跌幅超過四成,台股兩度跌破萬四關卡,短線國安基金拉抬信心,空頭易見緩跌急漲,落底訊號未正式確認前,搶反彈手腳要快。

半導體為近期股市的重災區,龍頭台積電股價一度修正至四三三元,聯發科(2454)五九七元、環球晶(6488)四○三元、聯電(2303)仍在破低,IC設計股今年股價腰斬者眾,包含封測、設備、通路等全面受到衝擊,另外,伺服器需求也已傳出放緩,不過在車用、工控與網通等產業基本盤相對屬較穩定。

六月營收及第二季與上半年全數出爐,八月中旬之前的重頭戲則是第二季財報,這段期間將會有多家重量級公司舉辦法說會,聚焦在庫存水位的調整與展望。科技類股表現不佳,金融類股賣壓沉重,第二季業績縱有升息加分,不過美國升息幅度更大,加上防疫保單與未實現損益變化,財報不易帶來好消息。

長線操作持續按照個人步調進行,短線操作依舊是藝高人膽大者的機會,人貴在有自知之明,有多少能力才做多少事。空方勢力強,除了本多終勝之外,去槓桿是保護自己的第一步,留下更多本金且多點耐心,股市修正過後的新循環,機會只留給準備好的人,瞄準未來趨勢性產業,觀察基本面與籌碼變化。

航太產業最壞狀況已過

傳產股焦點以運輸類為主,相對強勢的是擁有中國政策加持的汽車產業,傳統零組件廠是本波段的指標,而另外一方面則是眾所矚目的貨櫃航運,近期利空消息持續出籠,擁有高獲利、低本益比,加上龍頭長榮(2603)六月營收首破六○○億元,股價跌深反彈,不過與陽明(2609)仍處貼息狀態。

盤面上偏向多頭格局屬相對少數,不過前兩年相對低基期個股較有機會,電子類股中如工業電腦、網通、光學等,但是族群內表態並沒有很整齊,其中在工業電腦方面,多數基本面今年都能繳出成績,但是要特別留意在成交量部分,若出現突然放大類似突兀量,雖然看似是帶量突破,卻容易形成短線的高點。

航太軍工與電力是兩個較具有利基性的產業,航太受新冠肺炎肆虐甚深,尤其是慘澹的客運市場,不過最壞的狀況已經逐漸淡去,預期景氣將持續邁向復甦,產業高進入門檻與未能度過疫情低潮而退出市場,給予持續留在池子內的廠商更多空間,漢翔(2634)、駐龍(4572)近期價、量出現不同以往的變化。

漢翔在軍機方面,新式高教機依約於去年起開始交機,預計於二○二六年前交付空軍共六六架飛機,F-16A/B性能提升案穩定交機,F-16V亦為原廠洛克希德馬丁合格供應商,而在民用機方面,隨歐美客運量復甦,執行中的波音737 MAX客機與空巴A320系列客機,相關專案出貨量回升,目前已穩定交運中。

台塑四寶上半年稅後純益一一○一億元、年減十七%,其中台塑上半年營收、獲利皆創下新高、EPS五.九三元,雖然預期第三季營運狀況,恐將因為量價皆跌而遜於第二季,不過從股價角度來看,除息過後急殺跌且跌破十年線,長期投資買點將可望逐漸浮現,再加上國安基金護盤,股價有機會趨於回穩。 閱讀完整內容