美股連續大跌,引發國際震撼,主要來自通膨壓力,聯準會近期才說沒有升息三碼以上打算,令市場放下一顆心;但隔日五年、七年、十年期公債殖利率又馬上狂漲至三%以上,雖又拉回,但是偏高的殖利率還是令股市色變。聯準會似乎也知道抑制通膨就是要拉高利率,但又會傷害經濟,特別點出大宗商品市場風險;簡單地說,就是黃小玉及石油上漲帶來的壓力。所以也有官員認為利率在未來兩次開會先各升息二碼或三碼再說,若按此推估年底利率至少上看二.五至二.七五%以上,所以才會造成五年期公債一度飆升至三.一%以上,二年期公債一度超過二.八%。同時推升美元指數出現一○四.一八七的近二十年來最高紀錄。

國際股市修正凶猛

美國財政部長葉倫十日赴國會聽證,在提前發布的年度金融風險講稿中指出,美國金融體系仍有序運行,儘管一些資產估值與歷史價值相比仍處於高位,葉倫提到,隨著各國持續努力應對新冠疫情,全球經濟增長有可能持續波動不平,而俄羅斯入侵烏克蘭,進一步加劇經濟不確定性,她不會訝異市場動盪可能持續到夏季。葉倫表示,美國經濟有望實現「軟著陸」。

一如葉倫所言,市場動盪可能延續至夏季也就是七月,屆時可能是聯準會再度升息兩次後,也可能屆時利率已達一.七五%─也就是從三月開始的○至○.二五%,升息六至七碼至一.七五至二%,這樣年底就可能使利率達三%了。果如此,企業需付的利率倍數提升,必將壓低獲利,進而下修本益比,所以市場反應極快,四大指數連續下殺。

累計道瓊、標普、那指、費半今年各以下跌十一.二六%、十六.二六%、二五.七%及二八.三%,也全部跌破年線,近期原物料股全部補跌,包括化肥的MOS、IPI,鐵礦砂的巴西淡水河谷、美國鋼鐵、鈕可鋼鐵等。至於能源股代表艾克森美孚、雪佛龍、西方石油也出現中長黑(上升趨勢未變)。

再看全球,除了沙烏地阿拉伯外,包括東南亞的原物料出口國印尼,及拉丁美洲的大宗物資出口國巴西等今年股市強勢國家,全面都補跌,目前指數在年線之上的主要國家只剩沙國、印尼、新加坡等,其他跌破年線後都非常多,其中跌破年線距離最大的(負乖離),分別是香港恆生、國企、中國深圳、美國那指及費半,負乖離介於十五至二五%。與年線負乖離超過十%的有德國、韓國、上海、標普、越南、巴西及台灣櫃買指數。幾乎有四成主要國家地區指數與年線負乖離超過十%以上,而若以五%負乖離計算,更是超過六成,可見得近二個月國際股市修正凶猛。

一般技術面上,指數若出現下跌與年線超過十%以上負乖離,有反彈機會再拉回震盪築底,但這次看看最弱勢的美國科技股及中國深滬股市、香港恆生指數,都還創波段低點,顯見資金退潮威力之前超過預期。也就是需要這些股市強彈(不管是中美)才利國際股市波段反彈。否則就必須等待美國連續升息到其預期目標三%目標一半─一.五%以後再做波段強彈。

若是石油能拉回至九○美元附近,也能舒緩通膨壓力。畢竟最近像是銅價跌至九三○○美元、鎳跌破二.九萬美元,鋁、鋅、鐵礦砂、煤等都超過一個月以上未再出現新高點,反而走低,就等油價下來;黃小玉因為牽涉種植時間,至少也要一年,價格才會下來。通膨若降,聯準會就不必用盡心力升息進而帶衰經濟成長。所以這一切就看油價及利率。

當然,指數不會每天下跌,跌深總會反彈,台股十日在前一日美股大跌中,開低最低達一五七三四點後,震盪走高收紅上漲十二點,收在一六○六一點。本刊上期提及美元指數強勢站上一百大關後,亞洲貨幣貶值儼然成形,台灣股匯重挫,外資匯出近二百億美元,累計今年以來台幣貶值七.四%,其他如韓元、歐元貶值也都超過七%,英鎊貶值九%,最令人意外是日圓貶值超過十三.八%;美元強勢、外資加速在台股提款,今年以來累計賣超七七○○億元。台股累計今年以上市及櫃買各下跌十一.四%及十九%;加權指數第一波拉回,若從最高點一八九一六點下跌至一六七四六點,合計下跌一八五五點,這次若從一七七○○點計算,以相同跌點計算,滿足點約在一五八四五點,十日台股低點在一五七三四點,已超過滿足區,果真出現反彈;不過快速下降中的十日線及月線在一六四○○至一六七○○點為壓力。

另一種算法是指數與年線負乖離,觀察最近兩次下跌趕底,一次在二○二○年三月疫情剛爆發,指數低點是八五三二點,當時與年線負乖離達二二.九%;再前一次是二○一八年十月開始下跌破年線,低點是二○一九年元月的九三一九點,負乖離十二.○五%;這次破年線至最低一五七三四點,負乖離為九.五%,若是最起碼要追加一九年那次負乖離約十二%,指數可能樣向一五二○○點尋求支撐。較好的是櫃買指數最低一八七.四五點,與年線乖離已達十二%,或許後面中小型股反彈較強烈,即使再跌也會有反彈了!

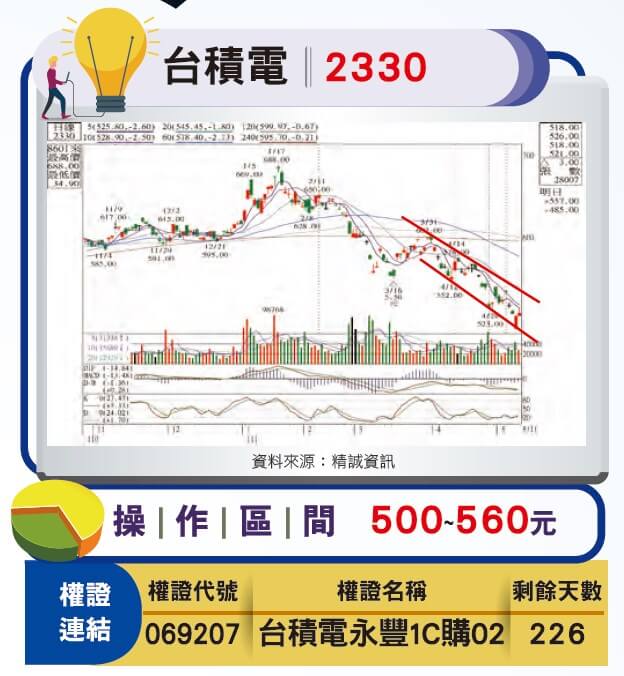

對於權值股的賣壓,單靠內資化解還是不夠,必須外資回頭才可,最重要的五家是台積電(2330)、聯發科(2454)及貨櫃三雄長榮(2603)、萬海(2615)、陽明(2609),前兩家公司公布第一季獲利合計二五四一億元,貨櫃三雄扣除陽明(尚未公布)外,合計獲利一四四二億元,若加上陽明以五六○億元計算,合計為二○○二億元,已經是超過台積電獲利九成以上。這五家公司合計首季獲利四五四三億元,應占台股首季總獲利四成以上,所以股價動見觀瞻。

台積電承受被動型ETF賣壓,否則以預估今年EPS三○元,若以五二○元及五○○元計算,PE僅有十七.三倍及十六.七倍;若再加上未來配息若能再提高,那麼吸引力真的強。特別是若成熟製程供需平衡或供過於求後,屆時更凸顯台積電優勢,其實跌破五○○元以下應是分批買進之時。

聯發科近兩年異軍突起,已經是大多數晶片產品的龍頭,且過去說將連續四年增加發十六元現金股息(從去年開始),今年合計就將配發七三元股息,以八二○元計算,股息殖利率高達八.九%,已逐漸具有投資價值。

金控股最近受到疫情保單議題及獲利不如預期影響,與鋼鐵股一起補跌;但是航運股依舊硬挺,貨櫃三雄合計今年賺六千至七千億元機率還是很大,長榮首季EPS達十九.一六元,在已公布的財報數據中,僅次於大立光(3008)、聯發科、譜瑞KY(4966)及瑞鼎(3592),全年具有挑戰七○元機會,本益比實在低,或說是景氣循環高峰將過,但至少至明年還是高獲利一族,惟兄弟內訌,已將層次提升至長榮巴拿馬國際公司爭奪戰,幾乎可以說誰拿下該公司主導權就可拿下長榮這隻大賺錢金雞,所以未來決定長榮股價的將是籌碼,既然如此,股價就不可能太低,一四○至一四五元是大支撐。萬海首季EPS也有十六.六四元,擠進台股上市櫃前十名,所以股價與長榮可能亦步亦趨。長榮集團旗下公司今明兩年陸續董監改選,正值各企業獲利大好年,所以股價將是台股指標。 閱讀完整內容