企劃/編輯部 撰文/游季婕、李亞珊

Q1. ETF種類這麼多,第一檔要買什麼?

A: 對新手投資人來說,投資一檔ETF,可解決2 個問題,一是沒時間或專業知識不足,無法看盤、研究個股,二是資金不夠,無法買進多檔標的。只是市面上ETF 琳瑯滿目,不少人面臨挑選第一檔ETF 的「選擇障礙」!

以在台股掛牌逾2 百檔的ETF 為例,建議先從了解ETF類別開始。近年ETF投資當道, 0050、0056 這兩檔ETF 廣為人知,也為多數ETF投資新手的入門款,兩者各可作為「市值型ETF」和「高股息ETF」的代表之一。

市值型績效表現近大盤 高股息選股邏輯差異大

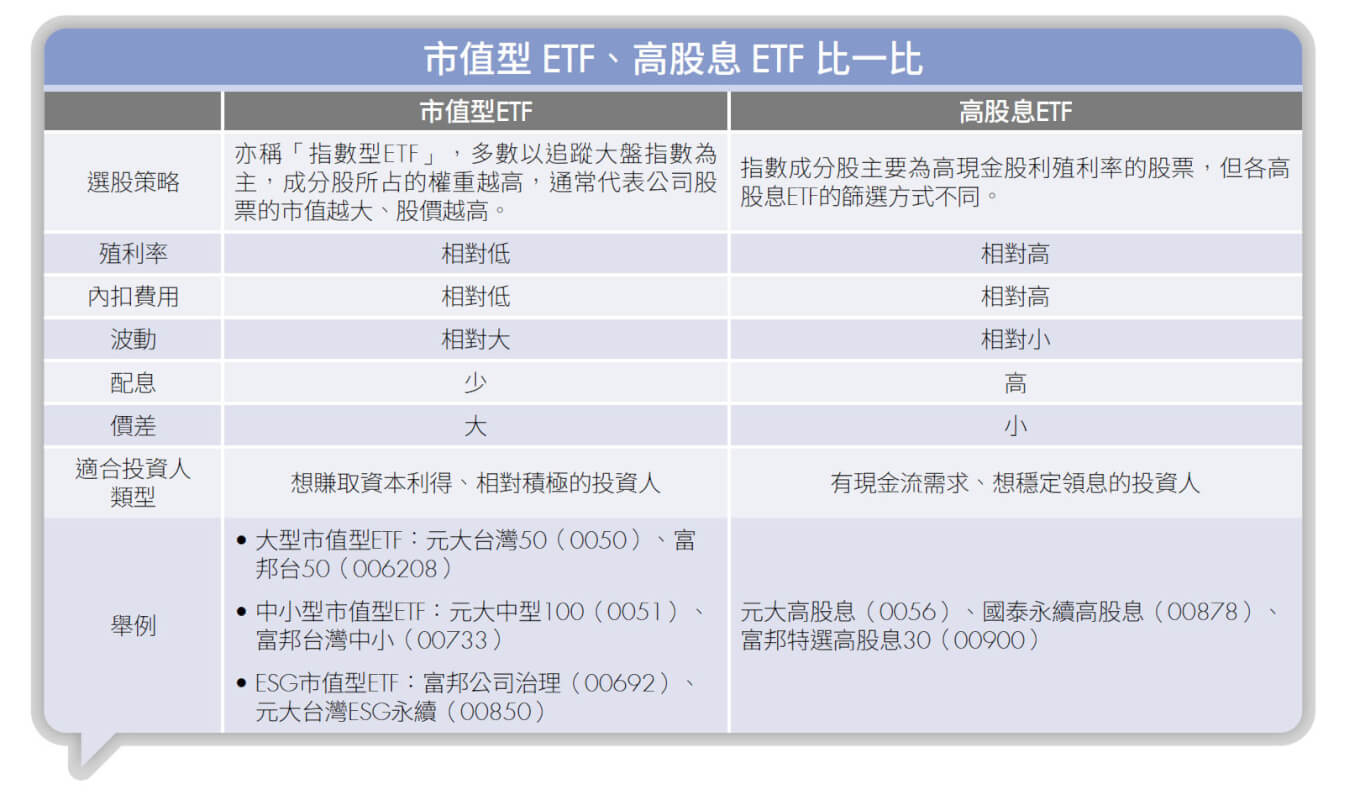

市值型ETF也稱為指數型ETF,主要追蹤大盤指數,成分股按照個股市值規模來排列,知名標的有元大台灣50(0050)、富邦台50(006208)、元大中型100(0051)等,以0050 為例,追蹤的是台灣50 指數,買進它等於一次持有台灣市值前50 大的公司。

部分市值型ETF會將ESG(環境、社會、公司治理)因子納入指數,例如富邦公司治理(00692)、元大台灣ESG 永續(00850)等,但選股邏輯仍以市值規模為主,長期績效表現與大盤差異不大。

高股息ETF 成分股主要由高現金股利殖利率的公司組成,但各ETF因追蹤不同指數且篩選方式有別,成分股差異可能不小,投資前應釐清ETF的選股邏輯,知名標的有元大高股息(0056)、國泰永續高股息(00878)、富邦特選高股息30(00900)等。

值得留意的是,殖利率不等於報酬率,投資人應避免有殖利率高代表報酬率高的錯誤認知。此外,近期許多高股息ETF 上市,因成立時間不長,未經歷多空行情,較難以預測報酬與配息表現,買進前應先清楚這一點。

新手投資人若因資金有限而只能投資1檔ETF,常陷入該選擇市值型ETF還是高股息ETF的掙扎,其實,這並無標準答案,但可參考2個面向。

第一,就長期報酬來看,市值型ETF相對高股息ETF來得高,持續買進、長期持有市值型ETF,資產能隨著時間複利成長,適合追求資產長期成長者,因此本刊建議年輕投資人優先挑選市值型ETF。因市值型ETF 波動較大、股價較高,可透過定期定額來操作,以避免追高賣低而錯失累積部位的時機。

第二,高股息ETF以配息為主,尤以季配息、月配息受投資人青睞,連成立最久的0056 也在今(2023)年因應市場需求由年配息改為季配息。高股息ETF適合有大筆資金可投入,且每月規劃靠配息過生活的人,例如退休族。

若投資人只是喜歡每月有現金可以領的感覺,一領到股息就花掉,並沒有安排好資金應用,資產累積速度勢必被拖慢,不利於存退休金。 別只記得追逐夯題材 忘了評估個人目標

近年除了市值型ETF、高股息ETF,市場上也湧現多檔「主題式ETF」,像是半導體、電動車、5G、AI 等追蹤特定產業的ETF,吸引許多投資人搶進。但若是不熟悉市場脈動的新手投資人,僅因某產業話題性高、新發行的相關ETF 股價較低而搶購,可能面臨風險。

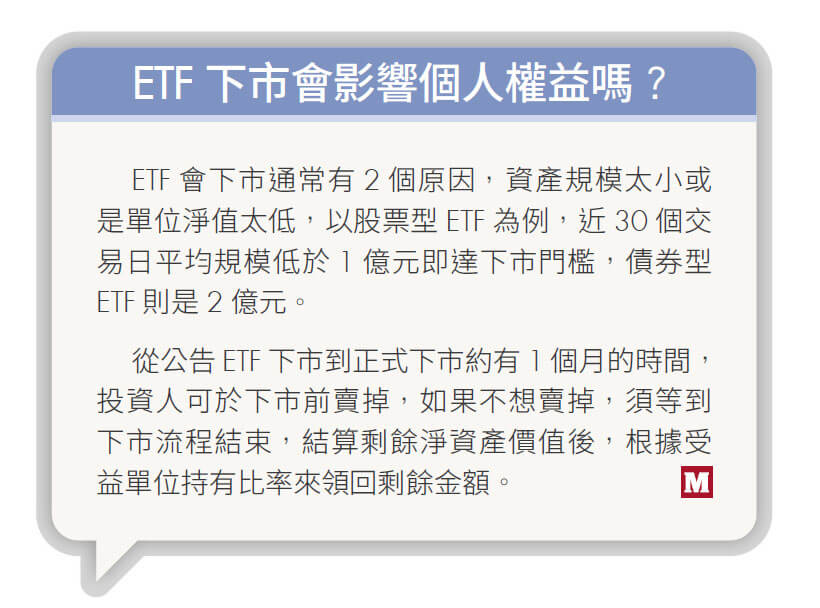

原因在於,新發行的主題式ETF 尚未經過時間考驗,較難以預測績效,即使產業趨勢看好,景氣循環造成波動度大,或市場熱度下降後,股價可能停滯、下跌,ETF 最終甚至可能下市。

舉例來說,2021 年元宇宙話題席捲全球,相關商機崛起也帶動元宇宙概念股發酵,其中一檔元宇宙ETF—大華元宇宙科技50(00906)於2022 年5 月17 日掛牌,成立規模約4 億元,即使今年股價漲幅逾2 成,但規模仍未見起色,已於今年7 月6 日下市。如果投資人對特定產業有興趣,但不想單押個股,可先觀察主題式ETF 一段時間的表現,並檢視該檔ETF 的選股邏輯、成分股等資料,衡量是否符合個人投資需求與風險承受度,再考慮買進相關主題式ETF 來布局。

Q2. ETF 的成分股相似,要選股價便宜的嗎?

A: 據證交所最新資料顯示,今年9月定期定額交易戶數統計排行前5名依序為:元大台灣50(0050)、國泰永續高股息(00878)、元大高股息(0056)、富邦台50(006208)、元大台灣高息低波(00713)。

位於榜上第4名的006208與0050同樣追蹤「台灣50指數」,兩者成分股均為台股市值前50大的公司,前5大標的依序為:台積電(2330)、鴻海(2317)、聯發科(2454)、台達電(2308)、廣達(2382),各自持股權重僅有細微不同。除此之外,006208相對0050的管理費與股價較低、基金規模較小,兩者表現幾乎相近。

新手投資人可能疑惑,若從中選擇1檔,該選股價較低者嗎?可先思考這個問題:為什麼0050 和006208 都追蹤相同指數,股價卻不一樣?除了股市中買賣雙方的角力外,有1 個關鍵點:每單位淨值。每單位淨值是以基金淨資產價值除以發行單位數而來,因為ETF 是基金的一種,先募集成立,然後掛牌上市。

每單位淨值就像主人,股價就像一隻狗,狗繞著主人跑到前面或後面,但終歸會回到主人身邊,換句話說,股價不會偏離淨值太久。截至今年10月17日,0050 淨值為126.52元(=資產規模2,938.99億元÷ 發行單位數23.23 億);006208淨值為72.96元(=資產規模619.49億元÷ 發行單位數8.49億)。

此外,股價高低與流通在外股數會影響ETF的市值,市值大通常流動性好,比較不會遇到下市門檻並導致投資人被強迫出場。長期來看,0050和006208績效相近,就本刊角度,兩檔ETF差異並不顯著,投資人與其花時間評估,不如採取行動,依個人偏好買進即可。

A: 若新手投資人選擇定期定額而非單筆買進,通常是基於2個原因,一是資金有限,另一個是擔心投入一筆資金後卻下跌,被迫套牢。定期定額投資可解決這些困擾,透過每月分批投入定額資金,所承受的投資壓力較小,也更令人安心。

只是都已經採行定期定額買進ETF,投資人卻還是經常因股價變動而陷入2個情況:⑴遇到ETF下跌,就想先停扣並將資金存起來,等待更低點再一次買進;⑵當ETF價格不斷向上時,想暫時停扣,待股價回到合理區間再重新投入。

回歸到定期定額ETF的3個優點,本刊認為有這樣想法的投資人是自尋煩惱。這3個優點是:⑴減輕資金壓力,每月投資金額最低1,000元起,就能買進1檔ETF;⑵無論股價高低,定期買進可降低長期平均投資成本;⑶無須費時研究買進時機,並可培養投資紀律。

沒有人能預測市場,投資人既然選擇定期定額ETF,應堅持長期買進、下跌時不停扣,透過拉長時間來平均成本,以穩定累積資產。