撰文‧歐陽善玲

每年到了五月繳稅季,就有不少人怨聲載道:「怎麼當初沒想到可以這樣做……」、或「如果當時這樣做,現在就能少繳一點了。」

檢視一》贈與規畫

每人每年贈與免稅額220萬

這些「悔不當初」的聲音其實是可以避免的,只要每年此時、把握年度最後一個月時間,徹底檢視個人稅務規畫,及時安排並調整,到隔年五月申報繳納時,就能不必再「搥胸頓足」。其中,包括贈與規畫、列舉扣除中的醫藥費及捐贈、海外所得、售屋決策及戶籍檢視,都是年底前的重要稅務盤點項目。

「每人每年贈與免稅額為兩百二十萬元,今年一過,新的一年又會重新起算,有贈與想法的父母,就可特別留意,別錯過了今年的免稅額度。」安永聯合會計師事務所會計師林志翔表示,像今年初就有不少高資產人士,因預期遺贈稅率要調升,而大舉以原先一○%稅率,完成財產移轉。

但事實上,即使免稅額度用完,每年兩千五百萬元以內,仍是課徵一○%的贈與稅,若夫妻合計,一年就有五千萬元額度可適用一○%稅率、將財富傳承給子女,對有財產贈與需求的人來說,就可分散年度繳稅、用足每年贈與免稅額,及一○%低稅率部分進行規畫。

林志翔表示, 由於贈與行為發生後,次日起三十天內要申報;若今、明兩年的贈與申報想一次解決,那麼今年的贈與日就可選在十二月中旬,例如十二月十五日次日起算三十天內,併同明年一月初的贈與,只要在一月十四日前完成申報即可;集中在歲末年初,將「兩年分」的贈與額度一塊送件處理,也相對省事。

還有不少父母以保險規畫的方式,將財富移轉給子女,「父母為要保人,但滿期受益人寫兒子,要注意的是,保險契約訂定時不算贈與,須在實際領受時才計入贈與。另外,在要保人不等於受益人的保單規畫下,受益人領到的保險金,可能還要計入最低稅負,建議應避免類似情況發生。」富邦證券專家團隊協理陳秋蘭提醒。

檢視二》醫藥費及捐贈

年底前支付,隔年可抵稅

報稅時,民眾可就標準扣除額及列舉扣除額擇一抵減;標準扣除額部分,單身可扣除九萬元,夫妻則加倍扣除十八萬元;「依稅改草案,二○一八年度標準扣除額會再提高,單身是十一萬元,夫妻為二十二萬元,預期將有不少原本採列舉扣除者,將因標準扣除額高於列舉金額,而改採標準扣除額申報。」林志翔表示。

既然未來可能「用不到」列舉扣除項目,今年底前,不妨就先盤點一下個人需求,看有哪些支出原先就已在計畫中,趁著年底趕緊實現,才來得及在明年五月報稅時抵減,不至於浪費了列舉扣除額度。例如,因牙齒疾病必須製作鑲牙、假牙或齒列矯正等相關醫療費、器材費,憑醫師或符合規定的醫院,開立診斷證明及收據,就可列報扣除。

還有養護中心費用, 雖不在醫藥費列舉扣除項目中,但若費用中確有具醫療行為的雜項支出,且為公立機構所開立的收據,只要將屬於醫療給付部分單獨開立,也可申報扣除。林志翔提醒,包括因身體殘障所裝配的助聽器、義肢或輪椅等各項支出,均可憑著醫師出具診斷證明、發票或收據,全數列報扣除。

陳秋蘭表示,二○一八年免稅額扣除額提高,列舉扣除需求可自行評估,但若明年初有計畫進行自費醫療手術、或有捐贈想法,不妨提早到今年底來進行,明年五月報稅就可列舉節稅。否則當一九年標準扣除額提高,列舉扣除不再具有吸引力時,這些開銷便無法抵減。

另外,有捐贈公益信託或基金會計畫者, 捐贈支出可於所得額二○%內認列,這個部分也應有年度規畫安排。

此外,海外投資人也要注意,由於今年全球股市表現亮麗,不少人滿載而歸,但紙上富貴是否該實現,則與最低稅負有關。

檢視三》海外所得

先試算最低稅負後再評估

「先概算出在多少海外所得下,可能須繳到最低稅負;如果還有『空間』,那年底就不用擔心落袋為安會被課稅。相反的,若估算可能會被課最低稅負,那就可考慮將投資虧損實現,與海外投資獲利相抵,降低海外所得。」陳秋蘭指出。

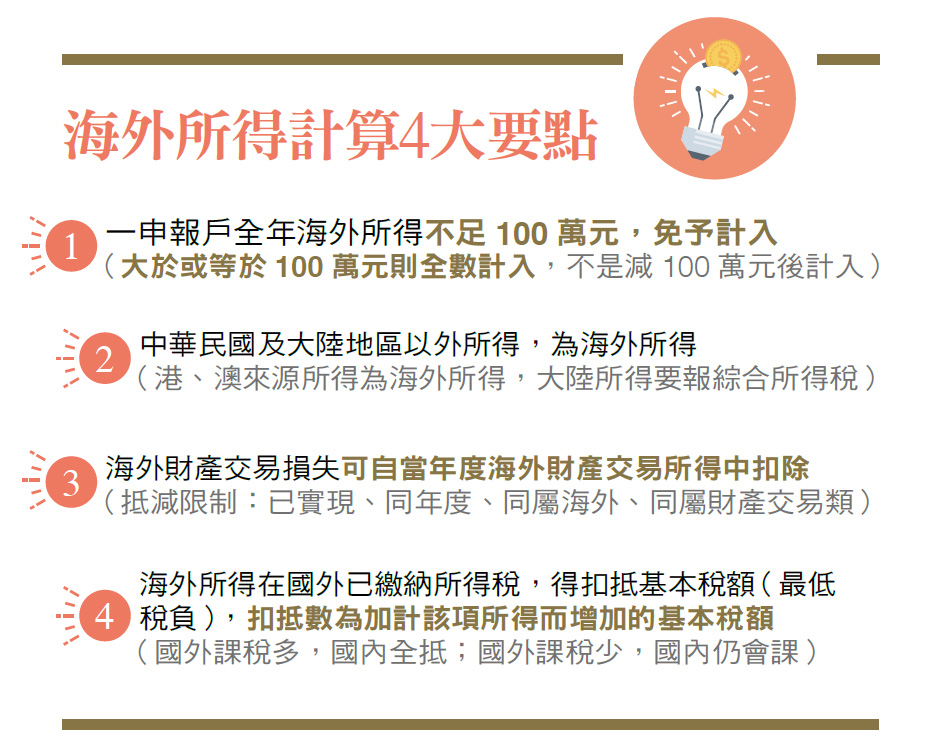

就海外所得報稅要點來看,只要是中華民國及大陸地區以外的所得,皆須計入海外所得,但申報戶全年海外所得在一百萬元以內,不需計入,超過一百萬元(含)需全部計入;其中,在海外財產交易損失部分,可自當年度海外財產交易所得中扣除,但抵減有四個條件,包括已實現、同年度、同屬海外及同屬財產交易類。亦即,海外利息或股息收入,不能與海外投資虧損互抵。

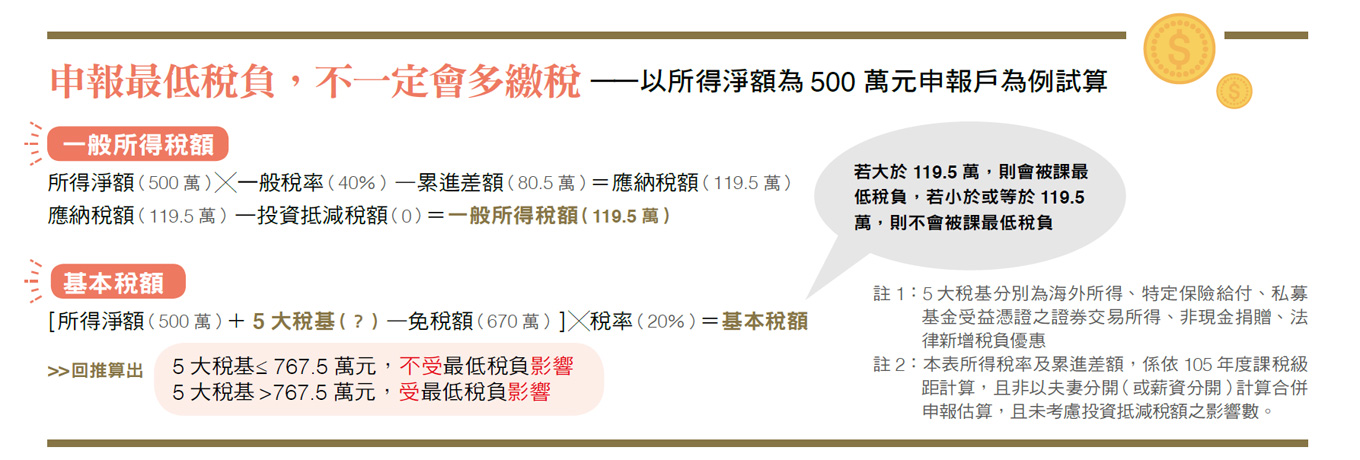

再看最低稅負部分, 包含「五大稅基」,分別是海外所得、特定保險給付、私募基金受益憑證之證券交易所得、非現金捐贈及法律新增稅負優惠。其中,又以海外所得與特定保險給付最常見。

最低稅負課稅是個人所得淨額加上「五大稅基」後,扣掉六百七十萬元,得到數字再乘上二○%,算出「基本稅額」。再將「一般所得稅額」與「基本稅額」相比,取其高者繳稅。因此海外投資獲利是否應實現,就要先試算實現後當年度海外所得、及特定保險給付等,是否超過六百七十萬元,再進行比較。換言之,申報海外所得也不代表就一定會多繳稅。

檢視四》售屋決策

簽約時間攸關未來土地現值

一般出售房屋,是將房屋及土地持分一併移轉給買方,因此就賣方而言,會有土地增值稅及售屋所得稅(財產交易所得或房地合一稅)。「若今年底簽約賣屋,並於簽約後三十日內申報土地增值稅,這部分就會按今年度公告現值計算,如預期明年公告土地現值將調降,也許買賣雙方可協調,明年初再進行簽約。」林志翔說。

而售屋所得稅部分,則以房屋所有權移轉登記日年度為準,像買賣雙方在今年十二月底簽約,三十日內申報土地增值稅,但過戶程序中,包括申報繳納土地增值稅、契稅、買方辦理銀行貸款等,通常都要到隔年度才會辦理所有權移轉登記,財產交易所得就歸屬隔年度。

林志翔指出,過去幾年,土地公告現值連年調漲,賣方多趕在年底簽約,但近期房價下修,以北市為例,明年公告土地現值可能平均調降二.四%,賣方雖沒有急售壓力,避免夜長夢多,也不用為此刻意拖到明年才簽約。而所得稅部分,影響較大的舊制售屋利得是併入年度所得,次年五月辦理結算申報。因此想落在哪個年度報稅,除對土地公告現值預期外,也包含個人對年度所得稅率的評估。

檢視五》戶籍條件

課稅年度在該地址須設籍

依據《所得稅法》規定,納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限,但一般人卻忽略了一項必要條件,即於「課稅年度」在該地址須設有戶籍,也就是二○一七年度課稅,列舉一七年的利息支出時,納稅義務人、配偶或受扶養親屬三者其中之一須符合設籍要件,才能抵減扣除。

陳秋蘭指出,像房子購入後,常裝修一年半載,很多人會想,反正還沒入住,就不急著遷入戶籍;又像是有些父母因考量學區,或其他因素,戶籍未遷入、或不斷遷入遷出,到年底都要特別注意,否則因疏忽而忘了設戶籍,導致無法享有節稅優惠,相當可惜··· 閱讀完整內容