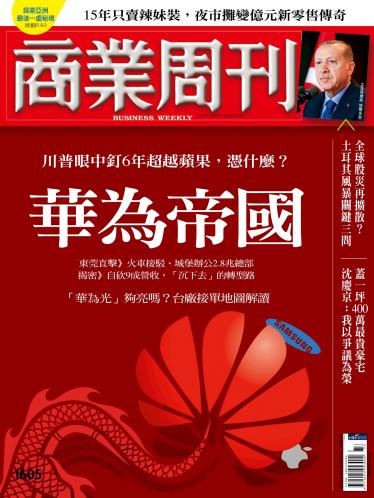

里拉重貶14%,亞股單日市值蒸發九兆

■ 為挽救貨幣貶值,土耳其政府呼籲人民將持有的黃金及美元換成里拉,但這種愛國主義恐難見效。

「蒼蠅不叮無縫的蛋。」這正是土耳其的寫照。該國貨幣里拉重貶引發歐、亞股市大跌,這是土耳其違背市場規律的結果。未來市場雖波動劇烈,但若堅持「逢跌就買」,仍能獲可觀報酬。

病根:外債高、通膨高

美國總統川普八月十日宣布,對土耳其鋼鋁產品加徵關稅,土國里拉兌美元當日應聲重貶近一四%,德國股市亦跌近二%。隔一交易日台股下跌逾二百三十點,日、港、陸股亦全面下挫,總計當天亞股市值就蒸發新台幣九兆元。

土耳其危機引來三個問題,一是危機由何而來? 其實土耳其經濟並不差: 逾八千萬人口在歐洲排第三,廉價勞力為其優勢。如今土耳其廉價家電在歐洲市占率約二○%,出口到歐盟的服裝可與中國競爭。服務業亦可觀:去年赴土耳其旅遊人數三千二百萬,比瑞士高七○%,伊斯坦堡證交所上市公司總市值約新台幣五兆四千億元,超過阿聯與杜拜。

因此土耳其問題不在基本面,真正病根在當局違背市場規律。土國經濟有「雙高」:外債高——其外債總額相當於國內生產毛額(GDP)逾半;通膨高——今年七月通貨膨脹率一六%,創十四年來新高。

這源自政府干預。土國政府大手筆花錢,今年第一季財政赤字比去年同期上升近一六%,入不敷出只好舉債。為降低利息負擔,土國央行承總統埃爾多安(Recep Tayyip Erdogan)意旨,凍結利率上漲,企業因此大舉借貸,目前累計債務逾新台幣六兆六千億元,比葡萄牙全國GDP還高。里拉也因貨幣寬鬆政策跌跌不休。早在被美國制裁前,土耳其里拉就是全球表現最差的貨幣之一:過去十二個月兌美元貶值逾三六%。

外交路線上,近年來土耳其與西方貌合神離,《紐約時報》稱:「『西方打算顛覆土耳其』這種陰謀論,在土耳其人內心根深蒂固。」美、德公民在土國陸續傳出被捕,影響所及,西方企業一方面避開該國,如二○一五年,美國花旗集團將其持有的土國第四大資產銀行股份全數出售。另一方面美企對土國直接投資節節下降,根據最新統計(二○一六年)美國對土耳其直接投資三億二千萬美元,比五年前下降七○%。

此外,土國央行總裁由總統指派,貨幣政策因缺乏獨立性屢遭抨擊。總統還內舉不避親,由自家女婿擔任財政部長。原本市場期待這位駙馬爺能推動經濟改革,至今只聞樓梯響。違背市場規律必遭懲罰,就算無美國制裁,土國的問題遲早也會透過其他因素爆發出來。

第二個問題是:土耳其危機是否會擴散?土國外債主要來源之一是歐洲,其中西班牙、義大利兩家銀行是最大債主,這兩家銀行共持有土耳其風險資產近九百億歐元。若里拉續貶,對土國構成還款壓力,這幾家銀行恐遭拖累,這是近來市場恐慌的原因。

不過整體而言,土耳其危機對其他國家影響有限。土國GDP不到俄羅斯六成、德國的四分之一。即使對土國出口衰退二○%,也不過使歐元區經濟成長率減少○.一個百分點。同時土耳其在明晟新興市場指數(MSCI Emerging markets index) 占比相當小,因此新興市場全面崩盤的可能性不高。

震盪時代投資:逢跌就買

最後一個問題是:土耳其危機對未來股市有何影響? 全球股市以美股為龍頭,數據顯示目前基本面仍佳。今年第二季美國經濟成長率四.一%,是二○一四年以來最高水準。標普五百指數企業最新一季財報,近八成獲利高於市場預期,是十年來最佳表現。

不過去年美股大漲一九%,今年以來只漲約六%,諾貝爾經濟學獎得主席勒的「席勒本益比」(Shiller PE ratio)顯示,如今美股本益比,比一九二九年經濟大蕭條前夕還高;加上今年二月後美股大幅震盪,不少人擔心企業獲利已反映在高股價上。在這種心理下,今天土國危機,明天別國出包,一有風吹草動就導致大跌,市場波動將比以往更劇烈,如今新興市場股市就已創逾一年來新低(見本頁圖)。

但危機也帶來機會。事實上最近十年來,若投資人奉行「逢跌就買」,幾乎有勝無敗。以台股來說,二○○八年十月起,台股兩個月跌二六%,不到半年即收復失地。二○一五年四月起,台股四個月跌近二○%,不到兩年又重回高點。

雖然未來各種危機將導致股市震盪,但在歷史長河裡,這些隨機因素都將被淹沒。堅持「耐心」與「勇氣」,或許是投資人未來的最佳策略…

閱讀完整內容