外資談資產配置 美股漲多能碰?便宜日圓再見?油金怎麼走?

川普上台,將為全球金融市場帶來更多不確定性,但若以「基本情境」而論,在通膨受控、經濟維持增長、資金寬鬆下,明年仍可審慎樂觀,以「股優於債」的姿態掌握投資機會。

撰文‧李瑞瑾

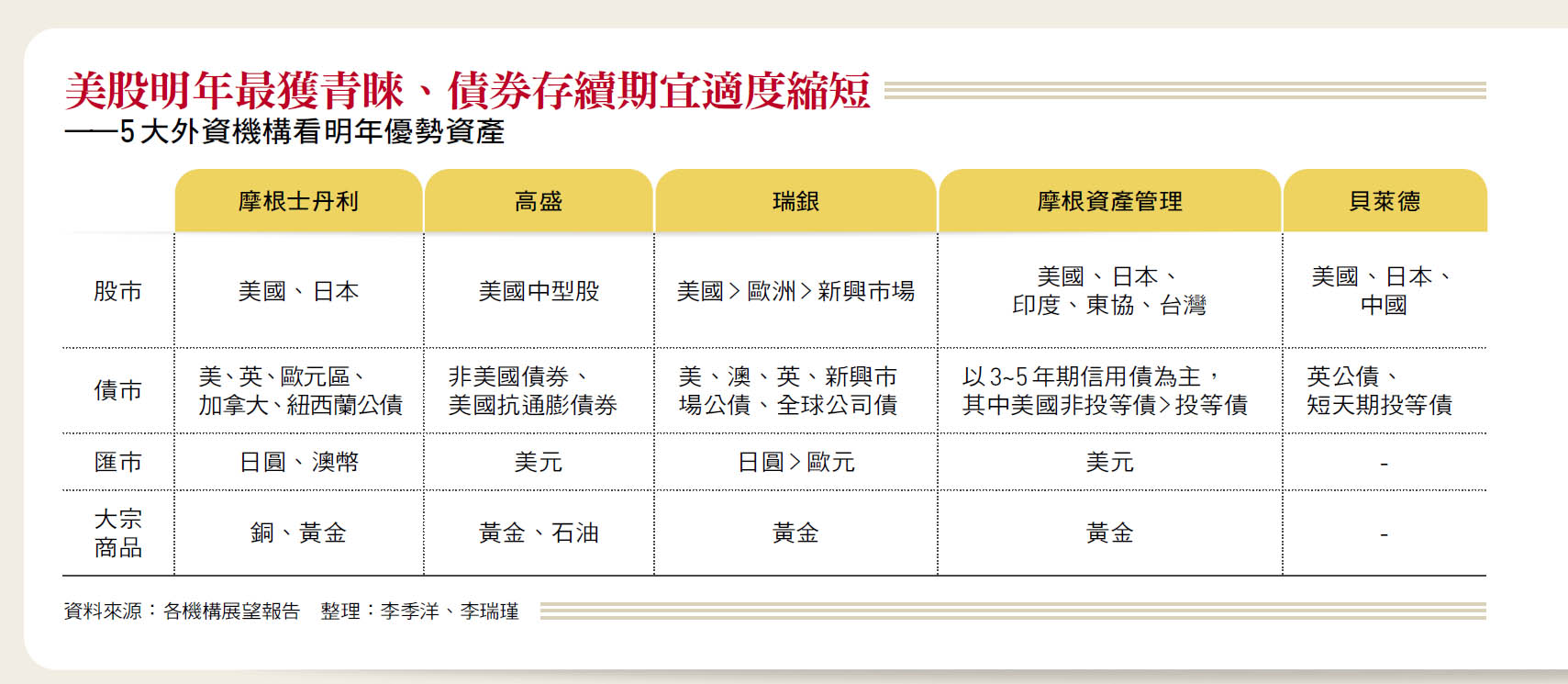

「二○二五年對於風險性資產來說,仍是正向的一年。」這是摩根士丹利(Morgan Stanley,以下稱大摩)在其投資展望報告當中,為明年下的注解。實際上,據多家外資機構預期,雖然「不確定性」是貫穿明年全球經濟的關鍵字,但若以「基本情境」而論,經濟溫和增長、通膨受控、利率持續下行的軟著陸格局,仍然營造了良好的投資環境。

▲美股為明年各大外資機構的投資焦點,但因評價、集中度都偏高,高盛建議將資金分散配置至中型股票。達志

就主要股票市場來說,美國股市,仍為二五年各外資機構的投資焦點。大摩指出,即使美股當前估值偏高,新政府的政策變動也可能為市場帶來波動,但仍看好美國企業獲利成長前景,加上有望鬆綁的管制措施,皆能支撐美股後市表現。

瑞銀(UBS)則預期,二五年上半年,美股將因美國經濟成長放緩,陷入一段疲軟期;不過,一旦市場對獲利期待值修正至更合理的水準,美股下半年表現將回溫。綜觀未來十二個月表現,美股仍將優於歐洲與新興市場。

值得注意的是,高盛(Goldman Sachs)投資組合策略團隊估計,美股現階段因評價偏高,使長期預期報酬遭壓縮,未來十年年化報酬率僅三%,加上異常高的市場集中度,為投資組合帶來風險;因此,高盛偏好將美股布局由大型股擴散至中型股票,或以更平衡的權重配置,來減輕集中度和估值偏高的風險。

除了美股之外,日本則是另一個受到投資機構高度聚焦的成熟經濟體市場。貝萊德(BlackRock)認為,日本持續推行企業改革,提高企業定價和獲利能力,同時有薪資成長支撐通膨溫和走揚,皆給予理由增持日股。但貝萊德仍提醒,「日圓走強對企業獲利的潛在拖累,將是一個風險。」大摩即使看好日股,也因預期日圓將於二五年升至一三八日圓兌一美元價位,而將企業獲利預期下調約五%。

另一方面,多數機構皆因日益加劇的貿易緊張局勢,將新興市場列為相對不看好區域。但大摩認為,新興市場中,能抓住供應鏈多元化趨勢的國家,將更具投資價值;此外,有鑑於美國即將實施的關稅政策,恐衝擊出口導向國家,以內需為主要經濟成長來源的市場,更具投資優勢。印度與東協部分國家(印尼、新加坡、馬來西亞、越南等)被點名有望受惠。

摩根資產管理環球市場策略師林雅慧另指出,加徵關稅僅針對貿易貨品,提供資訊技術「服務」的科技產業並不受衝擊,而印度科技產業便以服務為強項,預期關稅戰對其整體衝擊不大。

針對債市投資,大摩預期,二五年上半年是債市表現較為良好的時機,到了下半年,可能因投資人風險偏好的提升,使股市表現相對優異、債市反而疲弱。債種方面,看好

槓桿貸款將提供最佳回報,而後依序是投資等級債、非投資等級債,並偏好美國、而非歐洲與亞洲債市。

債市》降低存續期、澳英公債有戲

林雅慧認為,隨著聯準會決策更加審慎、降息步調放緩,加上美國準總統川普對財政擴張立場明顯,恐使美國赤字攀升,種種條件皆不利於債券市場展現明顯的多頭氣勢,其中,美長債殖利率受到衝擊的程度,將較短天期債券殖利率更大,因此偏好存續期三至五年的短期債券;另在經濟衰退風險較低的環境下,信用債表現將比公債優異,其中非投資等級債更勝投資等級債。

但若投資人傾向以公債切入債市布局,瑞銀認為,包含美國、澳洲、英國等市場較具吸引力,其中,澳洲與英國主要受惠於利率趨勢;瑞銀分析,兩地央行預料有機會採取比當前更積極的降息措施,也使得債券價格的反彈幅度有望擴大。

外匯方面, 多家機構普遍看好美元明年續強。高盛指出,美國適度減稅、更多的聯邦支出,以及寬鬆的監管,皆有助國內就業、使資金繼續流向美國,並持續支撐美元長期走強。林雅慧另表示,新興市場的出口導向國家,可能在美國加徵關稅威脅下,先以貨幣貶值因應相關衝擊,亦會使美元相對強勢。

對美元走勢少數持異見者,則以大摩為代表。大摩指出,實質利率下降將使美元承壓,預計美元指數二五年將隨聯準會降息而走弱。已開發市場中,相對看好日圓和澳幣,預期明年底,一澳幣將升至○.七二美元,日圓則升至一三八日圓兌一美元。

大宗商品》黃金漲勢緩、油價變數多

瑞銀預期,黃金漲幅將放緩,但仍能跑贏其他大宗商品,價格也會再創新高。林雅慧亦認為,市場對於黃金需求有一定偏好,主要支撐包含全球財政赤字壓力升高、各國央行持續增加黃金儲備等;但隨著金價已高,買家將更趨審慎,預期明年不易複製今年漲勢。

大摩則在報告中坦言,雖然該機構的金屬策略師仍看好銅和黃金明年走勢,但考量中國需求降溫,恐對黃金構成壓力。

原油方面, 在高盛的基本情境預測中,認為布蘭特原油維持在每桶七十至八十五美元區間波動,近來以色列與伊朗間的衝突,已使伊朗供應中斷的風險升高,這種上行風險,增加了原油看漲機會。不過,川普政府廣泛的關稅政策,可能損害全球商品需求,若原油需求減少,則會拖累油價表現。

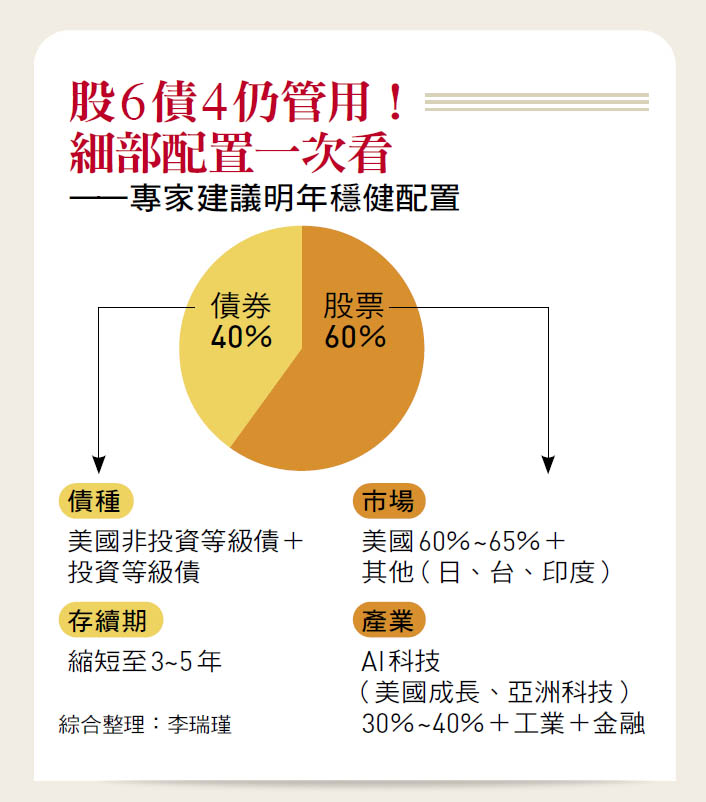

「整體而言,明年經濟穩定、衰退風險可控,加上寬鬆貨幣政策擴大市場流動性,對投資市場是『有利、順風』的環境。」林雅慧如此說道,並以穩健的「股六債四」作為中性配置參考。

債券部位中,林雅慧建議以非投資等級債為主、投資等級債為輔,並將存續期縮短至三到五年;市場方面,較推薦平均天期短的美國非投資等級債,優於亞債或新興市場債。

股票配置上,林雅慧指出,美股可占六○%至六五%,其他部位則以「具有關鍵技術、不易受關稅嚴重打擊」,以及「評價相對合理」兩指標篩選有利市場,推薦日本、印度、台灣。產業布局上,林雅慧認為,AI仍為明年市場主流,AI基建相關的美國成長股、亞洲科技股皆可留意,配置比重可達三至四成;其他如工業、金融等類股,在明年穩定的經濟環境中,亦有表現機會。

截至十二月中旬,今年以來「股六債四」配置的參考指標,報酬已來到十五%,為相對優異的資產組合表現;但林雅慧坦言,「雖然明年仍看好股六債四的投資組合可提供雙位數報酬,但不見得能夠超越今年。」也就是說,投資人對於明年預期報酬,應比今年稍微收斂。

明年投資市場伴隨機會與風險,如大摩所說,「政策不確定性將居主導地位,因此,時機就是一切。」川普言論帶來的市場變化與動盪,將是明年左右投資市場的最大關鍵。

槓桿貸款

指向債務負擔較高或信用評級較低的企業或個人提供資金,由於違約風險較高,這些貸款通常可獲取較高利率。擔保貸款憑證(CLO),即是把槓桿貸款包裝成債券發售的金融商品。

閱讀完整內容

本文摘錄自

明年亮眼股匯債、商品全解

今周刊

2024/12月 第1460期

相關