Fintech 魔力打造金融巨人

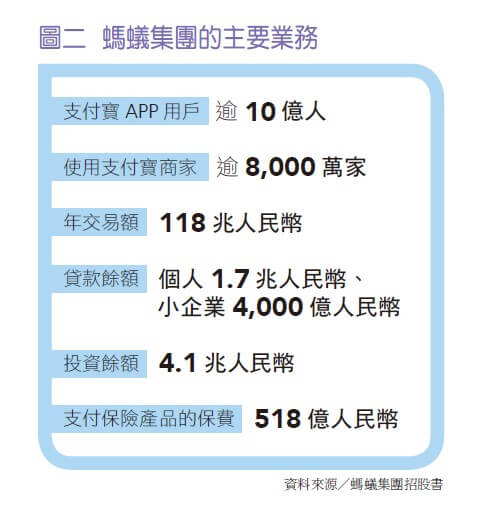

不過,螞蟻這次的IPO 確實展現了Fintech魔力。這家沒有實體分行、逾半數員工為科技人員的企業,在短短十數年間壯大成為一個橫跨支付、銀行、保險等業務的金融巨人,金融影響力不亞於歐美等主要經濟體的政府。螞蟻集團及其支付寶支付金額龐大到令人咋舌,根據螞蟻遞交的招股書,2019 年在中國交易額為人民幣118兆元(約17.5 兆美元),消費者和中小企業信貸餘額共人民幣2.1 兆元(參見圖二)。螞蟻集團在2017 年至2019 年間,營收和利潤的複合成長率超過30%,主要受惠於在信貸、投資和保險領域的成功擴張。在2019 年,其他非支付業務的擴張佔總營收的57%;信貸是支付以外的主要成長動力,在這方面,螞蟻金服是其他貸款的分銷商、評分供應者及服務商,截至2020 年6 月,信貸總營收已超過支付總營收。

透過支付寶平台,螞蟻現在更從金融服務擴展到「日常生活服務」,包括1,000 多種行動和在地服務,以及在主要支付寶應用程式(AlipayAPP) 內有超過200 萬個「迷你應用程式」(MiniAPP)。在過去的12 個月中,螞蟻的總用戶中有60%使用了這些服務。

事實上,電子支付在中國已是全民運動,螞蟻集團專門鎖定無法接觸傳統銀行與現代金融的廣大客群,舉凡學生、農民、攤販、中小企業供應商以及從事電商的賣家等,都是螞蟻集團服務的顧客。如今螞蟻集團的服務已滲透到中國的日常生活裡,包括用餐、購買衣服及家庭日常用品,所有零售交易中有30%都是線上完成的,就連過年發的紅包也是以電子支付完成。

▲馬雲旗下的螞蟻集團在上市前夕因為監管機關擔心影響經濟穩定,而臨時喊卡。

姓「金」姓「科」大不同

螞蟻集團的IPO 充分展現中國在金融創新方面的新興領導地位,為何仍遭到北京出手打壓?真正原因恐怕是北京認為螞蟻集團是姓「金」(金融公司),而非姓「科」(科技公司),並且擔心獨立支付供應商和數位貨幣創造者所帶來的挑戰和危險-「監管控制不足」。這不僅是中國當局的疑慮,也凸顯全球監管機關追趕金融創新步伐的迫切性。 在此之前, 從Facebook 的Libra 貨幣計畫,到德國Fintech 獨角獸Wirecard 的倒閉,也對監管機關發出警訊。Facebook 去年宣佈的Libra 計畫,主要是讓高達25 億的Facebook用戶可以低成本、高效率在Facebook 上購物、匯款。然而,Facebook 的資安問題令各國政府對Libra 存疑,主管機關也擔心,Libra自成一個支付系統,將嚴重影響現有銀行的業務,但主要疑慮還是在「監理」。這種新科技產物並未像銀行一樣受到反洗錢、資本適足率(Capital Adequacy Ratio)、存款準備率(Reserve Requirement Ratio) 等規定約束,可能影響到金融穩定。此外,使用這類貨幣交易也涉及課稅及公平競爭等問題。

▲德國Fintech 獨角獸Wirecard 的倒閉,讓監管機管提高警覺,凸顯Fintech 影響金融的風險。

事實上,上述事件不僅是全球對Fintech 監管較受矚目的案例,也凸顯監管機構在鼓勵創新與保護消費者、確保金融穩定之間所面臨的取捨。鑑於有些Fintech 公司缺乏正式銀行的牌照以及對消費者保護的規範,監管機構必須努力解決的問題是:Fintech 是銀行?是接受存款的公司?還是只是借貸並處理支付的公司?這些是美國現在正在進行的辯論,貨幣監理署(Office of Comptroller of Currency, OCC) 辦公室提出了一項金融科技特別法,本質上將賦予Fintech 一套國家法規,同時把它們排除在接受存放款相關的繁瑣法規之外。但美國聯準會(Federal Reserve System, Fed) 和州監管機構需要嚴肅考慮的另一個問題是-大型科技集團會否藉此走後門進入金融體系。

全球數位貨幣拚2022 年問世

除此之外, 各國監管機關還需要因應Libra 和Bitcoin 等加密貨幣的衝擊,這類數位貨幣的出現,意味著過往只有政府才有的發行貨幣特權受到根本性挑戰。在主要經濟體裡,中國在推動數位貨幣方面居於領先,最近幾個月已在成都、深圳、蘇州及雄安等4 座城市試行名為數位貨幣電子支付 (Digital Currency Electronic Payment, DCEP) 的數位人民幣。

▲Facebook 去年提出的Libra 貨幣計畫,讓主管機關擔心資安、洗錢、金融穩定等問題。

由於在短短20 多年間就發生了2 次金融危機,而且風險往往集中在系統中受監管程度最低的區域,令各國至今餘悸猶存。因此,無論是中國、美國或是其他國家的監管機關,都經不起讓Fintech 成為他們新的「阿基里斯腱」。

閱讀完整內容