2024年下半年,市場期待已久的降息終於可望實現。但面對即將到來的降息循環,你做好準備了嗎?想精準掌握降息的財富密碼,到底該配置什麼資產?

《Smart智富》月刊記者深度採訪國內外各大資產舵手、冠軍經理人,為讀者彙整出降息前最全面的投資指南,精準買債搶收高利,更徹底掌握美股、日股、台股上漲大波段!

撰文:鄭杰

「放寬貨幣政策不遠了,」聯準會主席鮑爾(Jerome Powell)3月在美國國會聽證會上終於說出了市場最想聽的一句話。代表過去2年只升不降的利率在2024年終於要往下走了,揮別暴力升息21碼的時代,降息循環終於近在眼前。

目前市場共識,預估最早在今年6月起,聯準會就會進行3年內的首次降息,到2024年底,將累積降息3∼4碼,代表聯邦基金基準利率將回落至4%左右的水準。

通膨、就業、經濟同步降溫聯準會不再堅守高利政策

聯準會在2023年7月最後一次升息之後,市場引頸期盼降息已久,但聯準會卻始終模糊以應,為何今年3月終於願意鬆口談降息?

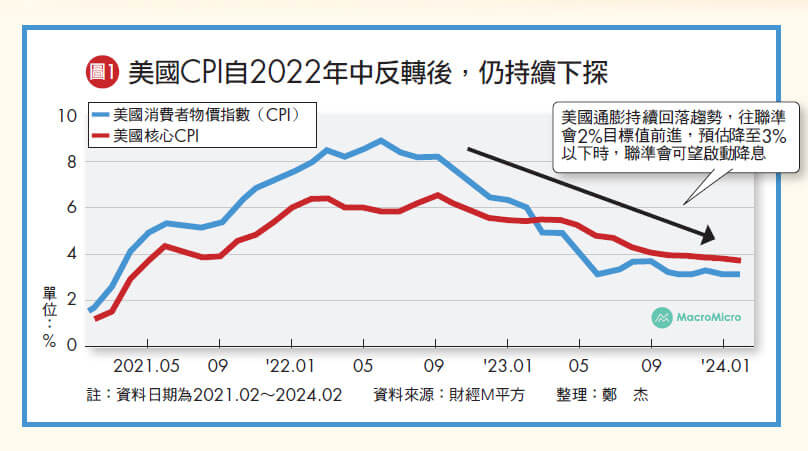

「CPI(消費者物價指數)數字絕對是關鍵。」安聯投信海外投資首席許家豪分析,支撐降息最主要的因素,就是通膨數據已經愈來愈靠近聯準會的控制目標了。

許家豪指出,美國先前通膨高漲一大部分原因在於,受到缺工、薪資上漲影響,使得服務類價格居高不下,但薪資上漲動能有其極限,無法無止境地持續上漲,實際上美國薪資漲幅已經放緩至近2年來的低位。

除此之外,作為房租領先指標的房價年增率,也已經在前年見到高點,壓抑房租價格成長,使得租金年增率也轉為向下趨勢,以上因素都會對未來數月的通膨產生抑制。

也因此,上述原因造成美國CPI數據持續下探(詳見圖1),許家豪預估,在第2季就有望看到「2字頭」,也就是年增率會降到3%以下,但年底前仍會維持在2%以上,屬於溫和降溫。許家豪認為,就算通膨沒回到聯準會目標的2%數值,但只要通膨持續維持回落趨勢,就給了聯準會足以降息的空間。

另一方面,美國經濟和就業市場也不再像先前如此強勢。滙豐投資管理全球投資長巴拉頓(Xavier Baraton)預估,在高利、緊縮貨幣政策延續的影響之下,美國經濟雖不至於衰退,但在2024年將會是經濟趨緩的軟著陸情境。美國在2024年2月的失業率則達到3.9%,不僅略高於市場預期,也是2022年1月以來最高。

綜合來說,通膨、就業以及經濟3方面的同步降溫,讓聯準會終於不必再堅守高利政策。

然而,降息之路真的會一路平穩嗎?面對降息前的最後一哩路,投資人又該怎麼走?

降息預期不確定性高、股市高漲市場波動性將提升

專家共識,降息對於風險性資產來說,絕對是支撐成長、有利評價上修的利多因素。但是這並不代表市場就此直衝向上、毫無波瀾,更實際的狀況可能是市場在預期變動中拉扯前進,也因此2023年市場幾無阻礙、大幅上漲的激情,恐怕很難在2024年重演,「今年一整年股市的漲幅不會跟去年一樣那麼多。」許家豪說。

為何如此?首先,是降息預期的高度不確定性。

市場對於降息有高度的預期是從2023年第4季開始的,當時市場一度判定2024年降息次數將高達7次,而且降息循環會早在2024年3月就展開,大幅推升去年第4季的市場表現,特別是利率敏感度高的中小型科技股。

但之後由於聯準會官員相繼對於3月降息預期潑冷水,加上美國各項經濟數據趨弱的速度不如市場預期,導致市場風向轉變、降息預期淡化,降息時點後推、降息幅度大幅縮減下,造成中小型科技股又再度承受大幅賣壓。

而這樣的場景可能會在今年的市場中,反覆上演,因為只要聯準會還未下最後的決議,降息預期就可能因經濟數據、官員發言等原因隨時轉變,造成市場隨之上下波動。「聯準會與市場預期的落差將是造成市場波動最大的因素。」許家豪說。

更何況,通膨往往在下降的最後一哩路變數最多。國泰世華銀行首席經濟學家林啟超就撰文指出,通膨的確是在下行,但是也必須要關注能源以及房租對於通膨下滑的紅利正在逐漸遞減。此外,在製造業訂單存貨比有望進一步好轉下,也將壓縮現已呈負值的商品通膨再走降的幅度。長期來看,地緣政治造成的供應鏈成本拉高、淨零減碳下的綠色通膨,這些都可能會使成本增加,進而使通膨回落空間受限。

基於同樣的因素,巴拉頓認為,比起市場預期的2024年6月開始降息,聯準會可能會「再多等一段時間」,原因就在於進入通膨減速的後期階段,「多半會比預期的更困難一些」。

其次,現在市場和投資人對前景顯然都偏向樂觀,這點從2024年開年之後,包括美股、日股、台股都屢創新高可以看出來。

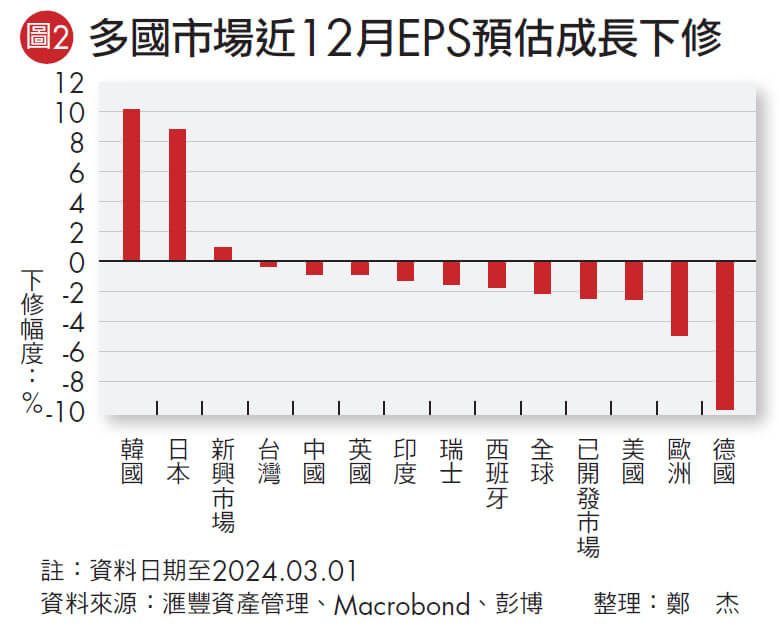

巴拉頓觀察,美國經濟充滿相當樂觀的氛圍,美國家庭消費模式凸顯他們相信就業市場仍會持續長期保持強勁,也就是永遠都會有工作機會、工資會持續成長,因而擴大使用槓桿。目前市場表現對於企業財報的看法也是,尤其是對科技七巨頭,看好它們能夠一季又一季繳出超強業績,「但我認為獲利預期有點太樂觀了」,實際上全球許多市場近期已開始有下修趨勢(詳見圖2)。

因此一旦企業獲利轉弱,或是不如預期來得強勁,這些相關預期的修正,就可能會讓已因樂觀預期創新高的股市在降息前拉大波動,而這樣的情況很有可能落在今年第2季。

用4策略調整投資配置 確保跟上市場下一波趨勢

迎向降息前這最後一哩路顯然不會太平靜,要提高投資勝率、確保跟上市場下一波,建議投資人朝以下4大策略調整投資配置:

策略1》美股不只有科技七巨頭,增持健康醫療、工業等低估值成長好股

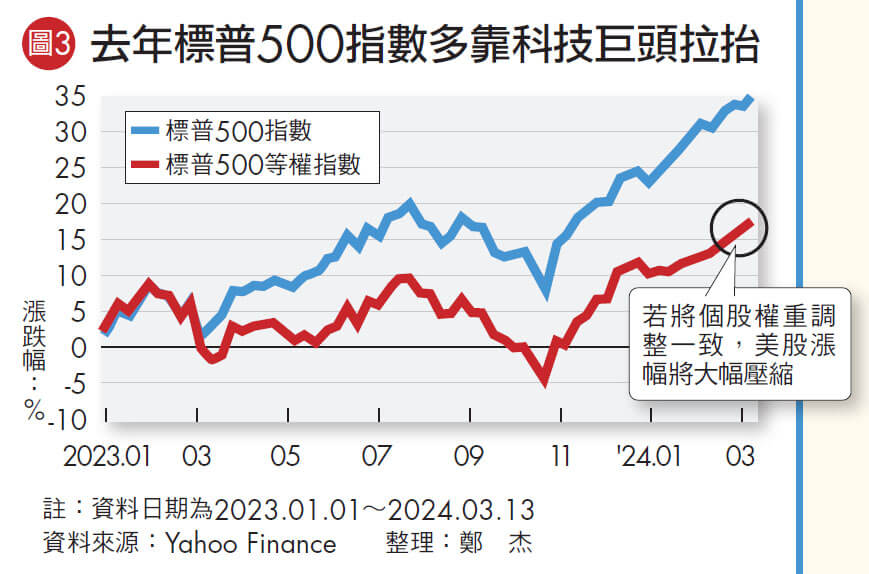

科技七巨頭是2023年最強勢的投資標的,平均上漲111%,是帶動去年美股上漲的主要動力(詳見圖3),2024年熱度不降,已經是最擁擠交易。但科技七巨頭要持續繳出超出市場預期財報不容易,也就是投資人單靠重壓科技七巨頭要持續大幅勝出市場不再簡單。

摩根士丹利應用股票顧問團隊主管斯立蒙(Andrew Slimmon)就預言,經過2023年的大漲之後,市場均值回歸的動能在2024年可能會發酵,也就是說在2023年輾壓大盤表現的科技七巨頭,在2024年可能不會再是全數表現強勢,如何擇股將會是關鍵。

除此之外,包括巴拉頓、許家豪都建議投資人,應該多強化配置其他具有成長性,但估值仍低產業,例如健康照護、工業等產業個股。

策略2》日股向上,可望持續超越全球股市表現

美股動能強勁吸引全球資金,但在2024年想要尋求成長動能市場,投資人其實有更多選擇。

2023年日本正式走出籠罩20年的通縮陰影,政府更積極推動日本企業的財務改革,要求提高資本使用效率,帶動日股在2023年繳出讓全球刮目相看的高報酬。

而在2024年,專家都看好改革動能將持續刺激日股向上。巴拉頓就指出,相比於美股、歐股,他更看好日股重新評級的動能。野村日本策略價值基金經理人宮崎義弘預估在基本面、政策面利多下,東證指數有望衝上3,100點。

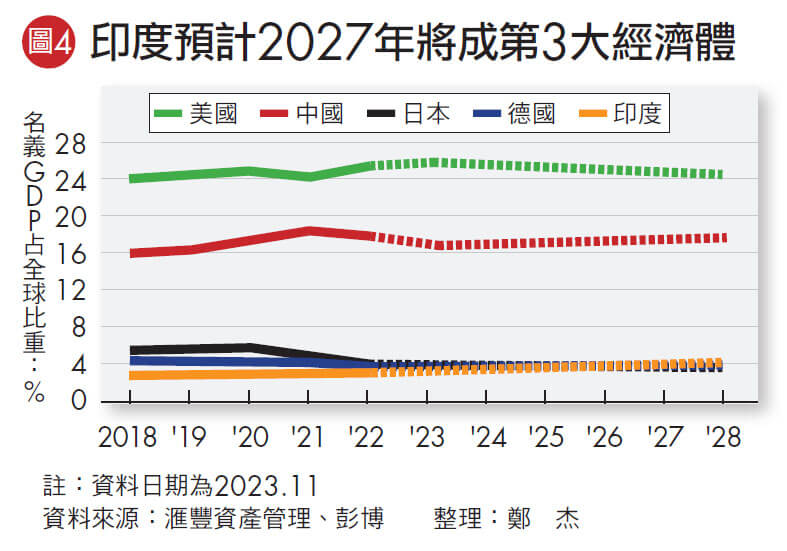

除了日股之外,印度則是全球成長最快的大型經濟體,並可望在2027年成全球第3大經濟體(詳見圖4)。印度財政部預估2024財年經濟成長率將達到7%,可望連續3年超過7%,取代經濟成長低迷的中國,成為亞洲股市的投資新焦點。

策略3》AI趨勢延續,台股重點配置AI規格升級受惠股

台股2024年衝上2萬新高點,短期獲利了結賣壓可能湧現,但安聯台灣科技基金經理人潘育憲、野村鴻運基金經理人戎宜蘋兩位頂尖操盤手都認為,在AI趨勢延續下,台股進入長多格局,短期拉回反而是布局未來2年∼3年股市成長的好機會。

配置重點則首選AI規格升級受惠股,看好包括先進半導體製程、先進封裝、散熱、電源等,在規格提升要求下,不僅用量增加,單價也將提升,帶動獲利、評價雙成長。除此之外,客製化晶片(ASIC)、重電族群因市場需求量大增,訂單能見度高,也持續看多。

策略4》降息幅度空間大、收益率高,新興市場債可望受惠降息潮

降息就在眼前,支持整體固定收益市場表現,2024年「債券回歸」基調不變,但考量息收與利差空間,比起非投資等級債,專家更看好投資等級債及新興市場債。主因在於非投資等級債近期利差已大幅收斂,資本利得空間不大,投資等級債表現則更貼近基準利率變化,可望更受惠於降息。

至於新興市場債,不僅收益率高,新興市場央行也有望跟隨聯準會開啟一波降息潮,甚至降息幅度還可能更大,看好包括墨西哥、巴西、印度、印尼等新興市場債。其中,投資範圍在更小新興市場國家的前緣市場債,因具備高殖利率優勢,在降息環境下,在2024年更被看好報酬有望上雙位數。

存續期方面,許家豪分析,由於聯準會確切降息時點及幅度仍不定,並不建議投資人選擇存續期過長的債券,否則若因降息預期變動,投資人將面臨太大價格下跌風險。加上現在債券殖利率曲線仍舊倒掛,比起長天期債,中天期債反而具有更高殖利率,因此建議投資人,存續期調整至中天期不僅可收高息,未來降息時資本利得空間更大,是兼顧風險與收益的最佳選擇。

閱讀完整內容

本文摘錄自

3股市1種債最有利

Smart智富

2024/4月 第308期

相關