實支險改革 以重傷險、手術險強化防護網

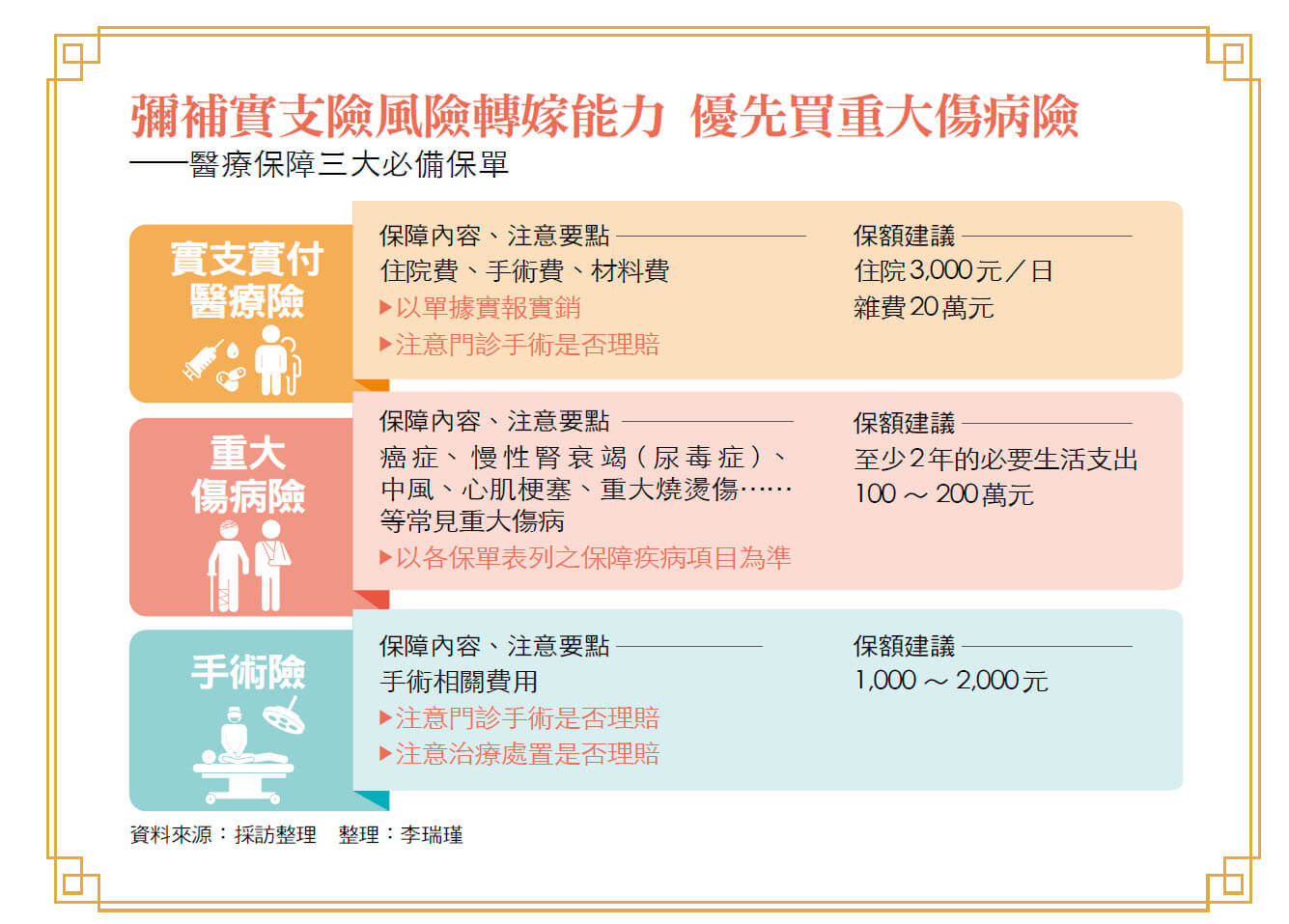

去年底,多張實支實付醫療險下架或改變核保規則,民眾想要補齊醫療保障,除了實支險最為必要之外,保險業者建議,還可補強重大傷病險、手術險等兩款保單。

撰文/李瑞瑾

醫療技術不斷更新,民眾就醫必須使用的耗材,不僅自費項目愈來愈多,開銷負擔也變重,在健保之外,實支實付醫療險成為民眾建構醫療保障的第一線。保經業者指出,為客戶規畫兩張以上實支險,已經變成基本「標配」。然而,想趁開年規畫醫療保險的民眾,恐怕也會面臨新的困擾。

去年底,市場傳出金管會將改變實支險給付規則,主張保險給付回歸「損害填補」原則,預期未來無論民眾擁有多少張實支險,都只能請領到與開銷同額的理賠金。

舉例來說,如民眾單次就醫的雜費支出五萬元,過去只要買滿三張實支險(且至少有兩張可接受副本理賠),在保險額度內,一旦符合給付項目並備妥單據,便可向三家保險公司各請一份理賠金,合計可請領十五萬元;但未來改制之後,即使有多張實支保單,最高也只能請領五萬元理賠金。

消息傳出後,保誠人壽、台灣人壽、全球人壽等多家壽險公司,相繼公告停售副本理賠實支險;凱基人壽(原為中國人壽)、台新人壽、遠雄人壽,也表態只接受民眾投保第一張實支險,且限正本理賠。

目前可接受副本理賠的實支實付醫療險,只剩安聯人壽與台銀人壽,其中安聯人壽也只接受當「第二家」,台銀人壽則未特別限制保戶投保張數。也就是說,對於現階段想買齊三張實支險的民眾來說,只能以一張正本理賠保單(目前仍有較多選擇,如國泰人壽、富邦人壽、南山人壽、凱基人壽、台新人壽、遠雄人壽等),搭配安聯人壽與台銀人壽。

針對尚未規畫任何一張實支險的民眾,理財達人郭莉芳建議,從給付內容篩選保單。首先選住院日額保障可達三千元以上的產品,雜費則至少規畫至二十萬元。此外,如今許多手術不須住院,在門診就可處理,應留意該張實支險,是否可理賠門診手術。

重傷險、手術險補漏洞

癌症一次給付額度至少百萬

實支實付醫療險的風險轉嫁能力雖然遭到限縮,但民眾仍可透過其他保險商品填補這層防護網。公勝保經體系總監陳俐潔首先分析,罹病後可將療程分為治療前、中、後三個階段,實支實付醫療險,就屬保障「治療中」的開銷,當這部分的風險轉嫁能力遭到壓縮,「治療前」的資金準備就變得更加重要。

而重大傷病險,就是陳俐潔認為最需要配置的保單,她解釋,這款險種的保障疾病,除了國人十大死因之首的癌症外,包括恐須洗腎的慢性腎衰竭(尿毒症),或是中風、心肌梗塞等常見疾病,都在保障範圍內。一旦確診,即可於罹病初期拿到一筆理賠金,方便直接用於治療。

此外,國泰人壽指出,醫療科技進步,部分手術不用住院即可完成,民眾應檢視手術險額度是否足夠。例如,現今被廣泛應用的達文西手臂手術,透過門診手術即可完成,但費用較傳統手術更高,建議民眾除了可利用一次給付型的癌症險或重大傷病險保障嚴重疾病帶來的龐大醫療支出,還可額外透過適合的手術險補強保障缺口。

陳俐潔亦認為,手術險可在預算尚有餘裕時考慮投保,並提醒民眾選擇產品時,應留意保障是否涵蓋《全民健康保險醫療費用支付標準》第二部第二章第六節的「治療處置」,如常見的大腸鏡息肉切除術、尿結石體外震波碎石術等,定義上都屬於治療處置, 而非「手術」。

根據衛福部癌症給付統計,癌症從發病到治癒,平均得花費兩百萬元,若再加上患者無法正常上班、收入中斷等因素,保額是否足夠便至關重要。陳俐潔建議,重大傷病險保額,應準備至少可負擔兩年必要生活開支的額度;若預算實在有限,就盡量在可負擔範圍之內,擴大保障額度。

對於經濟能力有限的民眾,國壽提醒可從三大保障開始規畫,分別為住院醫療保障、手術保障、癌症等重大疾病保障。建議住院醫療日額至少二千至三千元,手術險建議保額一千至二千元,癌症險或重大疾病、重大傷病險,單筆給付的保額建議為一百至二百萬元。

以定期險規畫足額保障

緊急預備金要至少可撐半年

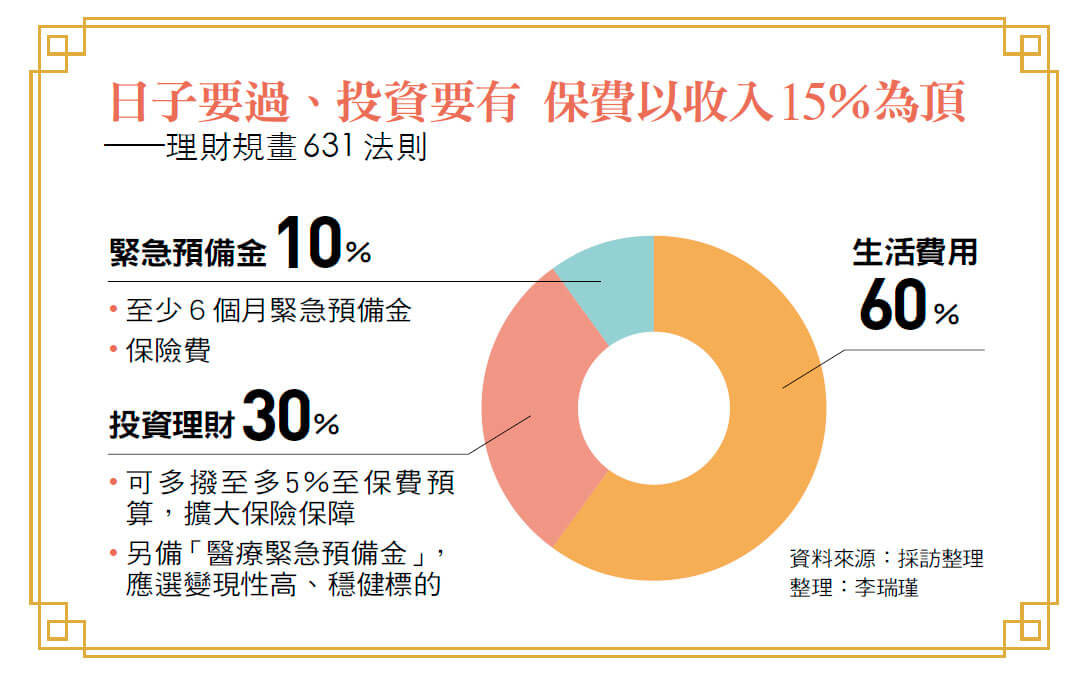

過去規畫保單,都會以「雙十原則」作為參考,也就是保額至少為年收入的十倍,保費支出不超過年收入的十分之一。但隨著醫療負擔日益沉重,是否值得將保費負擔拉高,以提高保障額度?

國泰人壽對此指出,除了醫療費用成長,生活物價也持續增加,都將造成經濟上的負擔與壓力,根據理財規畫六三一法則,個人收入的六○%為生活費用、三○%投資理財、一○%緊急預備金;考量生活相關支出有其必要性、難以刪減,建議以收入的十分之一去規畫保障(一○%的緊急預備金),或可利用投資理財項目的預算,作為保險費的額外規畫。

「在保費變貴的情況下,保費支出占比可以放寬到十五%,不建議再更高了!」郭莉芳對此說道。她強調,在風險移轉、損害填補原則下,建議透過「定期險」規畫足額保障,保費大多不會造成太大負擔壓力。

以一名年薪為五十萬元的上班族為例,在雙十原則下,建議的保費支出為不超過五萬元。郭莉芳指出,「用重大傷病險當主約,搭實支實付醫療險,除非已經五十、六十歲,否則保費也不用到五萬元。」若保費超出負擔範圍,保障卻仍不足,代表有些保單「不是那麼必要」。

此外她也建議,面對無法預期的重大風險,除了平時就要準備好六個月薪資的緊急預備金,並藉由合適保單轉嫁風險之外,民眾也可透過其他金融商品,另備「醫療緊急預備金」。

這部分,由於是要應對不知何時來臨的醫療重大風險,因此,「可迅速變現」、「穩定度高」,是選擇理財工具的兩大核心方針;郭莉芳建議選擇境內基金,贖回僅需三至五個工作天就可變現,ETF更只需要兩個工作天即可入帳,抑或是定存。另外她認為,「美元定存其實也是不錯的方向,隨時可以解約,只是未期滿時解約,利息會被打八折。」

閱讀完整內容

本文摘錄自

醫療保障大補帖 三張保單必備

今周刊

2024/2月 第1416-1417期

相關