近期國際金融市場依舊不穩定,美國陸續對俄羅斯及土耳其採取制裁或調高部分產品關稅,造成兩國貨幣大貶值,連帶影響新興市場股匯市,台股跌至年線附近震盪,所幸政府基金及代操高檔有賣,不僅大賺且提高現金比重,正好趁大跌擇優買進,搭配最近台股半年報公布,強勢獲利股仍撐住半壁江山。

過去幾年總是一年會出現一次或數次金融或政治事件,令全球股市回檔,今年擺明是美國一手主導國際金融市場。先是三月無預警對歐洲、加拿大、墨西哥等進口金屬將調高關稅;再來對中國五百億美元產品調升關稅,要求進一步開放市場以及遵守智慧財產權。中國不妥協,美國再加碼將可能調高至兩千億美元輸美產品關稅,甚至說到五千億美元進口產品全部都增稅。而後以伊朗未遵守協議,美國退出伊朗廢核協議,將再度對伊朗經濟制裁;最近一周則將砲口轉向支持伊朗及敘利亞的俄羅斯,國會決議將持續對其經濟制裁;再來就是對經濟政治軍事踩在灰色地帶的土耳其制裁,美國總統川普在推文中宣布對土國課徵的鋼鋁關稅提高一倍,土耳其里拉一天貶值超過十%,也使該貨幣年初迄今貶幅超過四成,進而影響到新興市場股匯市,亞洲的韓國十三日股市一度再創今年來新低二二三八點;台灣則出現台幣貶值創今年新低、東南亞國家貨幣大多貶向今年新低。台股上市指數長黑摜破年線一○七七七點;櫃買指數則是破年線後再出現大長黑。

年底大選預期有政策護盤

土耳其經濟規模並不是很大,但是里拉若未止貶,勢將影響到貸款給該國的西、法、義等歐洲銀行,歐元也創今年新低。國際資金湧向美元及日圓避險。尤其美元指數突破九五.六五頸線關卡,意味美元升值趨勢已確認,若按照技術分析,可能將向一○○∼一○三推升。相對其他國家貨幣將走貶,這對新興市場很傷,因為外資明知道貨幣將貶值,資金一定先撤離,第一步就先賣股,再來匯出。台幣本周已見到去年三月下旬以來低點,再來就是向三一兌一美元挑戰。外資賣超台股雖不多,但是六、七月台股進入配息旺季,配到的息先行匯出(上半年外資還賣超台股約二千八百億元以可陸續匯出),所以看台幣匯率更能看出外資動作。九月當外資回歸正常作息後,對新興市場的動作或是更應該注意。

外資不買或賣,對台股指數上檔空間就有限,投資人也學聰明,跟著退出,看融資十三日大減超過七○億元可知。問題是美國敢在金融市場興風作浪,是其經濟成長夠力,第二季單季GDP成長竟超過四%,台灣經濟體小,都還未能有如此成長率;美股表現也是全球最強,對共和黨十一月選舉有加分作用。

台灣受國際股匯市影響不輕,尤其美國前幾周還將焦點擺在中國經濟制裁,台灣廠商正討論如何轉戰其他地區國家生產,如今爆出土耳其事件,提高外資匯率壓力,股市動盪,且台灣年底有六都大選,執政黨將股市擺在政績之一,護盤是肯定要的。

水泥、鋼鐵、食品及金控有撐

六月政府代操資金大舉對上半年大漲數倍的被動元件族群獲利了結,手上現金多多,加上政府基金,可能轉戰其他個股以支撐股市。最近上半年報公布,獲利好的公司就較容易吸引買盤。特別是非電子股而獲利大跳升族群相對吸引買盤。

其中水泥、鋼鐵、食品及金控股,有獲利支撐,可攻可守,對指數支撐也有一定幫助,且資金胃納量夠大,較容易吸引護盤資金買進。台泥(1101)上半年大賺一○○.○五億元,而近八年單一年獲利最高一年只不過一○八.二九億元。今年隨著中國限污令以及水泥業提前整合完畢,包括中國的海螺水泥、福建水泥、華新水泥、冀東水泥等等,不管是獲利還是股價表現都很好,也是中國股市在近兩年低檔時,唯一整體族群走勢最強者,甚至創新高。台泥及亞泥轉投資中國水泥都大豐收。亞泥在香港掛牌的亞洲水泥(00743.HK)今年第一季獲利三.一億人民幣,較去年同期的虧損○.七億人民幣好很多,七月初至今股價已由四.五港元大漲至七.一二港元,漲幅五八%。若以今年至今漲幅達一.六倍,遠高於今年台灣亞泥漲幅五六.三%。

而時序進入九月後就接近第四季,中國政府也表明屆時將對華北重污染行業採取限產令,對以在華南為主的台泥及亞泥影響不大;另一方面也對鋼鐵產量有所節制,對鋼鐵產品價格是利多。最近公布半年報,包括大成鋼(2027)、中鴻(2014)、東鋼(2008)、允強(2034)等都相當不錯(詳見後文)。

食品股進入中元節旺季,七月份食品股營收都相當好,包括統一(1216)、卜蜂(1215)、愛之味(1217)、泰山(1218),營收不是創歷史新高就是今年高點,八月份可望持續。其中龍頭統一上半年EPS一.七二元,若扣除去年賣上海星巴克入帳,今年這種獲利對照過去八年EPS全年平均約只有二.三五元附近是相當好的,法人預估全年有機會挑戰三元。六月股東會董事長羅智先表示,統一股價離百元還有一段距離,但從曲線上看來,是朝這個趨勢發展。顯然對統一後市看法樂觀。

而統一旗下轉投資統一中控上半年財報,營收年增六%;稅後盈餘七.一四億人民幣,年增二五.四%;上半年毛利率由去年同期三一.八%,上升一.七個百分點,至三三.五%。另外旗下的統一超(2912)上半年EPS四.九七元,七月營收創歷史新高。整個統一集團的主力公司業績似乎衝勁都很強。近期台股回檔,統一股價逆勢上漲,似乎有先向填息七八.八∼八○元邁進企圖。

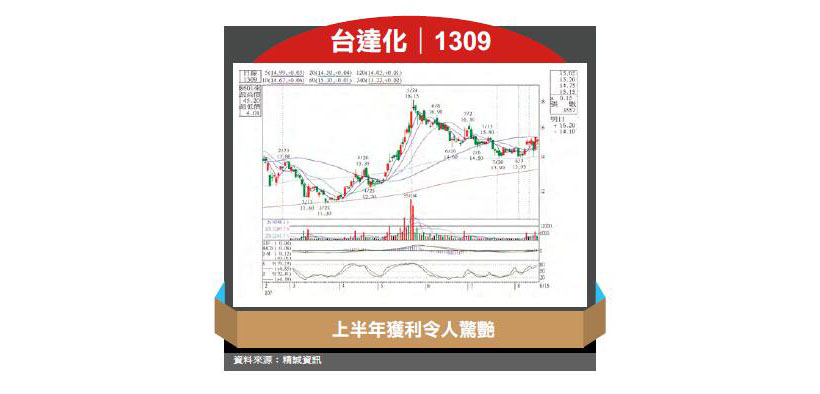

另外,塑膠股台塑(1301)及台化(1326)上半年獲利都很好,雙雙站在季線上下,台塑四寶今年獲利有機會挑戰新高二三五八億元,明年配息一定也會不錯,支撐股價。而塑化股上半年獲利最令人驚豔是低價的台達化(1309),第二季EPS○.五九元,合計上半年EPS一.一七元,已達去年全年的七六%,今年有機會賺超過二元,連續第二年創近八年獲利新高,股價不到十六元實屬偏低。而連續兩季營益率上升的化工股興農(1712),上半年EPS達一.一元,全年至少挑戰一.七元,股價卻不到十七元,該公司近八年每年都有配息○.八元以上(只有一五年配○.六元較低),也是可以一併注意。其他如營益率去年第三季算起,連續三季上升個股可列為選股參考名單。

真正大反彈何時來?

而附表則是已公布上半年EPS超過六元以上公司,高獲利股股價必須先有所表現,才代表股市恢復正常投資,其中包括大立光(3008)、可成(2474)、台積電(2330)等蘋概股,以及中小型成長股嘉澤(3533)、信驊(5274)、神盾(6462)、英利KY(2239);毛利率提升則有鮮活果汁KY(1256)以及特許並成長行業的崑鼎(6803)、可寧衛(8422)都可追蹤。

提到蘋概股,鴻海(2317)第二季財報三率三降低於預期,不過蘋概股本來就是業績從七月起開始上升,最近逆勢創今年新高的是電池的新普(6121)及PCB的臻鼎KY(4958),兩者七月營收表現不俗,新普創今年新高,而上半年EPS已繳出七.一元佳績,以往下半年EPS約較上半年成長三成,以此換算,下半年EPS有機會挑戰九.六元,也就是全年上看十六.八元,相對目前股價,PE不高。

談到財報,最優的一定是被動元件,不管是上半年EPS絕對值,超過六元就有國巨(2327)、華新科(2492)、禾伸堂(3026),大成長者更多,不過就像過去幾期本刊所言,該族群大跌後,整體成交量還是很大,幾乎天天超過三百億元,占大盤成交量二∼三成,股價大跌後籌碼依舊亂,這不是基本面問題而是籌碼問題,且幾乎天天都有利多消息,雖然包括華新科、奇力新(2456)、大毅(2478)股價跌幅都超過五成(還原權值),但這種量滾量走勢有兩種,一是持續大量翻滾,直到量不不出來就進行另一次下跌;另一種就是先大量反彈,而後量縮股價不再破底一陣子,就可展開真的大反彈。

全球股市除了美股外,大多線型不佳,台股也不例外,不過從指數長黑破年線,就馬上反彈,代表政策上還是有利防守一○五○○至年線區間,此時籌碼穩、獲利優的傳產或蘋概股應挺身而出,高價高獲利股至少不要再創新低才好。