跟政策做多 從台灣50找機會

加權指數站上季線,已修正至年線的績優權值股,將展開往季線反攻的走勢,要找政策護盤做多的伏兵,可以從0050成分股找到潛力標的。

文.高適

台股封關期間有兩件足以影響熱錢流向的事件,一為歐洲央行(ECB)一改先前鴿派態度,跟隨聯準會腳步釋出即將升息訊號,總裁拉加德不再排除今年升息的可能性,鷹派成員荷蘭央行總裁則呼籲為今年第四季升息做準備,導致市場預期歐洲央行貨幣政策將從維持利率不變轉向升息二碼,帶動歐洲及美國公債殖利率紛紛再創波段新高。

升息經濟體將十倍增 央行資產負債表年中觸頂

其二為美國今年一月非農就業數據意外大幅優於預期,新增就業四六.七萬人,遠高於市場預期的十五萬;平均每小時薪資月增率○.七%,也高於預期的○.五%,增幅已達去年七月以來高點。如此強勁的就業數據,讓市場猜測聯準會為了應對通膨恐將採取更激進的緊縮政策,市場對聯準會三月將一口氣升息兩碼的預期機率從個位數跳升至三成,也帶動美國十年期公債殖利率飆上一.九四%的新高。

歐美央行升息加速的預期導致公債殖利率飆升,不僅增加風險性資產評價修正壓力,也會增加經濟成長動能因企業資金成本提升而受阻的預期。摩根大通預估四月時升息經濟體的整體GDP,將佔全球GDP比率達約五○%,相較目前的五%成長近九倍,對全球經濟的影響範圍會快速擴大。

預估今年底的全球平均利率為二%,約與肺炎爆發之前相當,全球央行貨幣縮減規模將是一九九○年代以來最大。各央行升息對實體經濟產生影響程度,今年第二季感受會比第一季來的深,間接增加第二季全球GDP修正的壓力。

相較引發資金移動的央行升息,代表熱錢回收的縮表對金融市場衝擊會更大。根據彭博經濟學家預估,七大工業國集團(G7)央行資產負債表總額將於今年年中達高峰,隱含全球金融資產總市值高峰也可能在年中出現。摩根士丹利預估今年五月到二○二三年五月,全球四大主要央行(美、歐、英及日)的資產負債表將縮減二兆美元,成為二○一八年∼二○一九年縮表期間的十二個月內最大降幅的四倍。因此,下半年風險性資產因熱錢回收所引發的修正壓力會比上半年來得大。

由此可知,單就資金面受央行升息與縮表的貨幣政策調整影響的角度,風險性資產第二季的修正風險會比第一季來得高,因聯準會三月將會決定升息一碼或二碼,六月將會決定縮表的速度與規模,在三月及六月聯準會開會前的政策不確定性,就給了市場自行發揮想像力的空間,資產價格也會隨市場情緒起伏、政策預期變化而大幅波動。

第二季風險大於第一季 下半年風險又大於上半年

下半年各央行資產負債表總額開始下降,一旦遇到黑天鵝事件,就會形成資金面與基本面的雙利空,資產價格波動風險又會比上半年來得大。

不過, 美股已在一月提前反映央行升息利空,各指數均出現不小的修正幅度,評價修正風暴中心的那斯達克指數跌幅達二○%,在二月美國十年公債殖利率飆破一.九%時也未見再破底,可推測本波修正低點已過。美股其他各指數也有同樣的情況,有望開始吸引低接買盤資金進場。

潛在買盤資金準備進場 支撐股市跌深反彈

根據歷史資料顯示,二月通常是一年中股票型共同基金及ETF資金淨流入第三大的月份,也是每年上半年僅次於一月資金流入量的第二大月份。今年一月全球股市資金流入八四二億美元,創下有紀錄以來的第二好的新年開局表現,同時也是有史以來第六大的月度資金淨流入規模,可見投資人對全球股市熱度尚未因央行貨幣政策轉向而降溫,將提供推升全球股市繼續向上挑戰的資金動能。

此外,美股企業股票回購靜默期已從二月一日起密集結束,截至二月四日財報公布後可重啟股票回購的標普五百指數成分股比例,在一周內從二九%倍數提升至六五%。高盛預估到三月十四日前每日會產生至少五五億美元的股票購買需求,有助美股朝向多頭方向轉變。

一旦美股評價修正結束並重啟多頭漲勢,對全球股市止跌回穩是有一定的幫助。但考量美股各指數均已「跌破年線」,台股(加權指數)仍在季線之上,不僅對熱錢來說並非是個便宜的選擇,甚至有可能成為提款換現金的對象,以便進行買低賣高的操作策略。外資在台股虎年開紅盤後仍站在賣方提款,就非常符合上述的資金移動邏輯,若外資持續提款台股,自然會形成補跌的壓力。

投信連續買超 力抗外資提款台股補跌壓力

目前明顯與外資提款賣壓對抗的資金莫過於本土投信連續鉅額買盤,因投信掌握委外代操的政府基金,其操作方向與力道多少可以看出背後代表的政府心態。

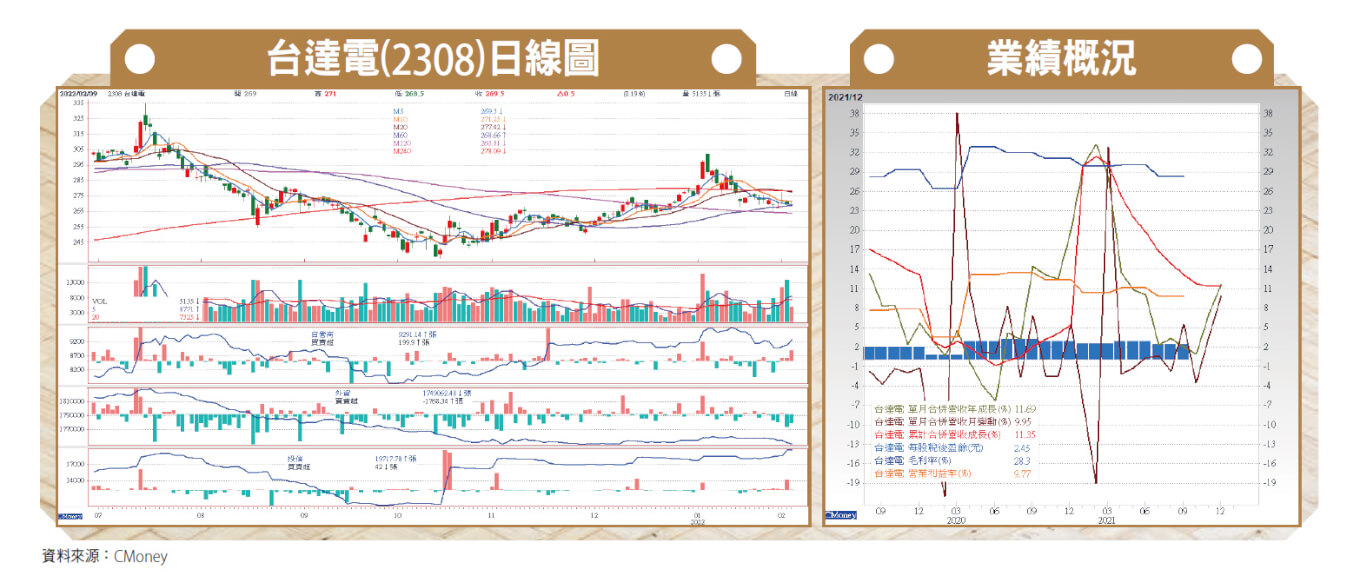

觀察近期台股盤面可清楚發現,台灣五○成分股中的金融股已是被用來護盤的主要工具,虎年開紅盤後又再拉抬「跌破年線」的貨櫃三雄來增強護盤撐指數的力道。

閱讀完整內容