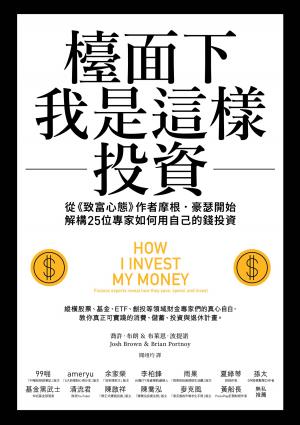

Morgan Housel

職業:協和基金合夥人、全球暢銷書《致富心態》作者

投資關鍵字:儲蓄、長期投資、低成本指數基金、定期定額

如果用自己的錢,我會這樣思考投資:

摩根.豪瑟

協和基金(Collaborative Fund)合夥人,曾是財經網站「萬里富」(The Motley Fool)與《華爾街日報》(Wall Street Journal)的專欄作家。他兩度贏得美國商業編輯與記者協會(Society of American Business Editors and Writers)頒發的最佳商業獎,兩度入圍羅布傑出商業財經新聞獎。

他的文章曾刊登於《哥倫比亞新聞評論》(Columbia Journalism Review)出版的《最佳財經寫作》(The Best Business Writing)。他是全球暢銷書《致富心態》(The Psychology of Money)的作者。

大衛.珊迪.戈特斯曼(David “Sandy” Gottesman)是第一曼哈頓顧問團隊(First Manhattan)的創辦人,也是一名身價破億的投資人。據說他在面試想加入團隊的求職者時,總是會問這個問題:「你擁有什麼?你為什麼擁有這些事物?」

他問的不是「你覺得哪些股票最便宜?」也不是「哪個國家即將進入經濟衰退期?」

他想知道的是求職者如何處理自己的錢。

我非常喜歡這個問題。這個問題能讓我們清楚看見,對專業人士來說,合理的事物(也就是他們建議你做的事)與他們覺得自己該做的事物(也就是他們自己的實際行為)之間,往往有一道無比巨大的鴻溝。

根據投資界的權威評級機構晨星公司(Morningstar)的資料,美國有超過一半以上的共同基金投資組合經理人,沒有把自己的任何一毛錢投資在自己管理的基金中。你可能會覺得這件事令人難以接受,並認為這項統計揭露了某些人說一套做一套的虛偽行為。

但這種事其實遠比你以為的還要常見。南加州大學(University of Southern California)的醫學教授肯.莫瑞(Ken Murray)二○一一年撰寫〈醫師是怎麼死的〉(How Doctors Die)一文,描述醫師為自己選擇的臨終治療,與他們建議病人選擇的有多大的差異。

「(醫師)死亡方式和其他人不同。」他寫道:「他們的特別之處不是他們接受的治療比其他美國人還多;事實正好相反,他們接受的治療相對較少。他們花了那麼多時間為其他人抵禦死亡的威脅,但輪到自己面對死亡時,他們通常抱持相當平和的態度。他們清楚知道接下來會發生什麼事,他們知道自己有哪些選擇,通常他們也有能力接受任何一種他們想要的療法,但他們往往選擇輕輕放下。」醫師可能會千方百計的想治療病人的癌症,但自己選擇的卻可能是安寧治療。

別人建議你做的事,有時候和他們實際做的有所不同,但這並不一定是壞事。這只代表當你在處理有關自己與家人的複雜問題與情感問題時,其實沒有正確答案。沒有哪個答案是放諸四海皆準的真理。

你要找的答案應該要適合你與家人,應該要符合你們共同列出的條件,應該要讓你們能感到安心,一覺到天亮。

在做決策時,你們的選項當然應該要符合一些基本標準──無論在財務方面還是醫療方面,都是同樣的道理。但在做重要的財務決定時,你不應該拿出試算表或教科書照本宣科。你做這些重要決定的場合應該是在餐桌前。你的目標通常不會是最大化投資報酬率,而是將配偶或孩子感到失望的機率最小化。我們很難用表格或算式來做出這一類的決定,而且不同人的選擇通常會有很大的差異。適合這個人的選擇不一定適合另一個人。

你必須找出適合你的選擇。接下來,我要說的是適合我的選擇。

查理.蒙格(Charlie Munger)曾說過:「我原本沒想過要變成有錢人。我只是想要獨立自主。」

我們不一定要有錢,但獨立自主一直以來都是我的個人財務目標。我沒有興趣追求最高的回報,也沒有興趣應用槓桿投資我的資產,並過上最奢華的生活。這兩者看起來都像是人們為了給朋友留下深刻印象而進行的遊戲,而且兩者背後都潛藏風險。大致上來說,我只希望能在每天早上起床時,知道我與家人能用我們喜歡的方式做我們想做的事。我們做的每個財務決定都圍繞著這個目標運轉。

我父母成年後的生活分成兩個階段:極度貧困與普通小康。父親在四十歲時成為醫師,育有三個孩子。他還在讀醫學院時就必須養活三名嗷嗷待哺的小孩,所以不得不養成節儉的心態,就算開始賺取醫師的薪水也沒有改變這種思維。我的父母在人生黃金歲月時的支出遠低於收入,儲蓄率相當高。

這讓他們獲得一定程度的獨立自主。我的父親是急診室醫師,在我看來,這是壓力最大的職業之一。此外,他還必須要輪夜班,痛苦的切換晝夜節律。過了二十年,他受夠了,所以他不幹了。我父親直接辭職,進入人生的下一個階段。

我一直把這件事銘記在心。我父親有能力在某天早上起床後,決定他只要做好準備就可以按自己的意願換一份工作。或許有些人會覺得這件事聽起來像是老奶奶等級的財務目標,但對我來說,獨立自主並不代表你要停止工作。獨立自主代表的是,你只和你喜歡的人一起做你喜歡的工作,而且你可以決定你想工作多久。

你不需要仰賴醫師的收入水準,你也一樣能達到一定程度的獨立自主。最關鍵的是,你要控制你的期望,讓你的支出低於收入。無論收入高低,獨立自主都取決於你的儲蓄率。若你的收入超過了一定程度,那麼決定儲蓄率的,將是你能否繼續維持收入較低時對生活型態的期望。

我和妻子是在大學時認識的,我們同居數年之後才結婚。畢業之後,我們兩人找到的都是入門級的工作,領的是入門級的薪水,安穩的過著簡約生活。每一種生活型態都是相對的,對一個人來說很體面的生活,對另一個人來說可能宛如貴族或乞丐。最重要的是儲蓄率,我們能靠自己的收入買下我們覺得不錯的公寓、不錯的車子、不錯的衣服、不錯的食物。我們的生活稱不上養尊處優,但至少十分舒適。

雖然我們的收入在十多年來不斷增加──我在金融業工作,我妻子在健康保險業工作──但我們大致上依然維持著相同的生活型態。這使得我們的儲蓄率不斷升高。增長的每一塊錢薪資幾乎都變成了儲蓄,成為我們的「獨立自主基金」。如今我們的生活支出遠低於收入,這樣的生活方式和我們的收入多寡關係不大,主要原因在於,我們決定要維持我們在二十多歲時就確立好的生活型態。

在家庭財務計畫方面,若說我對哪一點特別驕傲的話,那必定是我們在很年輕的時候就在這個部分達到了目標,並且在那之後都沒有改變這個目標。雖然我們的儲蓄率非常高,但由於我們對於擁有更多物質的渴望並沒有增加,所以我們鮮少覺得被迫節儉。這並不代表我們不渴望任何物質──我們喜歡好東西,也喜歡舒適的生活。只是我們沒有改變我們的目標罷了。

並不是所有人都適合這樣的規畫。我們之所以適合這樣的規畫,是因為我們兩人一致同意──我們兩人都沒有為對方妥協。能為我們帶來喜樂的事物是散步、閱讀、聽播客等,這些都花不了什麼錢,所以我們不太覺得自己錯過了什麼東西。在很罕見的狀況下,我會質疑我們的儲蓄率,但在這種時候,我總會回想起我的父母靠著多年的高儲蓄率獲得的獨立自主,於是質疑很快就會消失了。獨立自主是我們的首要目標。

第二個支出遠低於收入的好處是,你不會為了和親友比較誰的物質生活比較好,而步上永遠沒有盡頭的精神跑步機(psychological treadmill)。若你用遠低於收入的支出維持舒適的生活,不去渴望更多物質享受,你將能卸下許多人在現代已開發社會中所承受的巨大社會壓力。納西姆.塔雷伯(Nassim Taleb)解釋:「當我們有能力在永無止境的競爭環境中調節我們的行為,獲得平靜的心靈,才算是獲得真正的成功。」我喜歡這個說法。

我們追求獨立自主的決心非常強烈,以致我們做出一些理論上來說一點也不合理的決定。我們買房子的時候甚至沒有貸款。雖然這是我們所有做過的財務決定中最糟的一個,同時也是所有做過的金錢決定中最棒的一個。在我們買房子的時候,房貸利率低到不可思議,任何理智的顧問都會建議我們利用廉價貨幣的優勢,把多出來的錢拿去投資報酬率更高的資產,例如:股票。但我們的目標不是成為冷靜理智的人,而是做出適合我們心理狀態的決定。

擁有房子為我帶來的獨立自主,遠遠好過利用划算的房貸進行財務槓桿獲得額外收入的喜悅。無須每月付款的感覺,也遠遠好過最大化我們名下資產的長期價值。這樣的投資規畫讓我有獨立自主的感覺。

任何人都可以指出這個決定有哪些缺點,或者指出他們絕對不會這麼做的原因,我不會駁斥他們的論點。從投資理論來看,這個決定毫無邏輯;但這個決定適合我們。我們喜歡這種買房方式,這才是最重要的。好的決定並不一定是理性的決定。你終究必須在某個時間點選擇你要當個快樂的人,還是「正確」的人。

除此之外,我們也把資產中的現金比例維持得很高,比多數財務顧問的建議還要高──若不把房子算在內,我們的資產中大約有二○%的現金。這個決定在投資理論中也同樣不合邏輯,我也不會建議其他人這麼做。我們會這麼做,只是因為這是適合我們的方式。

我們認為,現金就像是獨立自主必需的氧氣。更重要的是,我們絕對不想在不得已時賣掉目前持有的股票,所以我們才會維持這麼高的現金比例。我們希望在未來遇到巨大開支時,能夠儘量把賣股票換現金的必要性下降到幾乎為零。我們對風險的容忍程度,就是比其他人還要低。

從我過去了解到的各種個人財務狀況來看,每個人終究會遇到預料之外的巨大開支,沒有人例外。正是因為這些開支是預料外的,所以人們不會為此事先做好計畫。詳細了解我們財務狀況的人很少,這些人通常會問我:「你們存錢是為了什麼?你們要買房嗎?買船嗎?買新車嗎?」不是,我們沒有要買任何東西。我存錢,是因為這個世界丟出曲線球的頻率遠比我們以為的還要高。若我們不需要為了意外開支而被迫賣掉股票,那麼我們就能儘量延長持股的時間,有更高的機率讓這些股票持續複利下去。查理.蒙格說得好:「複利的首要規則,就是永遠別在沒必要時中斷複利。」

我與家人如何看待投資

剛開始工作時,我總是自己決定要買哪些股票。當時我們持有的只有個別股票,多數股票都是波克夏.海瑟威(Berkshire Hathaway)或寶僑(Procter & Gamble)等大型公司,少數股票則來自我認為投資價值夠高的較小型公司。在二十歲到三十歲之間,我在任何一個時間點都持有大約二十支個股。

我不知道我自己在挑選股票的那段期間表現得如何。我的表現有贏過市場嗎?我不確定。我就像多數自己選股的人一樣,總會遇到賠錢的時候。無論如何,後來我的觀點逐漸轉變,如今我名下的所有股票都來自低成本指數基金(lowcost index fund)。

我不覺得主動挑選股票有什麼不好的地方,無論你是自己挑選股票或者把錢交給主動型基金經理人,都很不錯。我認為確實有些人的表現能勝過市場的平均值──只不過這件事情其實非常困難,比多數人想像的還要困難很多。

若要用一句話來總結我對投資的看法,這句話大概是:所有投資人在挑選策略時,都應該選擇最有可能成功達到目標的策略。我認為對多數投資人而言,定期定額投入低成本指數基金是最有可能長期成功的投資方法。

但是,這並不代表每一次的指數投資都能成功,也不代表每個人都適合這種投資方法,更不代表主動挑選股票注定會失敗。整體而言,金融界目前太過根深蒂固的認為,我們一定要在這兩者之中擇一──那些強烈反對主動投資的人尤其如此。

打敗市場本來就是件難事,成功的機率應該很低。如果這些事情簡單到每個人都能做到,市場上就沒有機會可言了。所以,當我們看到大部分試圖打敗市場的人都以失敗告終時,我們也無須訝異(根據統計資料顯示,在二○一○~二○一九年這十年間,八五%的大規模主動投資經理人表現都低於標普五百〔S&P 500〕)。

在我認識的人當中,有些人認為想要勝過市場是很愚蠢的行為。儘管如此,他們依然會鼓勵自己的孩子追求這個難以企及的目標,成為場上的專業選手。每個人都有權利做出自己想要的選擇。人生其實就是一場機率遊戲,而我們對於機率的看法各自不同。

我在投資多年後逐漸意識到,如果我們能在未來數十年繼續把錢投資在低成本指數基金上,放任複利錢滾錢的話,我們有很高的機率能達成家庭財務目標。這個觀念大致上來自我們節儉的生活模式。如果你無須冒著額外風險嘗試超越市場,就能達到所有目標,那又何必去冒風險呢?就算無法成為這個世界上最傑出的投資人,我也不會遇上什麼問題;但變成糟糕的投資人,對我來說,絕對會是個大問題。每當我從這個角度思考,我就能毫不猶豫的選擇並持有指數基金。我知道並非所有人都同意這套邏輯,對我那些以戰勝市場為專業的朋友來說,尤其如此。我很敬重他們的工作,但對我們家來說,低成本指數基金才是最合適的投資方式。

我們每次領到薪水,就會把錢投資到指數基金──這些指數基金中有美國股票也有外國股票。我們沒有設立明確的目標,只是把開銷剩餘的錢投資進去而已。我們把退休基金帳戶的存款上限調到最高,用來投資這些基金,並且也拿去投資孩子們的五二九大學儲蓄計畫(529 college savings plan)。

我們的投資僅止於此。事實上,我們的總資產就只有三樣東西:一棟房子、一個支票帳戶和領航集團(Vanguard)的幾支指數基金。

我們不需要更複雜的投資方式。我希望一切都能保持簡單明瞭。我最相信的其中一條投資哲學是:你為投資付出的努力和你獲得的回報之間,只有極低的關聯性。這是因為,真正在推動這個世界的其實是那些頂尖的成功人士──大多數收益都流入極少數人的帳戶中。無論你多麼努力投資,只要你沒有達成策略中最關鍵的那兩、三個條件,你必定無法順利;反之亦然。無論再怎麼簡單的投資策略,只要好好掌握成功的必要條件,這個策略就能順利運作。我的投資策略不需要我自己挑選正確的產業,或預測下一個經濟衰退期何時到來。我的投資策略需要的是高儲蓄率、耐心,以及樂觀預期全球經濟將會在未來數十年創造更高的價值。我為投資付出的努力幾乎都用於思考這三件事──尤其是頭兩個我自己就能控制的條件。

有鑑於我過去曾改變過投資策略,未來我當然也有可能再次改變策略。

無論我們用什麼方法儲蓄或投資,我都很確定我們的最終目標會是獨立自主,我也很確定我們每次選擇的都會是能讓我們一夜好眠的策略。

這就是我們的終極目標:完全掌控致富心態。

不過請別忘了,每個人都有權利做出自己想要的選擇。無須認為他人的投資策略過於瘋狂。 閱讀完整內容