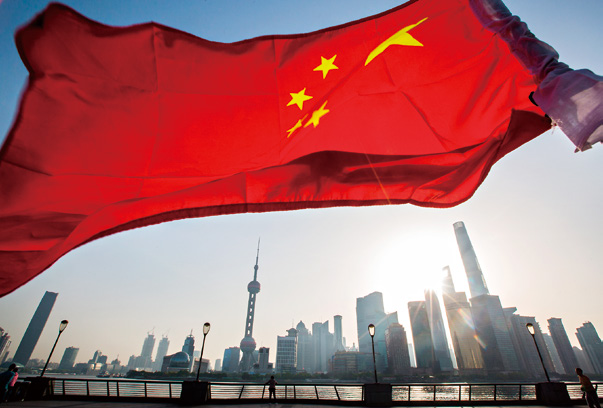

中國掀起最狂購併潮,台灣與世界如何接招?

兩年一度的上海車展,再度讓上海周邊大塞車, 平常半小時的車程,開幕第一天,《今周刊》採訪團隊花了超過一個小時才抵達。當進入中國國家會展中心,穿過各大汽車品牌,其中一個展場,人潮明顯多過其他品牌,讓我們決定一探究竟。

眼前的這個品牌名叫領克(Lynk & Co),是中國吉利汽車(以下簡稱吉利)與瑞典富豪汽車(以下簡稱VOLVO)合資成立的新品牌,車款設計標榜動感、年輕,走中價位路線;最讓人印象深刻的,是參觀群眾對我們說出的一句話:「我就是專程來看吉利的。這幾年,他們的車進步太多了,我相信這個新品牌(領克),也能幹得不錯!」

第一槍:金融海嘯後大手筆

「汽車瘋子」吉利,大膽吃下VOLVO

但在七年前,全世界看待吉利,無疑是另一種觀感。

二○一○年三月底,吉利董事長李書福經過兩年漫長談判,終於敲定以十八億美元購併VOLVO品牌,成為金融海嘯後、中國企業購併海外企業的第一槍。在此之前,《今周刊》曾獨家專訪李書福,當時他坦言,吉利為了轉型中、高端品牌,動用大量資本支出,負債超過一百億人民幣、財務壓力很大。此外,吉利的設計混雜各品牌特點,風格「醜到家」,也一直是中國國產車中的笑柄。

經濟成長越慢,中資越瘋海外購併

一六年,吉利、VOLVO兩大品牌雙雙繳出傲人成績:吉利的稅後淨利成長超過四八.四%,VOLVO的全球銷量也創歷史新高。當銷售帶動獲利,吉利股價大幅上揚,今年初,吉利已正式取代老牌貿易服務商利豐,成為恒生指數唯一的汽車類成分股!而在本次《今周刊》第十四屆「兩岸三地一千大企業」調查中,吉利的市值在一年之間成長近一六七%,排名也從前次的三九七名,一舉躍升到一三七名。

從毫不掩飾的山寨本色產品策略,到成功整合北歐車廠、完美扭轉品牌形象,如今的李書福,儼然是中國企業家們的偶像。海外購併,也成為中國企業在過去一年最鮮明的主旋律。

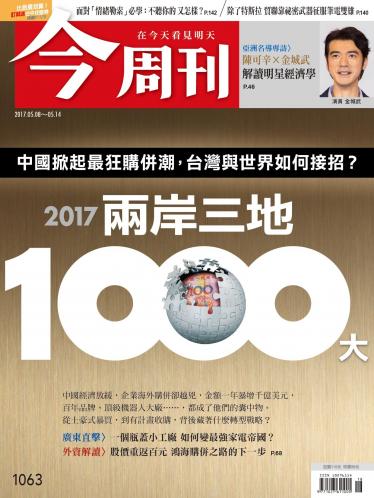

新顯學:陸企大掃貨

十三五點火,一年購併金額翻倍回到一○年,李書福擊發中資海外購併第一枚震撼彈的那一年,據《彭博》統計,當年度整體中國企業對外購併金額約為五四七億美元。相似的金額維持三年之後,一四年起,海外購併金額逐漸升高,至一五年突破千億美元;而在一六年,更以驚濤捲起千堆雪之勢,狂妄地在一年之間出現倍數增長,達到二四五○億美元以上(約新台幣七.六兆元)。管理諮詢機構麥肯錫統計,一六年中國企業的海外購併金額,已是外商在中國購併額的六倍。

中國企業日益盛行海外購併,成了這兩年橫掃全球的一股大浪;好比中國大媽觀光客旅遊時「暴買」,每位中國大老闆也都熱切關心,今年自己該去哪個國家,搶標什麼物美價廉的資產?今年本刊進行「兩岸三地一千大企業」調查報導,我們試著拆解這股資金潮的後續力度與輻射範圍。

計畫經濟,仍是這股中資巨浪能漫淹全球的根本底蘊。海外購併金額暴增的一六年,正是中國「十三五」規畫上路的第一年,與此前各個五年計畫截然不同,十三五的內涵中,先是認清「中國經濟成長速度減緩」的現實;此外,則是力圖將中國從「生產大國」改造為「製造大國」,兩者的差別,在於「製造大國」需要更高端的品牌與技術。

「經濟減速」與「高端製造」,對中國企業來說,像是啟動「大航海時代」的巨大推力:國內經濟減速,逼得企業必須拓展海外市場尋找新動能,攤開數據,中國的海外購併金額與經濟成長率,的確呈現近乎完美的反向關係。而高端製造的政策引導,也讓企業必須放眼四海,尋找具有戰略意義的品牌與技術。

中華經濟研究院第一所所長劉孟俊指出,相較於二○○○年後,中國國企因為肩負戰略任務,主要購併能源、糧食等原物料資產;近年來,越來越多民營企業到歐美,只為購併知名品牌,吉利汽車就是最好的例子。

除了企業, 他們還暴買這些資產⋯⋯

── 中資近年收購標的

再進化:鎖定高科技

美的併機器人巨頭,騰訊入主特斯拉資深產業專家杜紫宸則直言,近五年來,隨著中國政策主張「走出去」,中國企業購併風格再次轉變,他們對高科技、掌握先進技術的企業,興趣格外濃厚,「所以他們(美的集團)在歐洲成功購併了庫卡(KUKA),這是世界頂級的工業機器人廠;最近的例子,則是騰訊取得電動車大廠特斯拉的五%股權。」

要品牌、要技術,中國企業的海外購併地區,也有別於早期著重亞洲市場,去年拿下的企業與資產,以歐洲、北美為主,其中,在歐洲的購併成果又遠比北美豐碩。「如果中國無法打敗歐洲,就會買下歐洲。」《金融時報》專欄作家蓋伯(John Gapper)形容。杜紫宸指出,這是因為美國對中國資本頗有疑慮,只要有可能破壞市場競爭機制,資金來源和股權不夠透明,或取得技術危害國家安全,負責審查的美國外國投資委員會(CFIUS),就有權主動介入調查。

例如紫光集團購併美光科技(Micron)、威騰(Western Digital)等許多案件,就在這道程序下戛然而止。杜紫宸分析,在歐洲,並沒有類似的購併審查機關,而且德國與中國的產業結構非常互補,因此中國企業在歐洲的購併數量,顯著高於北美。

除了政策推動之外,資本市場的天時地利,也是中國企業吞食天地的重要背景。「受金融海嘯衝擊,各國企業願意談判的價位,普遍降低。」劉孟俊分析,中國企業在金融海嘯後積極開拓市場,當海外企業價錢又變便宜,自然有更高意願出手購併。杜紫宸則表示,「中國股市的超高本益比,讓企業可以更容易籌得豐沛資金,到海外去購併,這是獨一無二的優勢。」

政策支持及資本市場等優勢,讓中國企業得以在全球瘋狂「掃貨」。但不可否認,當多數公司尋求機會壯大自身,也有特定公司因為過於張揚,多次購併得手後,反令自己陷入爭議。「同樣是海外購併,歐、美企業出手,成功率約九成,中資的成功率卻不到七成,」劉孟俊直言:「(中資)經驗不足、手法粗糙,作風太高調了,很多國家真的會怕!」

經營海南航空起家的海航集團,就是近期爭議核心。論中資海外購併,海航集團是當之無愧的主角;雖然海航集團未整體上市,無法從本次調查了解營運規模,但《金融時報》比對數據發現,自一五年以來,神祕的海航集團,海外購併金額竟達四百億美元(約一.二兆元新台幣)!

引爭議:資金來源不明

《富比世》、 德意志銀行,成海航獵物不僅出手驚人,海航集團選擇的對象更是多元,從知名商業雜誌《富比世》(Forbes), 德意志銀行(Deutsche Bank),希爾頓酒店(Hilton Worldwide)到礦業巨擘嘉能可(Glencore)儲油部門,購併目標無所不包,也難怪《華爾街日報》等中外媒體,近來紛紛質疑其資金來源,以及背後真正的購併動機。

除了外國政府作梗,人民幣匯率貶值以來,中國政府收緊對資金進出的管制,也給購併案造成重重阻礙,甚至讓交易破局。

四月十七日,國內軟體服務商精誠資訊公告,受「當地外匯政策原因」影響,公司解除原訂賣出轉投資四方精創股權的協議,二十五.五億元新台幣處分利益,也暫時無法落袋,可見未來一段時間,人民幣匯率波動將繼續影響中資海外購併的腳步,甚至牽動台商處分轉投資的交易。

紅色資本進擊,也會踢鐵板

── 近年中資購併案爭議

繞彎路:政治因素下的出路

台企出售子公司股權,與中資結盟整體來說,這一股中國企業海外購併狂潮的主導力量在政策,儘管會受到資本市場、人民幣匯率的變化影響,但對外購併的趨勢應不致徹底逆轉。在科技業與金融業仍具技術優勢的台灣,自然也在這波中資巨浪的輻射範圍之內。不同的是,受到政黨輪替後、兩岸局勢丕變影響,中資購併台商的模式,正在變形。

「沒辦法,現在(中資購併台商)案子幾乎都不會准,只能『變通一下』!」一位嫻熟兩岸購併運作實務的律師苦笑。他所說的「變通一下」,是指台商由出售母公司股權,改為出售子公司,藉此達到與中資結盟的目的。雖然過程較複雜,但通過審查的機會相對較高。

兩岸購併碰壁,靠賣子公司解套

── 近年台資結盟中資案例

繞彎路:政治因素下的出路

台企出售子公司股權,與中資結盟整體來說,這一股中國企業海外購併狂潮的主導力量在政策,儘管會受到資本市場、人民幣匯率的變化影響,但對外購併的趨勢應不致徹底逆轉。在科技業與金融業仍具技術優勢的台灣,自然也在這波中資巨浪的輻射範圍之內。不同的是,受到政黨輪替後、兩岸局勢丕變影響,中資購併台商的模式,正在變形。

「沒辦法,現在(中資購併台商)案子幾乎都不會准,只能『變通一下』!」一位嫻熟兩岸購併運作實務的律師苦笑。他所說的「變通一下」,是指台商由出售母公司股權,改為出售子公司,藉此達到與中資結盟的目的。雖然過程較複雜,但通過審查的機會相對較高。

查閱公開資訊可得知,從國泰金控、聯發科、南茂到美律,至少有四家知名上市公司,近年都曾出售子公司股權予中資。以聯發科為例,就出售傑發科技全數股權,給中國最大電子地圖商北京四維圖新。蟬聯國內金融業市值第 一的國泰金控則在一五年時,透過現金增資,讓中國互聯網金融龍頭螞蟻金服取得大陸國泰產險五一%股權。

南茂與美律兩件交易,過程也頗為曲折。回顧歷史,去年中國連接器龍頭立訊精密,原要投資三十七.八億元新台幣、以私募入股美律,但投審會以本案屬實質購併為由,駁回申請。隨後雙方改弦易轍,立訊轉而投資美律的蘇州子公司、取得五一%股權;到了今年,美律又處分廣東惠州、上海市兩家子公司股權,同樣由立訊取得五一%主導地位。至此,美律與立訊顯然緊密結盟。

南茂的交易過程與美律相似,一五年底,公司與紫光集團協議策略聯盟,後者原將投資一一九億元新台幣、取得南茂二五%股權,但被投審會打回票。入股案終止後,南茂隨即公告、處分子公司五五%股權,交易對象正是紫光集團。

從國泰金控、美律到南茂,都選擇讓出中國子公司的主導權,在政府態度改變以前,恐怕有更多企業採用這種權宜之計,換取結盟當地業者的機會。

當中國重點投資全球高科技公司、同時獎勵發展國內半導體產業,包括紫光集團在內,中資侵蝕、挑戰台商原來的市場,已成無可避免的事實。

而從中國科技產業的布局進程來看,兩岸之間接下來最劇烈的交鋒戰場,就在封測產業。

陸廠飛速成長,台廠優勢現隱憂

── 全球10大封測廠排行

主戰場:封測業投資效益高

中國拚半導體,打造陸版台積電北美半導體產業協會統計,至二○年時,中國將有多達二十六座晶圓廠先後完工,這就是封測產業在中國飛速成長的最大原因。

數據顯示, 去年全球專業封測廠中,市占率前三名依舊是日月光、艾克爾(Amkor)與矽品,但中國廠商來勢洶洶:完成購併新加坡業者星科金朋的江蘇長電(以下簡稱長電)、購併美商FCI的天水華天,以及吃下超微兩座封測廠、去年一度傳出有意購併艾克爾的通富微電等三家公司,未來都是台商的強勁對手。

例如,天水華天、通富微電營收成長迅速,通富微電全年營收甚至大增九成;儘管市占率與力成有一段差距,但天水華天市值已逼近力成,相信明年一千大榜單,有可能看到更多中國封測廠上榜。

「中國發展半導體,封測是不可缺少的一環。」一位要求匿名的半導體廠高層分析,半導體製程分為IC設計、晶圓代工與封測等三段,中國的策略雖是三管齊下、積極發展自有技術,但就成本而言,IC設計主要是人力成本、開銷不多,晶圓代工的資本開支最大,「相較之下, 投資在封測廠,效益比晶圓代工高得多。」

當中國有了海思、展訊等知名IC設計公司,在晶圓代工領域暫時無法追上台積電,將資源挹注在封測廠,無疑是將本求利的選項。

在中國封測領頭羊長電身上,內部整合早已悄悄展開。長電購併星科金朋後,正式成為全球第四大封測廠,去年又與中芯國際進一步結盟,後者成為長電最大股東。

近來還有傳言指出,改造長電的董事長王新潮可能退休,由中芯國際營運長趙海軍接任,「 如果傳聞成真,就表示中國有意結合兩家晶圓代工、封測大廠,打造『類似台積電』的經營模式。」這位半導體高層說。

透過購併,中國資本正化身為全球優質品牌。「 因此,我們看待中資來台的思惟、標準,必須大幅調整、變得更有彈性,」劉孟俊舉例:「假設有一天,VOLVO宣布購併某一家台商,身為中資百分百持股的汽車品牌,主管機關究竟該不該允許這件購併?這是台灣必須提前思索的嚴肅課題。」

受到中國政府加強資本外流管控政策的影響,根據「購併市場資訊 (Merger Market)」日前發布的「中港第一季度購併趨勢報告」,今年第一季,中資企業對外購併總額僅有二五五億美元,較去年第一季減少三分之二。

大課題:當陸企轉型變身

面對中資來台,主管機關應更有彈性但在報告揭露後,包括復星集團、萬科等海外購併A咖紛紛對外表示,即使管控趨嚴,大型業者對海外購併的態度仍然飢渴,不排除會利用未受控管的海外資產直接出手。

更重要的是,經過前兩年的購併狂潮之後,中資企業朝價值鏈上游發展的轉型變身,才正要開始。就像在熱鬧的上海車展場內,當地媒體對吉利推出的領克01 車款是這樣評價的:有點像保時捷、有點像起亞,但,也有一些自己的個性。

吸納海外品牌與技術資源後,中資企業即將展現的新模樣,台灣與世界準備好了嗎…開啟APP閱讀完整內容