巴菲特建議股東:長抱大盤、買股勝黃金

今年股東會再談投資心法:比特幣、債券別碰!

巴菲特42年來平均年報酬率是標普2倍

「什麼都不用做,就能讓一萬美元變成五千一百萬美元。」這可不是詐騙集團,而是「股神」巴菲特之言。二○一八年股東會,巴菲特再次宣揚他一以貫之的理念:股票遠勝其他資產;只須買大盤指數基金,不須專業、不用選股,就能坐享高報酬。

五月五日,波克夏海瑟威(Berkshire Hathaway)舉行股東會,執行長巴菲特解釋其投資理念,他用一個故事說起。

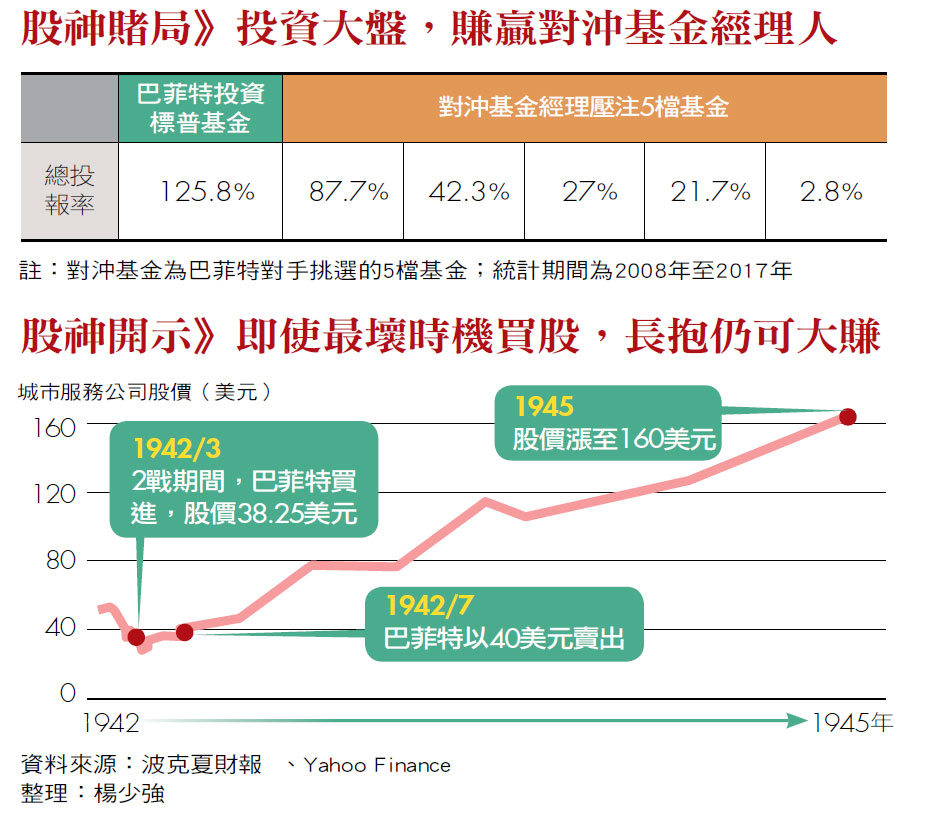

一九四二年三月二次大戰期間,《紐約時報》頭版盡是日本在太平洋戰場節節勝利的消息,整個美國充斥悲觀情緒。三月十一日,當時年僅十二歲的巴菲特,以三十八.二五美元價位,買進城市服務(Cities Services)公司三單位股票。

「買股票只須一個簡單理念:長期堅持下去。這會比你聽小道消息或請理財顧問更有用。」這是巴菲特的智慧。

受悲觀情緒影響,四個月後巴菲特以四十美元的價格賣掉持股,總共獲利約五美元。事後看來這是錯誤決定,因為城市服務股價一路漲到四年後一百六十美元,是當初巴菲特買進價逾四倍。

買標普基金,躺賺一成投報

巴菲特用這個故事說明:即使在最壞時機買股, 長期仍可獲得高報酬。據他計算,一九四二年用一萬美元投資標普五百指數基金(ETF,這是假設,當時沒有這種產品),到二○一八年將變成五千一百萬美元, 相當於年化報酬率一一%。「這段期間你什麼都不需要做,不用每天看股市漲跌,不用分析,就能靜靜的等著這一萬美元變成五千一百萬美元。」

這並非空談。十年前有位對沖基金經理向他挑戰,賭的是大盤指數基金與主動型對沖基金,何者報酬率較高?結果在去年底揭曉:巴菲特選的標普五百指數基金,十年下來報酬率一二六%,比對手選的五支對沖基金裡表現最佳者,高出近四十個百分點。

巴菲特不只推薦指數基金,他還認為股票是遠勝黃金、債券的資產。

評比特幣「下場會很慘」

據他計算:一九四二年用一萬美元可買到三百盎司( 約八千五百公克) 黃金, 到今天價值四十萬美元,不到同期投資股市帶來價值的百分之一。「如果你買黃金,你只能因為它稀缺而變珍貴。但它到底能生產什麼?什麼都沒有!」巴菲特說。

這是因為持有黃金不會帶來更多黃金,「一九四二年你買三百盎司黃金,到今天還是只有三百盎司。」這也是巴菲特看空比特幣的原因。他認為比特幣「沒有生產任何和這個資產相關的價值。」持有者若想賺錢,唯一方式是等別人出更高價買下,「虛擬貨幣的下場會很慘。」

看債券,「報酬微不足道」

至於債券,巴菲特稱「長期債券是個糟糕的投資。」美國聯準會打算將年通貨膨脹率提高到二%,但長期利率不會比二%高太多,「經過通膨調整後,債券報酬率微不足道。」這在金融危機時更糟,因為當局會將利率降至近於零,對債券投資者更不利,但對股市卻更有利。

在巴菲特看來,股票是遠勝黃金、債券、比特幣的資產。「你買下企業的每一塊錢,都可獲得小於一分錢的回報。」用這些回報再去投資,就能帶來更多的報酬。

乍看之下,巴菲特的投資理念極單純:買進股票並長期持有。但實踐者卻不多,一是因為不符專業投資機構口味。若只買進大盤指數基金,什麼都不用做,專業機構就收不到手續費。因此他們希望客戶頻繁進出,他們才能名正言順收手續費。巴菲特曾說:「不管報酬好壞,手續費永不消失。」

但更重要原因是人們缺乏恆心。一九九○年代,網路股狂飆,巴菲特堅持不買這些股票,有一段時間他的績效落後大盤。據《富比世》專欄作家卡姆(Ken Kam)的說法,有一些已跟著巴菲特操作五年的一般投資者,當時就棄他而去。即使在一九九○年代中期以前,巴菲特已用三十年投資績效,證明他是長期能超越大盤的投資者。

但當時人們看到他短期績效不佳就離他而去,事後證明這些人吃了大虧。二○○○年網路泡沫破滅,巴菲特再次交出超越市場的高績效。卡姆說:「若這些人當時能再給巴菲特五年時間,他們會得到更好的報酬。」

「對人下注比壓寶特定資產更可靠。」巴菲特曾如此詮釋他購併企業的理念,這套用到投資一樣適用。「股神」以他一甲子投資經驗,歸納出這些理念。若人們不知該投資何物,不妨壓寶巴菲特,堅持實踐其理念。這將是「股神」帶給人們最划算的交易。

閱讀完整內容