市場預期美國聯準會將在九月二十日開會時,宣布啟動縮表計畫,基金經理人紛紛加速調整資產配置,哪些區域最受青睞呢?

如果計畫沒有改變,那麼,九月二十日,會是二○○八年以來全球金融環境的一個重要轉折點。

根據美國聯準會(Fed)在七月間的開會討論內容,預定在九月二十日召開的例行會議,就是啟動所謂「縮表計畫」的時間點,聯準會將開始縮減它的資產負債表。也就是,○八年金融海嘯後聯準會透過「印鈔票買債券」所放出巨量資金,從這一天起將正式進入回收階段。

九月七日,聯準會公布最新版的美國經濟黃皮書,表示「美國經濟活動持續增長」,《華爾街日報》立刻解讀,這份報告擺明就是要為兩周後的縮表計畫預作暖身。不過,從美股近期表現來看,市場似乎並不擔心聯準會箭在弦上的縮表大計,原因之一,在於即使聯準會宣布縮表,但為減少市場衝擊,也極可能會暫緩升息。

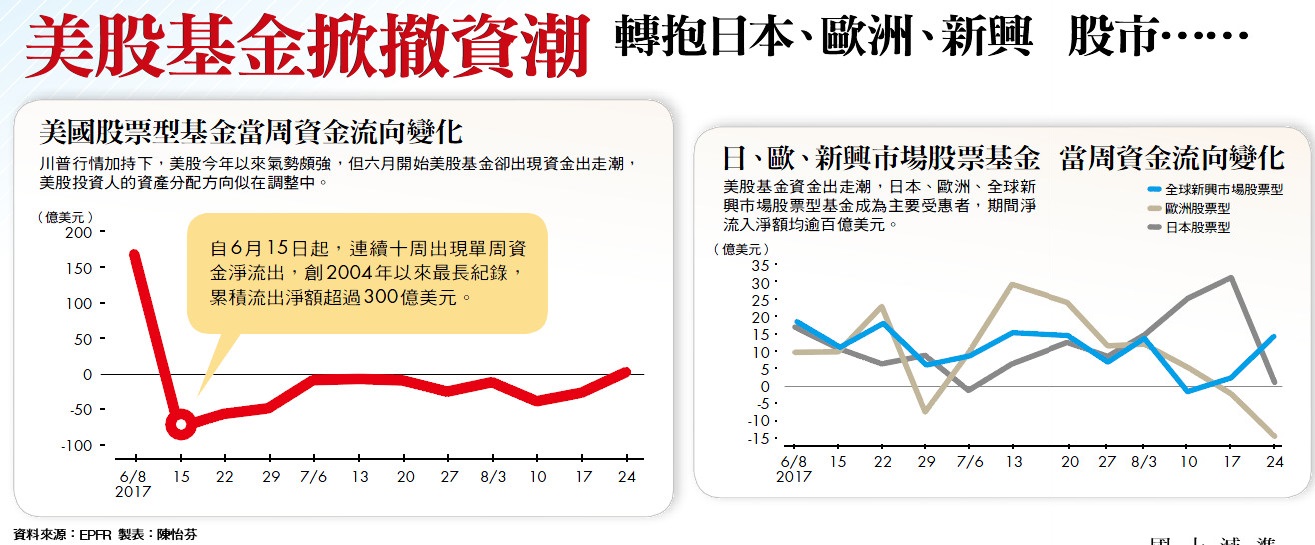

一壞球(縮表)、一好球(不升息),乍看之下並沒有破壞股市多空的表面平衡,但在波瀾不興的海平面下,資金暗潮其實已經出現了加速竄流的調整跡象。根據追蹤全球共同基金資金流向的EPFR數據顯示,自六月中旬至八月下旬,美國股票型基金出現了連續十周的資金淨流出,總共抽離了三百億美元、近兆元台幣的資金部位。

資金挪移》美股基金失血

連10周淨流出,13年來最長

連續十周,這是自二○○四年以來,時間最長的一次「美股基金淨流出」浪潮,這段期間,美股整體表現大致向上,投資人並沒有「停損壓力」,資金流出的意圖多半基於資產配置重新調整。即使在八月最後一周美股基金終於出現了單周資金淨流入,但這一波的資金撤出潮,仍使美股基金今年以來呈現資金淨流出狀態。

事實上,不只基金投資人開始居高思危,全球型基金經理人在安排各個區域的投資配置時,也逐漸有了「暫時避風」的念頭。管理資金規模約達五千七百億台幣、全球最大平衡型基金貝萊德環球資產配置基金,目前對美股的持股部位就僅有二六%,遠低於該基金預設對美股應該持有三六%的正常水準。

日本》政策雙引擎利多

貝萊德基金操盤老手加碼

貝萊德環球資產配置基金的經理人,原本是台灣投資人也頗為熟悉的施達文(Dennis Stattman),這位操盤二十八年、戰功彪炳的基金老將,在今年八月已正式退休,而減碼美國,是他在離開基金操盤手位置的最後決策之一,至於他留下的另一個重要布局,則是加碼日本──環球資產配置基金目前持有日股比重九%以上,遠高於原本預設的四・五%水準。

事實上,就在美股基金出現資金撤離潮的十周期間,日本股票型基金,也是各個區域市場中的主要受惠者之一,期間共流入了一二三億美元左右資金。至於資金轉向的原因,恐怕還是與聯準會的縮表計畫有關。

「美股可能會令投資人感到失望……;我們在七月大舉加碼日本股市。」貝萊德環球資產配置基金在給投資人的簡報中分析,看好日本的理由,除了股市評價相對合理,也看到日本的「雙引擎策略」,一方面,它不甩美國老大哥,繼續維持寬鬆貨幣政策,另一方面,也將用力拉高財政政策對景氣刺激的力度。

邏輯很簡單,當美國縮表、貨幣政策的刺激效應恐將退場之際,聰明錢開始轉向其他仍在灌注「景氣特效藥」的市場,日本,就是最明顯的目標。

「日本仍然需要『極度寬鬆』的貨幣政策,至少,還得維持一段寬鬆時間。」在八月二十五日匯聚全球各大央行總裁的「傑克森洞」會議中,日本銀行總裁黑田東彥篤定的說,「我們會關注美國、歐洲的貨幣政策,但日本央行必須面對通膨率遠低於目標的現實。」白話解釋,就算美國縮表,日本還是會繼續走在自己的寬鬆貨幣路線上。

貨幣刺激不打折,財政刺激卻更猛。根據日本財務省最新公布的資料,二○一八年會計年度日本總預算將達一○一兆日圓,雖然沒有超過二○一七年度的一○一・五兆日圓水準,但值得注意的是,國債高企的日本,政府預算中往往有大筆支出是用於「無關經濟」的債務償還,但在一八年度,「償債以外」的支出卻能達到破紀錄的七十七兆日圓以上。

至於看好日本的另一個理由,則與前面提到的美股「好球」有關,也就是「美國可能不升息」。對股市來說,這或許是好事,但從匯率的角度來看,則反而讓此前「升息拉抬美元指數」的期待落空。近來美元指數直直落,多少反映了市場對美國升息的態度預期,相對之下,主流貨幣中,「歐元、日圓的升值機率都高於美元。」被譽為「日圓先生」的榊原英資這麼說。

其中,日本雖然仍將維持寬鬆政策,但財政刺激的力度有望提振經濟成長、推升匯率;相對的,美國總統川普不是不知道縮表之後必須仰賴財政刺激接棒,但原先被市場寄予高度厚望的最強財政猛藥──減稅方案,卻因為美國總統川普的施政陷入困境而備受質疑。「日圓相對美元升值的趨勢已經確立,今年年底前,可望看到一百日圓兌一美元的匯率。」榊原英資預期。

有貨幣政策與財政政策的雙引擎,加上匯率看漲,日本儼然成為全球資金在規避美國縮表風險下的首要避風港。

歐洲》將縮減寬鬆力道

轉進前先留意「避風」能耐

日本之外,新興市場與歐洲也是近來全球資金轉進的方向,不過,歐洲央行在九月七日召開例行會議後,跟進美國緊縮貨幣的態度愈趨明顯,從「規避縮表風險」的角度來看,歐洲市場的避風能耐似乎必須打上問號。

會議中,歐洲央行雖然決定利率水準維持不變,但表示可能在十月開始縮減購債規模。這個時間點,是在九月二十四日德國大選結束後,一般認為,德國現任總理梅克爾的贏面仍大,只要沒有意外結果,歐洲央行很可能就會選在十月減少貨幣政策的刺激力度。

新興市場》降息派對放膽玩

墨比爾斯首選中、泰、印度

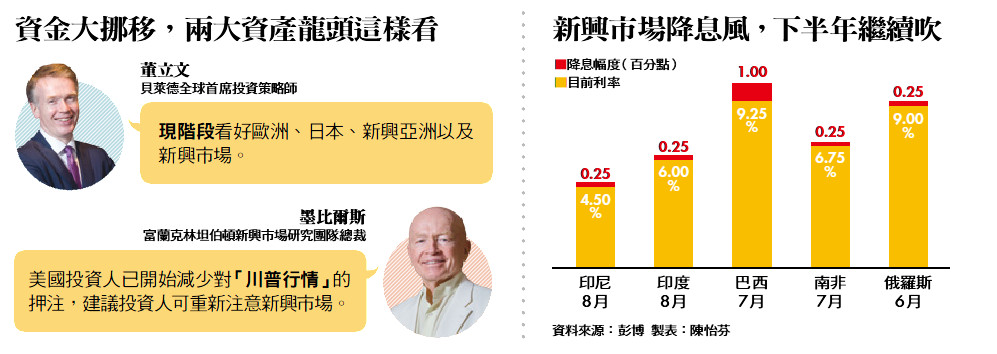

相較之下,新興市場的貨幣寬鬆大戲不僅「還沒唱完」,甚至可說「方興未艾」,根據彭博統計,新興市場主要國家當中,包括俄羅斯、巴西、南非、印度、印尼等,都在今年下半年啟動「降息」循環,其中,巴西在七月間大舉調降利率一百個基點(一%),印度與印尼則在八月分別調降二十五個基點。

從國際貨幣基金(IMF)在七月下旬公布的最新經濟展望預測來看,新興市場基本面的成長力度無虞,今年經濟成長率可達四・六%;過去,各界主要擔心美國升息後對新興市場造成資金抽回的衝擊,進而牽制了各個新興國家的降息空間,如今,美國快速升息可能性降低,新興市場的降息派對可以放膽玩下去,此消彼漲之下,也拉高了市場資金轉進新興市場的意願。

關於美股基金的資金流出,有「新興市場教父」之稱的富蘭克林坦伯頓新興市場研究團隊總裁墨比爾斯(Mark Mobius),曾在八月初對外表示:「美股表現仍佳,但美股的投資人正在減少對『川普行情』的押注。」當時他就建議,投資人應開始重新思考布局新興市場。他隨後並指出,「中國、印度、泰國是第一選擇,其次是,韓國與台灣。」

黃金》虛擬貨幣受打壓

抗通膨資金回流,將推升金價

不過,墨比爾斯近來更引人關注的談話,則是針對黃金後市的樂觀表態。在北韓核武拉高地緣政治風險、加上美元近期一路走弱之後,具有避險效果且價格與美元指數呈反向走勢的黃金,近來的確受到矚目,墨比爾斯看到的卻是另一股推升力道。

「虛擬貨幣受到打壓之後,黃金必將重獲青睞。」他在九月初的一場論壇中表示,包括比特幣在內的虛擬貨幣,已逐漸出現失控現象,「這些失控必將引發各國政府加強管制,原本用比特幣來對抗通膨或避險的資金,會重回黃金。」話才說完,中國就祭出一連串打壓虛擬貨幣的手段,金價再次翻升。

當然,金價的波動風險不可小覷,不過,在美國「快縮表、慢升息」所引發的資金挪移下,黃金,或許也是投資人可以嘗試適度布局的資產配置方向了。

▲資料來源:EPFR 製表:陳怡芬

▲資料來源:彭博 製表:陳怡芬

開啟APP閱讀完整內容

本文摘錄自

美國縮表倒數 跟著聰明錢 找資金避風港

今周刊

2017/9月 第1082期

相關