準備好一筆「應該夠用」的退休金,正打算好好享受退休生活時,卻又擔憂活太久而錢不夠用。靠這4 種提領方式,可降低退休金不夠用的機率。

長時間忙著工作、儲蓄、投資之後,小麗終於可以退休並靠著準備好的退休金過生活,可是卻發現因長壽、醫療照護等原因,可能導致退休金不夠用,小麗的擔憂正是退休族最常見的恐懼之一。

提領退休金4 方法無須擔憂錢不夠用

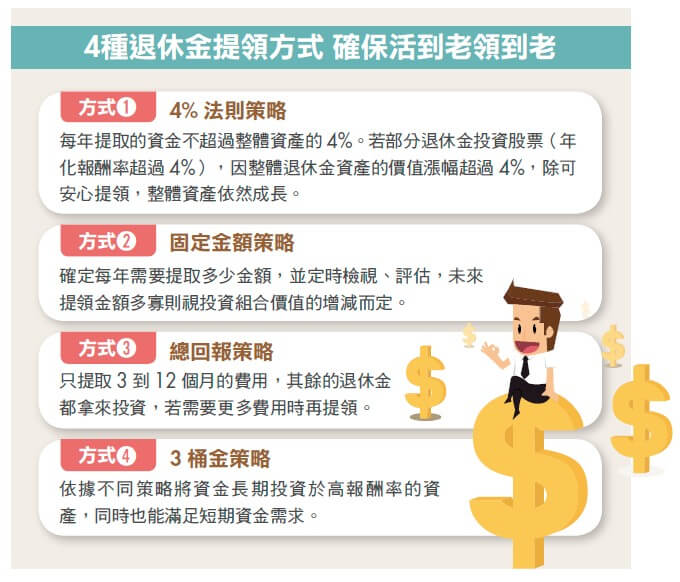

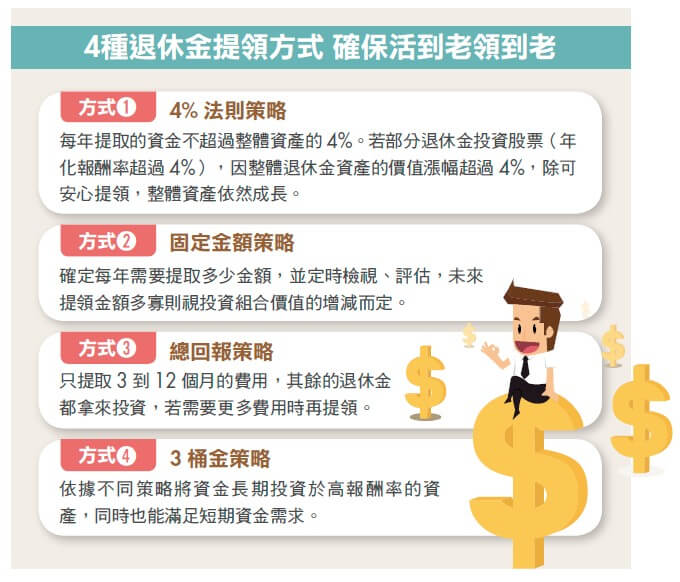

因此,專家們提出不同的退休金提取方式,來協助退休族確保退休金可以支持到生命終了的時候。綜合各家建議,以下是最常用到的4 種提取方式,但前提是民眾在退休前已經還清所有負債。

方式➊ 4%法則策略

這是最被退休族熟知或採用的方式,因為能確實保留一些錢來因應未來的提領。採用這種策略,每年提取的資金不超過整體資產的4%,此時,若退休金有一些是投資股票(年化報酬率超過4%),因整體退休金資產的價值漲幅超過4%,退休族安心提領4%後,整體資產依然成長。

不過,退休族須每年根據帳戶中的金額(整體資產價值成長幅度)來提款,每年可以提領的生活費用會上下波動。若退休族希望生活費用固定,這種策略就不太理想。

尤其,當市場動盪加劇,甚至進入空頭市場,退休族若提領4%,等於從投資組合中提取更多資金,而影響到資金的運用效能,就長遠來看,可能損害以後幾年的整體收益。

方式➋ 固定金額策略

本策略的做法是退休族確定每年需要提取多少金額,然後每隔幾年重新評估,至於未來會增加或降低提款金額,則視投資組合價值的增減而定。

本策略的優點是退休族知道每年可以使用的生活費用,缺點則是無法避免受到通貨膨脹風險的影響,而且面臨的市場波動性與4% 法則相同。

方式➌ 總回報策略

採用本策略時,目標是盡可能長時間地保持「完全投資」,尤其是投資在長期增長的資產上,例如股票。因此,退休族只提取3 到12 個月的費用,其餘的退休金都拿來投資。然後,當需要更多費用時再提領。

當市場下跌,退休族若不因需要錢而賣出股票,就可以長期投資、克服市場波動,來獲取更高的投資報酬率,此時效益最高,整體退休金資產價值增長顯著。相對地,這代表退休族的投資組合承受更高的潛在收益和損失。

這對於想要安穩生活與收益的退休族而言,接受度不高,因為無法保證在市場下跌時,不會因為要用錢而不得不賣出資產或減少生活費用。

最後,總回報策略適合對市場表現有較佳把握,且可以應對波動度的退休族,長期而言,也因為有更多資產可以長期投資,已被驗證是一種成功機率很高的方法。

方式➍ 3 桶金策略

3 桶金是依據不同策略將資金長期投資於高報酬率的資產,同時也能提取資金來滿足短期需求。做法是把退休金根據需要的時間分為3 類,並投資在與該時間、風險相匹配的資產中,說明如下。

第1 桶金:在未來的6 至12 個月內需要的資金,存放在流動性高的儲蓄帳戶或其他流動性帳戶中。第2 桶金:將未來7 至24 個月所需的資金,投資於短期債券基金或較高收益的定期存款等商品。第3 桶金:至少24 個月內不需要的資金,將其投入收益較高的資產,例如股票。

當退休族從第1 桶金提取生活費用時,須從第2 或第3 桶金中提取等額資金注入第1 桶金內,讓第1 桶金維持6 至12 個月內所需的資金水位。至於從第2 桶或第3 桶金的提取,以及各提取多少,均視這2 桶金的投資收益情況而定。

這種策略的優勢在於能確保短期現金需求,並可以為第2 與第3 桶金的資產掌握較佳的增長機會,因退休生活已避免受市場波動的影響,退休族將享有極大的舒適和安全感。

缺點則是因為採折衷方式,會犧牲一些利益,例如總回報策略可能帶來最大的上漲空間,但3 桶金策略為了提供更高的安全性,犧牲了一些長期獲利機會。此外,此種策略需要退休族定期監控,來重新裝滿第1 桶金。

閱讀完整內容

本文摘錄自

退休金不夠用是最常見的恐懼 4種提領退休金方式

Money錢

2020/第158期

相關