避免抓龜走鱉 撿便宜的時機來了

透過AI ETF買世界級贏家

AI股漲多回檔整理,伺機撿便宜的時機浮現,但劇烈波動仍不可免,AI含金量高的ETF,除了降低波動、並能創造優異報酬,不失為一網打盡的投資好方法。

文 ● 林麗雪

▲AI ETF主流投資趨勢看俏(達志)

輝達為首的AI股出現獲利了結賣壓,暫時終結今年以來的強勁多頭走勢,不過,明年才是輝達GB200量產出貨的最大爆發年,技術指標乖離過大拉回整理後,錯過上一波AI股的投資人,伺機撿便宜的時機也跟著浮現,AI含金量高的ETF,可以避免在投資標的上抓龜走鱉,並穩穩參與年底到明年的AI基礎建置的主升段行情,不失為在行情回檔過程中,進可攻退可守、並分散資產的好方法。

明年AI建置爆發年

美台股市近期走勢成也AI、敗也AI,交投火熱,但也凸顯AI產業是長線主流的投資趨勢不變,儘管產業沒有烏雲,但漲多還是要修正,短線波動不小,確實考驗投資人的持股耐心。

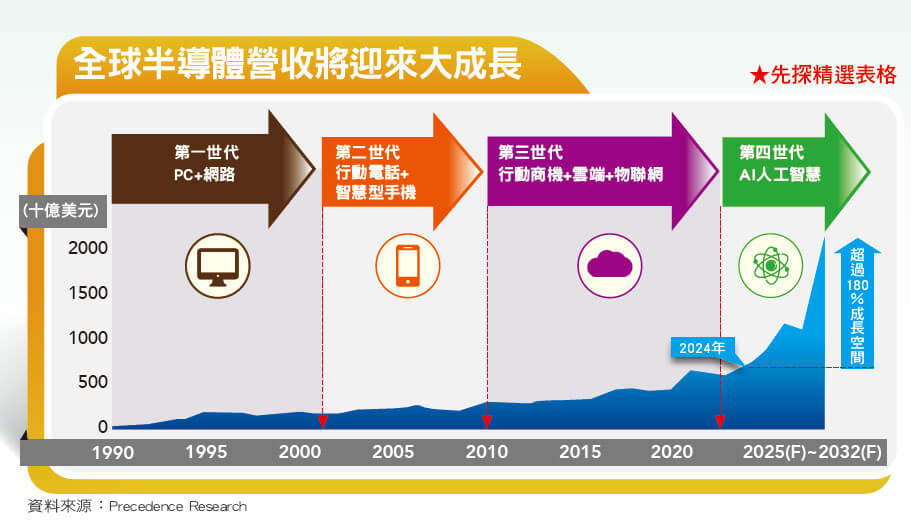

產業發展來看,AI帶動高階半導體晶片的剛性需求,據統計,二○○二年首支黑莓機問世,再加上個人電腦的帶動,全球半導體營收達到一七○○億美元;到了二○一八年智慧型手機全面爆發的世代,全球半導體營收成長至四六○○億美元,十多年的時間成長近二倍。

進入AI世代後,隨著新運算時代來臨,全球半導體營收將進入爆炸的第四世代,據麥肯錫統計,全球半導體產業去年自谷底翻身,營收達到五二六八億美元,但未來幾年AI對半導體晶片的需求將出現高仰角成長,預估至二○三○年,AI將推升全球半導體營收突破至一兆美元的天量級數字;Precedence Research甚至預估,全球半導體營收將在二○三二年達到一.八兆美元的規模,未來十年半導體複合成長率將達到十二%,是歷次循環最高,AI引爆的半導體需求空前罕見,高仰角成長才剛開始而已。

可以預期的是,未來二到三年AI基礎建設潮將鋪天蓋地,然AI基建需求雖然龐大,贏家卻很侷限。GP U大廠輝達(NVDA.US)、晶圓代工台積電(2330)都是全球一方之霸,在AI晶片及先進製程晶片市場橫掃競爭對手;另外就是AI運轉所需的高頻記憶體,全球也僅有美光(MU.US)、三星、SK海力士三家能供應,尤其三星、SK海力士全球市占高達八成,美光市占雖落後韓廠,但其今年產能也已完售、明年多數產能亦已完成訂單分配,公司力拚明年HBM市占率將上看二五%。

含金量高AI ETF報酬不菲

AI的關鍵贏家都是世界級,要一舉囊括並全面參與AI產業的投資盛世,透過將這些關鍵受惠廠家納入成分股的AI ETF,是一網打盡的好方法。

國內目前AI投資純度較高的ETF,要屬國泰費城半導體ETF(00830),該檔ETF主要追蹤費城半導體指數,前五大成分股即囊括輝達、博通、AMD、台積電及美光等國際重量級AI半導體廠,其中第一大成分股輝達的持股比率近十三%,台積電及美光合計亦有九%的持股,拜AI股大漲之賜,今年來該檔ETF報酬率亦有三六%,報酬率雖不及個別持有輝達或台積電今年來分別可創造達一.三倍或六成的報酬,但當行情處於下跌循環中,ETF具有耐震抗跌的特質,在這次的行情回檔過程中同樣被彰顯,使得投資人資產不至於在短期間內因為行情反轉而受創嚴重,長遠下來,投資人就能更有信心長期持有並穩健取得獲利,這類型的ETF甚至報酬率亦遠勝於投資人日前瘋狂湧入的高息ETF。

其他AI含金量高的ETF還有統一FANG+(00757)及元大全球人工智慧ETF(00762),其中,統一FANG+發行時以持有尖牙股為主,也同時根據全球主要個股市值增減持股比重,其中,其目前持有輝達比重近十二%,谷歌持有比重亦有十.四一%,近期發表Apple Intelligence而自谷底翻揚的蘋果(APPL.US),亦持股十.一一%,近一個月來蘋果大漲,拉升統一FANG+報酬率,帶動今年以來報酬率也突破三成,表現亦可圈可點。

相較之下,元大全球人工智慧ETF成分股雖也涵蓋谷歌、微軟、Meta、輝達…等AI股,然由於其成分股持有比重較為平均分散,今年以來締造的報酬率不如上述二檔,該檔ETF的規模亦僅二八億元,相較之下較不受投資人青睞。

00830、00757純度高

而除了跨國的AI ETF外,不容忽視的是,台廠在這波AI趨勢浪潮中,硬體製造及技術實力都已進入生態圈中,未來幾年受益匪淺,除了晶圓代工全球市占超過六成外,台廠的封測全球市占逾五二%,I C設計全球市占亦有十八%,國內的半導體產業鏈已是全球最先進、最具成本效益的生態鏈,也是全球AI軍火的供應要角,受惠這個趨勢,國內發行的半導體ETF,今年以來績效報酬平均亦有二五%,表現不俗。

其中,中信關鍵半導體(00891)及群益半導體收益(00927),前五大成分股均為台積電、聯發科(2454)、聯電(2303)、日月光投控(3711)及聯詠(3034),隨著未來幾年AI需求扶搖直上,加上半導體廠的獲利含金量相較於硬體來得更高,半導體ETF的主題投資實已立於不敗之地,亦是投資人想平衡科技股投資往往高度波動的另類選擇。

閱讀完整內容

本文摘錄自

透過AI ETF買世界級贏家

先探投資週刊

2024/7月 第2306期

相關