撰文:林帝佑

隨著美國聯準會(Fed)對於貨幣政策的態度轉向緊縮,2022年全球邁入升息年,台灣跟著升息的機率也相當高。而利率的變動對於貸款人來說,是牽一髮而動全身,尤其房貸金額動輒數百萬元,若擔心升息影響,在面對各式各樣的「房貸選擇題」時,有沒有比較好的解方呢?

▲達志影像

申請房貸時,大多數人都會遇到貸款年限、還款方式、寬限期等相關問題。以下將一一解答。

房貸年限》貸款年限愈短利息愈少 但每月還款金額也較高

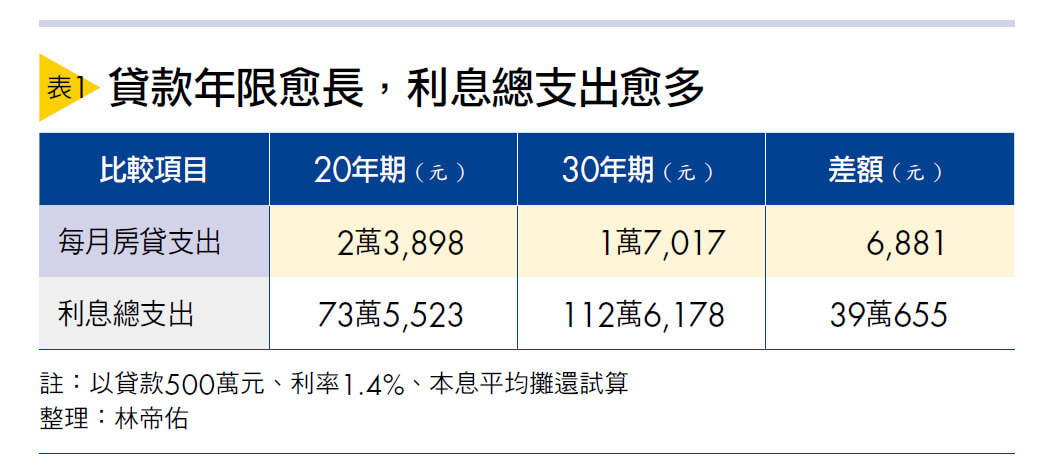

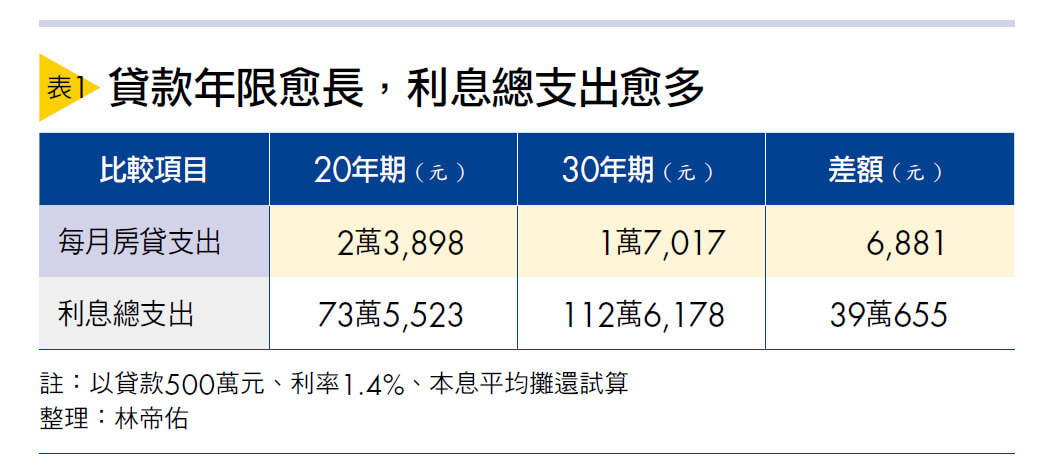

首先,貸款年限該怎麼選?一般購屋貸款年限常見為20年,但現在也有30年、40年的房貸。總體而言,在其他條件相同的狀況下,貸款期間愈長,借款人負擔的利息總額會愈多(詳見表1)。

舉例試算,假設貸款500萬元,在利率1.4%的狀況下,本息平均攤還,貸款20年,每月房貸支出為2萬3,898元,期滿清償完畢後,利息總支出為73萬5,523元;若為貸款30年,則每個月房貸金額為1萬7,017元,利息總支出為112萬6,178元。

也就是說,如果按期清償完畢,貸款年限愈短,利息總支出會愈少。不過仔細觀察,貸款年限愈短,每個月的還款金額也會愈高。

第一建經研究中心副理張菱育表示,現在有很多貸款人受限於每個月可支配金額不足,因此只能透過選擇長年期的房貸來降低每月的房貸支出,在升息的趨勢下,利息總支出會變得更高。

不過,貸款人在有閒置資金的狀況下,可以試著提早清償或是部分清償貸款,藉此降低本金餘額,將來計息的母數變少,自然可以省下一些利息。但是,第一銀行提醒,一般購屋貸款,銀行會與借款人簽訂「限制清償及轉貸期間」之條款,因此,貸款人若要提前清償或部分清償,建議要先與銀行確認綁約期間或是能不能提前部分清償的約定。

寬限期》非必要最好別動用 避免後期還款壓力大增

第2個常見的「房貸選擇題」是:要不要動用寬限期?所謂的寬限期,是指「只繳息、不還本」的期間,目前寬限期常見為1年至3年。譬如房貸年限20年,寬限期3年,就表示貸款人前面3年只要償還利息、剩下的17年則需將剩餘的貸款和利息清償完畢,是一種先甘後苦的還款方式。

動用寬限期,利息總支出會比未動用寬限期來得多,同樣以貸款500萬元、利率1.4%、本息平均攤還試算,貸款年限20年,在寬限期3年的狀況下,寬限期間,每個月房貸支出為5,833元;寬限期過後,每個月房貸支出為2萬7,556元, 而利息總支出為83萬1,479元,比起無寬限期的狀況多出近10萬元的利息支出。

大家房屋企研室副理郎美囡分析,由於寬限期間只繳利息,等於大筆金額的貸款本金會持續計息,在升息的狀況下,若不想要利息總支出節節高升,最好非必要就別動用寬限期,若真的因為財務問題而需要動用寬限期,貸款人應特別留意寬限期過後,每個月還款金額突然大增的還款壓力。

還款方式》本金平均攤還利息較低 且能讓房貸族先苦後甘

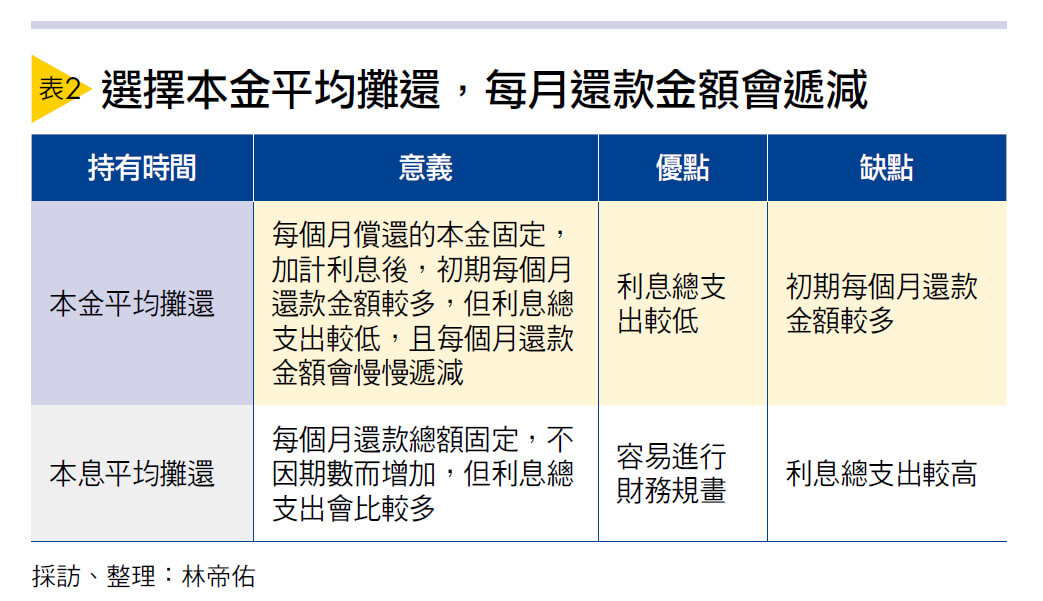

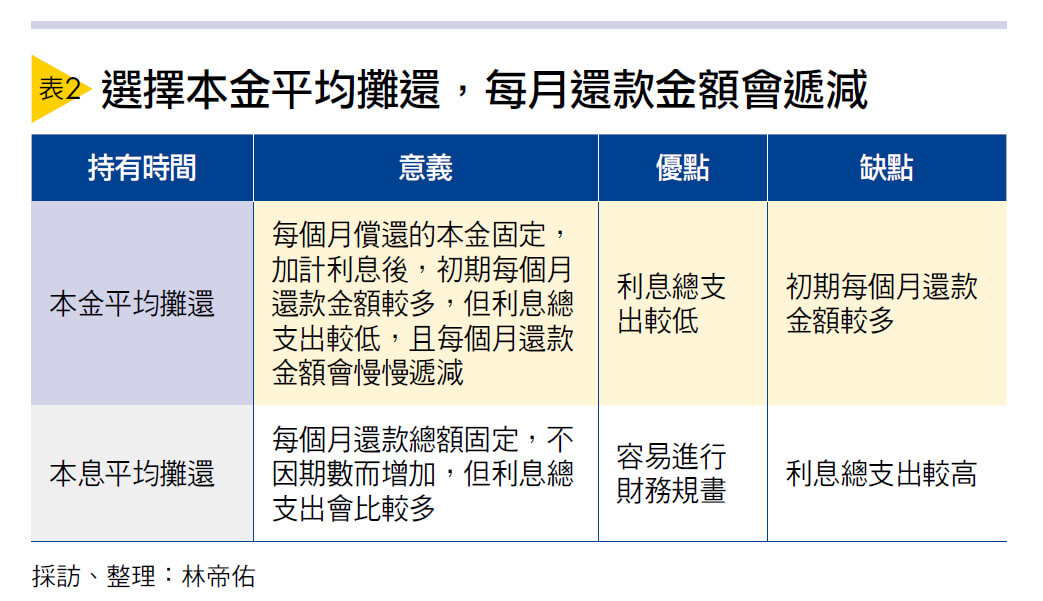

另外,從還款方式來看,貸款人主要有「本金平均攤還」和「本息平均攤還」2種選擇。第一銀行表示,前者每個月還款的本金固定,因此,初期每個月還款金額較多,但利息總支出較低;後者則是每月還款總額固定,但利息總支出會比較多(詳見表2)。

假設貸款500萬元、利率1.4%、貸款年限20年、無寬限期,若選擇本金平均攤還,第1個月的還款金額為2萬6,666元,之後會陸續下降,最後1期房貸,即第240期的還款金額為2萬937元,總利息支出為70萬2,928元;而本息平均攤還,第1期至第240期的還款金額基本上都不會變,每個月為2萬3,898元,利息總支出73萬5,523元,較前者稍多一些。

《住展》雜誌研發長何世昌解析,因為本息平均攤還的方式,每個月還款金額固定,對一般年輕購屋族來說,較易進行財務規畫,但如果想要降低利息支出,就可以選擇「先苦後甘」的本金平均攤還方式,前期雖然繳納金額較多,但隨著貸款餘額降低,購屋族受到升息的影響就會愈來愈低。

閱讀完整內容

本文摘錄自

面對房貸選擇題怎麼做省最多?

Smart智富

2022/3月 第283期

相關