官方政策力挺+3趨勢 加速中國境內債市成長

貝斯高分析,2015年中國通過新的預算法,要求地方政府必須改變以往向銀行融資的方法,改由在公開市場舉債融資,增加透明度與監管。此舉在未來將大大刺激中國地方債市場的發展。

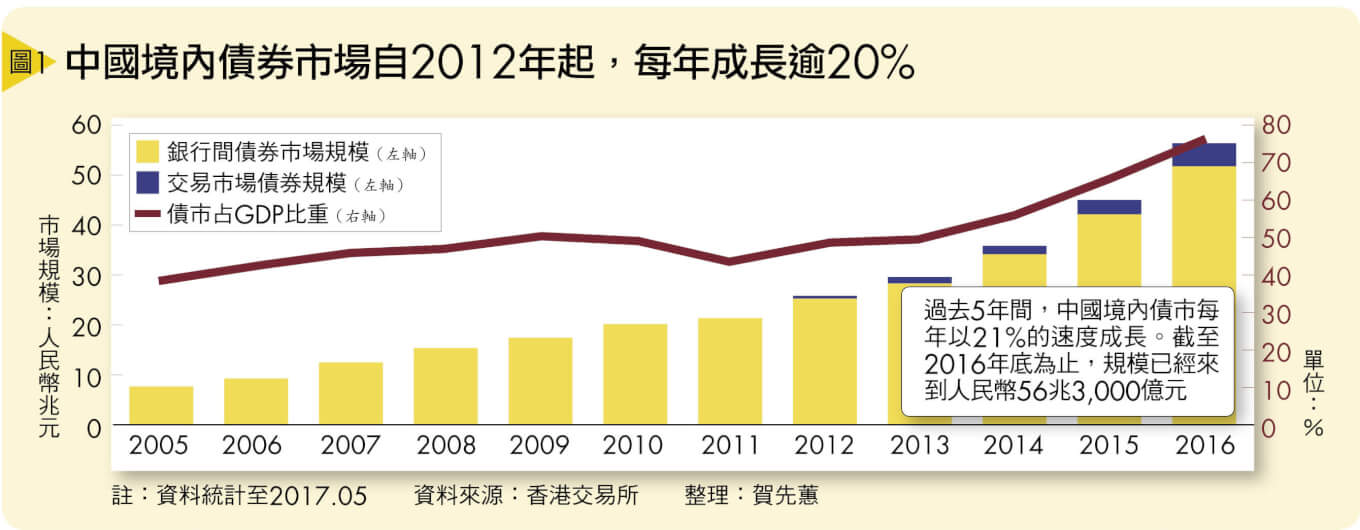

另一方面,中國也在2016年開放其最大的銀行間債券市場(China Interbank Bond Market,簡稱CIBM。目前多數外資機構法人都透過此一機制進入中國債市),允許海外機構投資人投資。這2個發展都是中國債券市場的重大改變,「意味著中國的(整體)債券市場(規模)在未來5年內,有機會從大約9兆美元,成長為18兆美元。」貝斯高分析。如此一來,貝斯高強調,中國將在5年內,取代日本,成為全球第2大債券市場。

而對台灣投資人來說,除了上述發展外,更值得注意的是以下3個今年以來的新趨勢:

「若中國債券市場規模未來5年成長1倍,占指數的比重也會來到10%。根據我們的估計,如果統計(全球)央行、主權基金和機構投資人,那麼將會有3兆美元的資金流入中國。要記得,中國目前的外匯存底,也大約是3兆美元的規模。幾乎我們談過的所有中央銀行都向我們表示,他們會配置5%至25%的資金到中國債券市場。」貝斯高強調。

第2,開放3大外資信評機構進入本地債券市場。中國向來被外界所詬病的,就是其債券市場沒有具有國際公信力的信評機構做評比。但7月中旬,中國政府終於開放外資信評機構,可以針對中國企業在中國境內發行的債券,提供信用評等。

第3,中國境內債市場日益擴大,點心債市場萎縮。在中國境內債券市場日益開放、成長的同時,值得台灣投資人注意的另一個發展,是點心債市場持續萎縮。

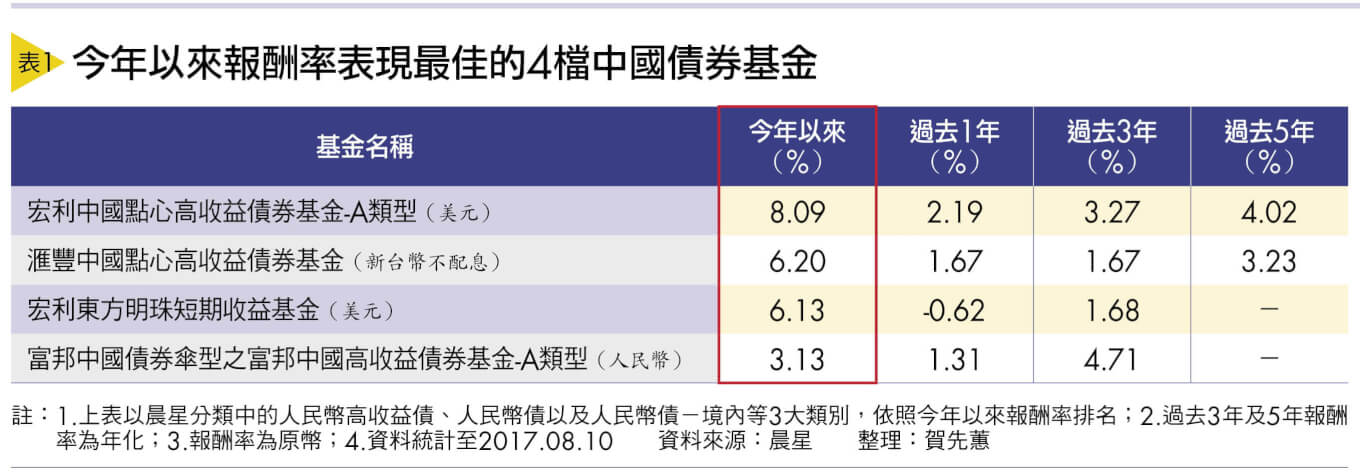

今年以來在晨星分類的中國債券基金中,報酬率最佳(詳見表1)的宏利中國點心高收益債券基金經理人陳培倫就指出,若以政府公債來看,過去中國政府在香港發行以CNH(離岸人民幣)計價的政府債,每年上、下半年額度各為人民幣(CNH)150億元,但今年上半年的發行卻只剩下人民幣70億元。

而因應此一改變,宏利也正在向主管機關申請放寬投資範圍60%需在點心債的限制。

投資中國債券基金 宜採多元分散策略

在中國債券市場日益成長、點心債市場日益萎縮下,投資人該怎麼挑選中國債券基金?針對此,晨星亞洲基金研究總監陳永熙強調,在目前中國債券市場逐步開放、投資境內市場的渠道愈趨多元,而點心債市逐漸式微下,最理想的方法是中國債券基金的投資組合能多元分散。

不要過度集中在點心債、適度增加境內債券的部位。而投資人如何判斷自己的中國債券基金的投資部位?根據主管機關規定,在台灣販售的基金,若冠上「點心債」,則至少要有60%投資在點心債市場。

此外,投資人也可下載基金月報,根據前10大持債和資產類別了解資金的投資配置。