供應鏈移轉 四大熱區出爐

美中貿易戰、疫情及俄烏戰爭,加速全球供應鏈重組,過去以中國大陸為「世界工廠」中心的模式不再,東協、印度、墨西哥及中東歐四大熱區崛起,新區域製造中心已然成形。

圖文▓外貿協會 整理▓方文章

根據UNCTAD(聯合國貿易暨發展會議)所發布的資料,2022 年全球FDI(對外直接投資)總額雖然下滑,但東協10 國、中東歐V4(維謝格拉德集團Visegrad Group,包括波蘭、捷克、匈牙利、斯洛伐克)、印度和墨西哥卻逆勢上漲,其FDI 全球占比紛告走揚,成為近年來外資移轉的四大熱區。

外貿協會早在2021 年出版《供應鏈重組的領航地圖》時就指出全球供應鏈正在重組的趨勢,且歸納出八大移轉地區。此後持續追蹤並出版發行《供應鏈布局:他山之石系列》市調報告叢書發現,供應鏈移轉輪廓較2年多前已更加清晰。

經濟部國際貿易署與貿協也共同主辦「2023 供應鏈布局論壇暨市調發表會」,由貿協董事長黃志芳發表專題演講,並邀請泰國、印度、墨西哥、波蘭等各區域市場專家,分享供應鏈重組最新動向,以及四大移轉熱區的布局策略與衍生商機,並由貿協研究員分別針對四大熱區進行第一手市調簡介。

集中到分散 供應鏈布局大勢所趨

隨著美中貿易戰及科技戰持續延燒、新冠病毒肺炎疫情後續影響餘波盪漾、俄烏戰爭後地緣政治緊張等因素的驅動,追求最低生產成本不再是供應鏈布局的最大考量,建立自主韌性的在地供應鏈以確保國家或企業安全成為普遍的戰略思維。過去以中國大陸為「世界工廠」行銷全世界的模式不再被奉為圭臬,外商開始將投資重心分散至東協、中東歐、印度、墨西哥等其他各地,以達到分散風險、在地生產、縮短供應鏈距離、就近供應市場。

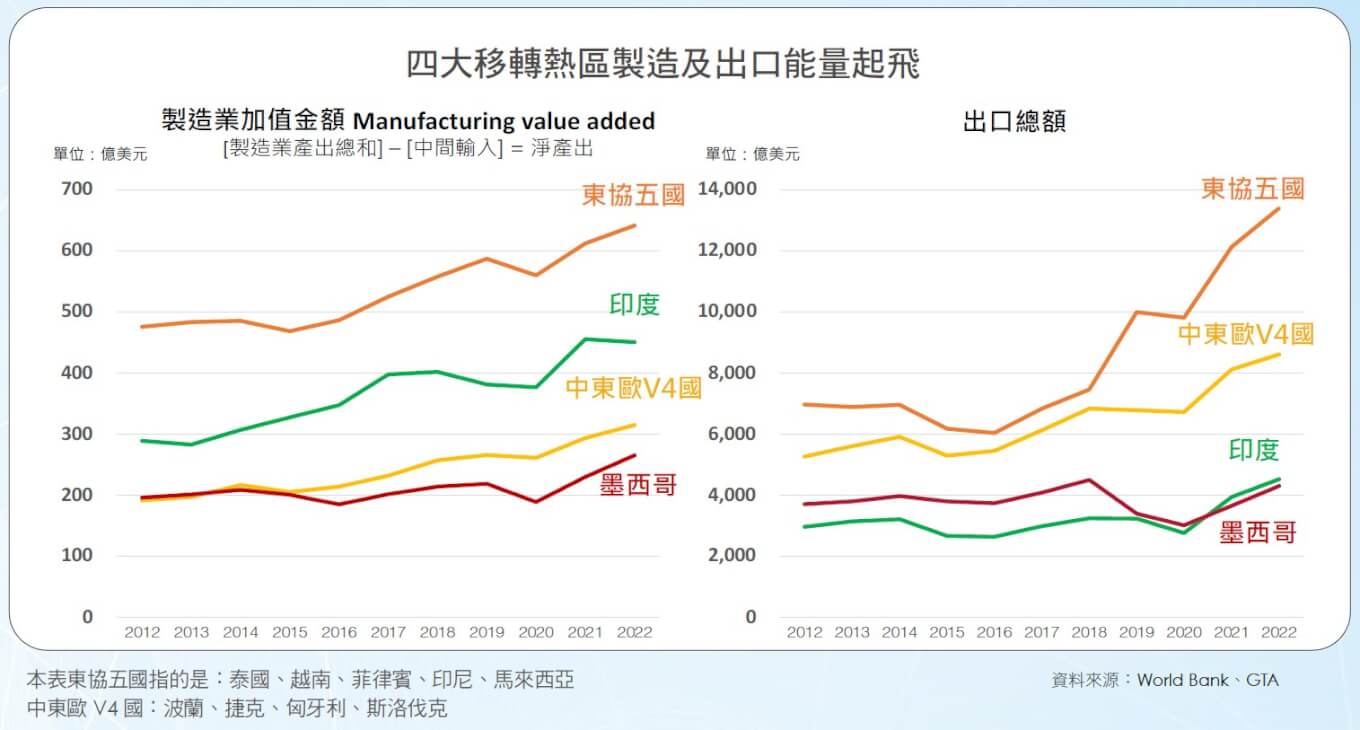

外資大量流入帶來的效應,以製造及出口能量的增加最為明顯。外貿協會整理世界銀行(World Bank)及Global Trade Atlas(GTA)資料顯示,2018 年後東協五國(泰國、越南、菲律賓、印尼、馬來西亞)、中東歐V4、印度和墨西哥等四大熱區的製造業加值金額(是指一國的「產出總和」減去「中間輸入」後所得的「淨產出」,代表該國的製造能量)及出口總額都有明顯提升。

美中角力 板塊挪移主震央

美中角力無疑是牽動此次供應鏈板塊大挪移的主震央。2018 年後美國和中國大陸在貿易、科技的較量始終相持不下;其後疫情爆發,中國大陸封城導致工廠停擺、全球斷鏈、物流塞港,造成部分全球原物料或商品短缺,曝露出既有供應鏈竟是如此不堪一擊;緊接著2022 年俄烏戰爭開打,歐洲爆發能源危機,遭受「斷氣」威脅,為了確保能源、食品、各類重要商品與科技等的供應安全無虞,地緣政治成為跨國企業布局的重要考量,促使原已方興未艾的供應鏈移轉更加火上加油。

基於國家安全及人民健康的考量,白宮2021 年發布了美國第一份供應鏈評估報告,聚焦半導體與先進封裝、高效能電池、藥品與原料藥、關鍵礦產及戰略物資等四大領域,將供應鏈由裡向外分成三大圈:以「美國製造」為核心,逐圈依次向外擴展到近岸外包(Near-Shoring)及友岸外包(Friend-Shoring),目標是將製造業拉回美國本土,降低對中國大陸的過度依賴,基於成本及勞動力考量,則可斟酌情況向外推進到第二圈的「美國-墨西哥-加拿大協定」(¬e United States-Mexico-Canada Agreement,簡稱USMCA)及第三圈的臺灣、東協、印度、中東歐、日本、韓國等美國盟邦尋求供應。

墨西哥顯然將是美國「近岸外包」政策下最大的受惠國。USMCA 日前宣布計劃從亞洲進口的產品中的25%轉為在美洲生產,便是擺在眼前的例子。根據墨西哥經濟學人報(El Economista) 報導,2023 上半年墨西哥成為美國最大貿易夥伴國(占15.7%),其次是加拿大(占15.4%)、中國大陸(占10.9%)。

美南墨北 新世界級製造中心成形

一個世界級的製造中心,正在美國南部及墨西哥北部快速成形。美國2022 年8 月簽署「晶片法案」(Chipsand Science Act),計劃挹注美國半導體生產和研究共527 億美元,包括全球三大半導體業者Intel、台積電、三星在內的國際企業紛紛搶進美國南部的亞利桑那州與德克薩斯州。台積電在亞利桑那州投資400億美元、韓國電動車電池大廠LG EnergySolution 評估投資打造電池超級工廠、世界上最大的半導體濺射靶材日本製造商JXNippon Mining 也投資設廠、美國Intel 則投資200 億美元建造2座半導體晶圓廠,亞利桑那州儼然已成為全球半導體的新焦點。

德州原本就是老牌的科技產業基地,經濟歷史學家克里斯・米勒(Chris Miller)在「晶片戰爭」一書中,許多故事便是發生在達拉斯。德州,特別是達拉斯周邊,早已是全球科技業投資重鎮:Texas Instruments於美國德州投資300 億美元動土興建新12 吋半導體晶圓廠,臺灣半導體大廠環球晶也前往興建在美第一座12 吋晶圓廠。

緊鄰美南的墨西哥肯定會「近水樓臺先得月」。該國擁有1 億2,000 多萬的人口紅利,生產與人力成本遠低於美國,加上與美國、加拿大形成北美自由貿易區,區域內生產享有零關稅優惠,可作為北美地區製造工廠。最值得注意的是,墨西哥已成為布局美國車用市場的灘頭堡,全世界幾乎所有重要的車廠都在此聚集:特斯拉2023 年3 月宣布要在墨西哥蒙特雷(Monterrey)郊外設置超級工廠,該廠距離特斯拉位於德州奧斯丁的總部,車程不到7 小時;臺廠供應鏈跟隨特斯拉腳步前往布局,包括電子五哥廣達、和碩、鴻海,以及重要零組件供應商乙盛、貿聯、和大等。

泰國 全球第三大PCB 新鏈

東協可以泰國和馬來西亞為代表。泰國政府近年來提供各種稅收優惠,對外商投資非常友好,允許外商擁有公司100%股權,基礎設施完善,而且勞動力素質較高。

作為東南亞的汽車設計和製造中心,泰國對多層PCB 板和柔性板的需求不斷增加,PCB 行業也紛紛尋求近距離供應電動和智慧汽車品牌。泰國逐漸成為東南亞最重要的PCB產業聚落,成為僅次於臺灣、中國大陸的全球第三大PCB 新供應鏈指日可待。

臺灣2022 年已經超越中國大陸,躍居泰國第二大外資。Micron、華通電子、定穎電子、金路電子等公司已經在當地建立或正在敲定生產基地,甚至PCB 行業的原材料供應商,例如作為上游銅箔基板供應商的台富科技、聯泰科技,也選擇在當地建立生產基地。

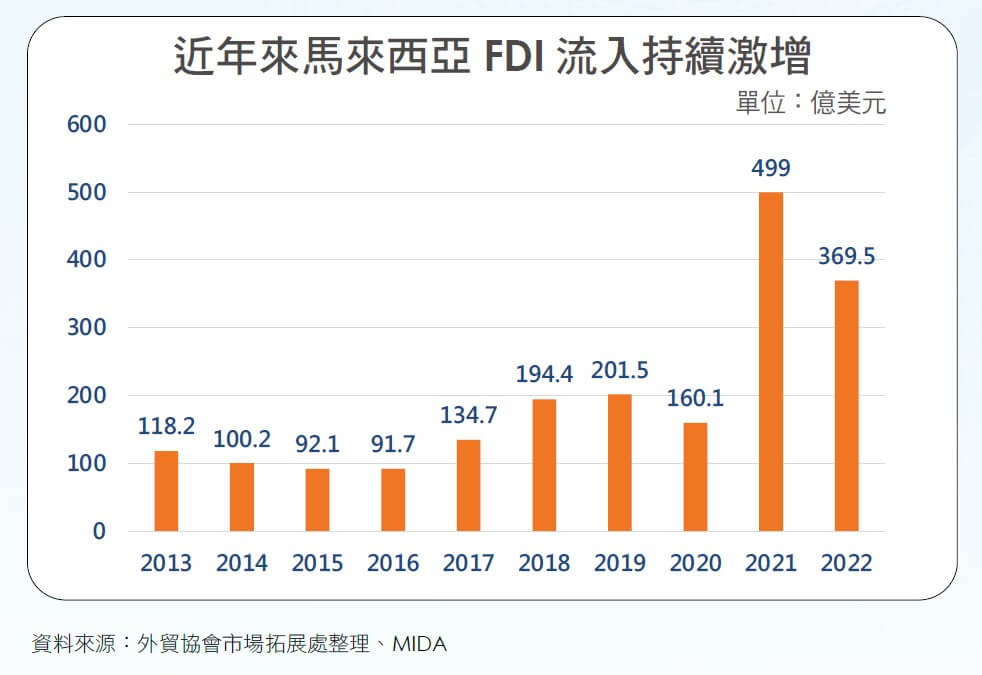

馬來西亞 東協半導體新重鎮

馬來西亞是東協半導體新重鎮,檳城(Penang)周邊已經形成一個半導體產業聚落,其中尤以封裝測試最為發達。諸如日月光、鴻海、美國的Texas Instruments、Intel、德國的In neon、Bosch、日本的ROHM、奧地利的AT&S 等都在此落腳。

印度 電子製造起飛

印度人口14 億,平均年齡不到30歲,作為全球第二大智慧型手機市場,政府致力於吸引更多手機品牌廠投資,當局積極宣導「印度製造」政策,鼓勵當地製造業創造更多就業機會,振興經濟。

以印度塔米爾州(Tamilnadu)為例,該州電子產品出口額在1 年內成長近2 倍,從2022 財年的18.6 億美元,激增至2023 財年的53.7 億美元,躍居印度各州第一。塔米爾州政府表示,鴻海、和碩以及收購緯創印度廠的本土商塔塔電子(TEPL)是最大助力。其中和碩位於清奈近郊Mahindra World City 工業區內的廠房2021 年底完工,2022 年9 月投產,並計劃在附近開設第二家工廠,距離第一家工廠開業只有6 個月。

中東歐 歐洲強力生產後盾

中東歐鄰近西歐,勞動力教育程度較高,勞動成本較低、商業環境穩定、基礎設施完備,向來是歐洲的製造中心。台積電、Intel 等國際大廠決定在中東歐設廠,便是看中當地完備的基礎設施和豐沛的專業人才。

一般印象中,臺灣在中東歐投資大部分是汽車零組件、自行車或機械相關產業,但台積電近日宣布將到德國德勒斯登(Dresden)興建半導體工廠後,將會帶來本質上的改變,也將帶動中東歐等周邊國家的經濟及產業發展。

總而言之,目前全球供應鏈發展基本上有兩大潮流:第一是「市場全球化」將朝「供應鏈全球化」轉變,第二是供應鏈移轉的同時,「數位轉型」(DX)和「綠色轉型」(GX)將如影隨形。

過去「市場全球化」的時代,蘋果產品約60%至70%集中在中國大陸完成,未來隨著「供應鏈全球化」,將會分散成由美國設計、臺廠代工,使用臺灣、南韓晶片、馬來西亞封測、泰國PCB,然後在印度、越南組裝,甚至要超過10 個國家才能完成。

數位及綠色轉型 兩大主軸如影隨形

在「數位轉型」和「綠色轉型」方面,節能減碳已是全球共識,各國將會相繼課徵碳稅,對於碳足跡也會層層把關;而工業4.0 自動化已全面啟動,特別是人工智慧的引進,科技成為提升效率、節省成本、節能減碳的必備利器。生產基地不論轉移到哪裡,數位和綠色這兩大轉型主軸都將無可迴避。

供應鏈移轉難免辛苦,從一個生產地點移轉到另一個生產地點,有許多異地文化、風俗、法規等挑戰必須適應,但這也是不可多得的機遇。當傳統的全球化退場,臺灣的全球化才剛要上場。當世界各地都要建立在地韌性供應鏈時,他們都需要臺灣這個最擅長供應鏈管理的可信任夥伴。 閱讀完整內容