聯準會調升最終利率預期,市場焦點轉向經濟前景,當面臨景氣逆風,企業體質強健才有利安穩度過,強化帳上現金、負債、現金流量、庫存、周轉率等財報各項目,魔鬼藏在細節裡。

文 ● 黃俊超

美國二二年十一月CPI優於預期,道瓊指數創反彈新高,不過當天最終僅是小幅上漲,緊接著聯準會二二年最後一次會議登場,如市場預期調升兩碼,全年共計升息十七碼,為一九八○年代來最激進的貨幣政策,利率來到四.二五~四.五%,另一看點是根據利率點陣圖預估,二三年利率中位數為五.一%。

▲日本央行總裁 黑田東產 日銀調整殖利率曲線控制, 帶動日圓升值 達志

聯準會九月會議預期中位數為四.六%,也讓市場期待終點利率提前出現,帶動股市反彈、公債殖利率走低,然而本次會議提升至五.一%,也就代表著二三年將可能還有升息三碼的空間,道瓊指數從反彈高點修正,且跌破短期區間整理,S&P 500與費城半導體指數則回防六○日均線與一二○日均線,代表科技類股的Nasdaq跌破所有均線相對弱勢,且與二二年低點距離僅剩不到五個百分點。

除了終點利率外,聯準會也上修二二年與預期二三、二四年的核心CPI,並下修二三年與二四年的經濟成長率中位數,然長期依舊維持一.八%,失業率未來兩年也微幅上修,主席鮑威爾記者會重申對抗通膨的決心。從點陣圖來看,利率下調時間點在二四年,不過前提是經濟具有支撐力道,否則提前降息不無可能。

美元指數向下回到二四○日均線附近震盪、六○日均線乃至一二○日均線皆已向下彎,新台幣兌美元約在三○.七五元上下,日圓回到一三○附近,人民幣則回到七以下,目前五年期以上公債殖利率皆在四%以下。台灣雖然跟進升息半碼,不過與美國之間的利差持續擴大,對於匯率仍會有影響,須持續觀察。

歐洲央行也如期放緩升息步伐至兩碼, 宣布二三年三月將啟動縮表計畫,且預估歐元區經濟,將在二二年第四季與二三年第一季陷入萎縮,並調降二二、二三年兩年的經濟成長率預估。日銀如預期將殖利率目標維持在○%附近不變,不過調整殖利率曲線控制計畫,將允許日本十年期公債殖利率由目前的○.二五%最高升至○.五%,帶動日圓走升,此外,也宣布將擴大購債計畫擴增至每月九兆日元。

中國防疫政策髮夾彎,基本上已經放棄清零,慢慢與國際接軌,不過回顧不論歐美或是台灣的開放史,三個月到半年甚至更長的煎熬期,確診人數、死亡人數大幅攀高,搶購藥品、口罩、疫苗等醫療耗材與民生必需品,也很可能搶不到,醫療資源不足、醫病比失衡,都是中國必須面對的難題,帶動台灣相關生技類股,尤其是製藥類股股價表現強勢。

綜合來說,通膨對全球經濟的影響性雖然還是存在,但是已經明顯減緩,升息與縮表等緊縮貨幣政策,二二年激烈過後二三年也將和緩,但是二三年上半年仍有升息空間,俄烏戰爭影響程度大幅下降,不過美國、歐盟與中國三大經濟體,經濟成長率放緩機會較高,若能夠達成軟著陸目標,股市也會較有表現空間。

高庫存的機會與風險

台灣加權指數失守一二○日均線,六○日均線上彎保有一定支撐力,然而十六日的富時台灣指數季度調整出現三○○○億元大量,若能站穩之上,才有利延續反彈,否則可能為盤整至修正走勢,好在十一月留下多個跳空缺口、季線上彎,加上股神加持台積電(2330)防線,都為指數帶來一定程度的心理與實質支撐力道。

相較之下櫃檯指數較為強勢,反彈一度突破二○○日均線,近日拉回也仍在一二○日均線附近,不過整體成交量能逐漸下滑,除了中小型與高價科技股各自發揮之外,更重要的是生技股撐起半邊天,近期占總成交金額約在三~四成,題材與投機性並存,短線操作觀察技術面與籌碼面變化,建議不宜過度追高。

經濟成長趨緩甚至衰退的疑慮逐漸增溫,自行車龍頭廠巨大(9921)發函供應商指出,需求大幅下滑,高庫存水位為一九七○年代以來前所未見,要求供應商延長票期四五天,引發市場震撼,雖然巨大表示並未發生財務危機,而是超前部署,不過身為全球產業王者,且向來都是資優生,市場除了擔憂自行車產業前景之外,其他產業若將面臨類似逆風狀況,能否安然度過危機。

巨大給供應商信函也指出,高庫存與低流動嚴峻情勢罕見,更嚴重的是現金流量短缺,幾乎所有客戶同時要求延後票期至一二○天,因此要求合作夥伴共同面對並提供協助,透過分散風險與積極管理庫存,從十二月至二三年三月,出貨至巨大貨款將依現行票期制度下展延,預期二三年上半年庫存將可回歸正常。

由於巨大已在十一月二十四日完成每股一六二元辦理現金增資及可轉債六七.五億元,再加上帳上現金一三二億元,周轉應該是不成問題,但考量到兩大風險,一是庫存壓力,帳上存貨金額從二○二○年的一八一.九四億元,至二二年第三季攀升至三七四.九五億,成長超過一倍,還要再加上應收帳款一七八.五八億元。

疫情發生後,巨大營運能夠大幅跳升,其實也是因高庫存而得利,然現今高庫存反而成為包袱。二是債務,巨大股本在增資後上升至三九.二一億元,不過總負債卻高達五七九.一六億元。自有資本率僅三六.○六%,二二年利率快速上調,自行車產業景氣卻迅速降溫,回過頭考驗的是企業經營體質,以及面對風險控管能力。

現金流的重要性

其實巨大二二年營運非常亮眼,七月營收九一.六三億元、第三季獲利突破二○億元、EPS五.一二元,都是歷史新高的成績,雖然至十一月已連續四個月營收下滑,不過十一月營收仍是歷年同期新高,累計也已超越二二年全年,全年獲利創高可期,然而股價於去年第二季就已見高,今年業績成長卻隨指數一路走低,大量區不宜被跌破。

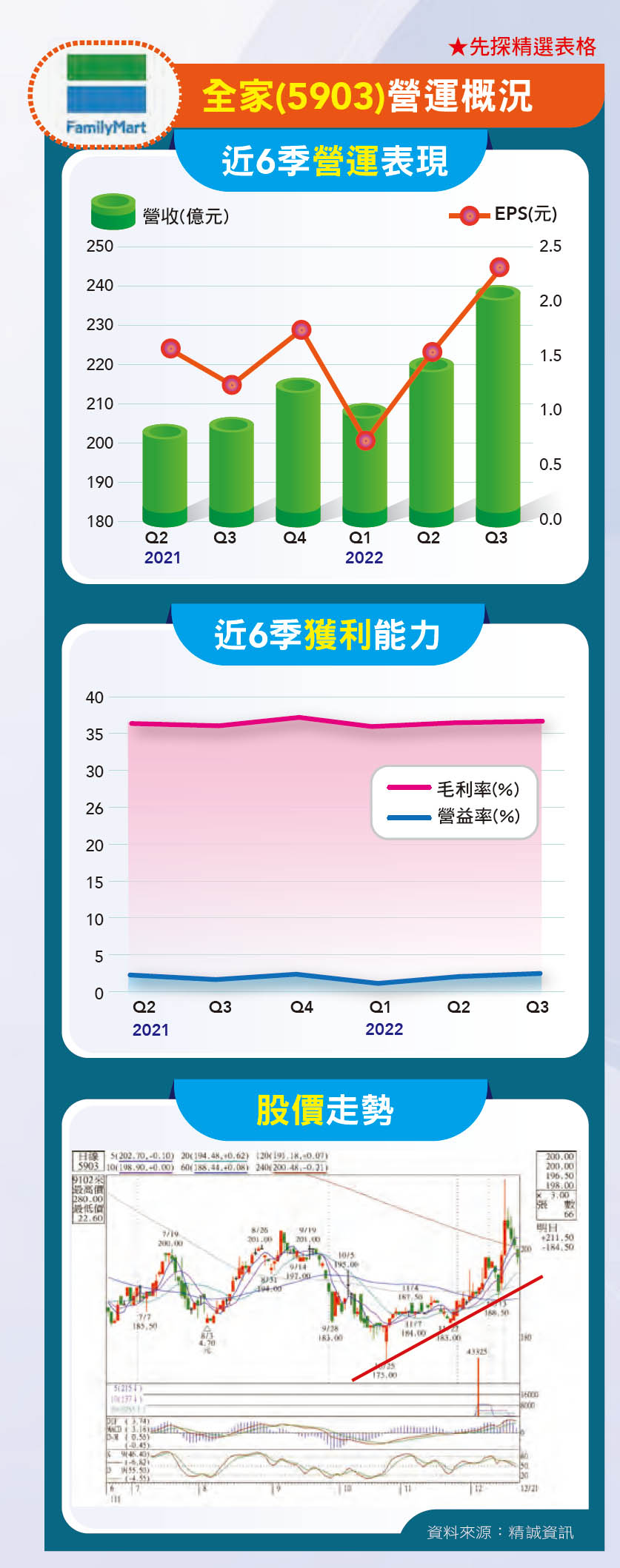

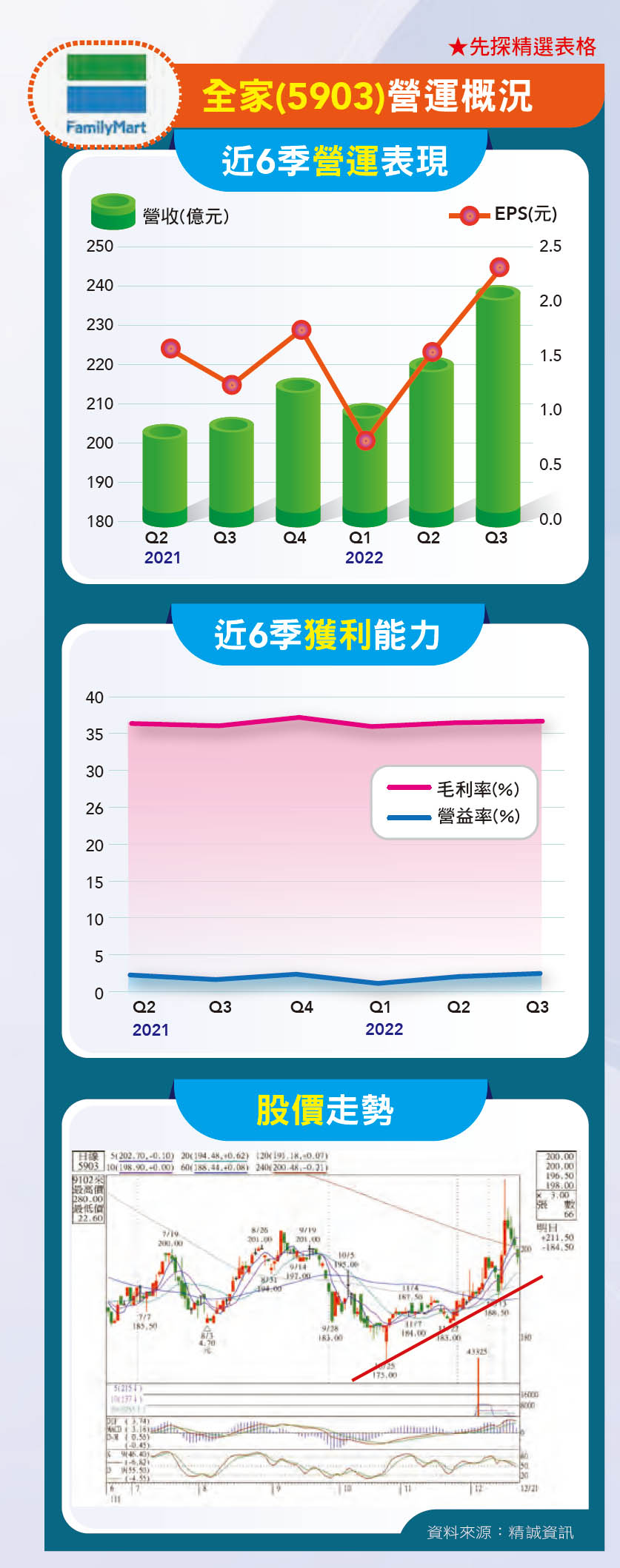

市場的另一個焦點,則是泰山(1218)賣出全家(5903)股權,引發掌握泰山股權逾五成的龍邦(2514)砲轟是完美騙局。泰山董監僅是低持股且相對分散,過去幾年經營權早已風雨飄搖,吸引市場目光的不是八寶粥,也不是仙草蜜,而是可以穩定帶來現金流的全家,每年都至少貢獻泰山獲利超過五成。

泰山於十二月五日處分四.三三萬張全家、總金額八○.九七億元,獲利將近五五億元,可貢獻泰山超過一個股本,然而殺雞取卵之後,泰山的價值恐將大幅下滑,龍邦與泰山鷸蚌相爭,逢低買到甜甜價的國泰金控(2882)最大法人股東萬寶開發,成為最大的受惠者,除了穩定現金流之外,還附加開拓了國泰世華銀行ATM通路。

全家是台灣第二大便利超商,店面超過四千家,基本上營運變化不會太大,近年EPS都超過六元,平均現金配發率八成上下,平均殖利率二.二五%,雖然不算高卻穩健。不論是巨大要求供應商延長票期,或是萬寶開發買下全家近兩成股權,都顯示維持穩定正現金流,對營運與投資都是極為重要一門學問,尤其在景氣走向逆風,更可能是興盛與衰敗關鍵。

閱讀完整內容

本文摘錄自

巨大、全家 給投資人的啟示

先探投資週刊

2022/12月 第2227期

相關