產業》具防禦特質,全球經理人增持

撰文:鄭杰

當大環境瀰漫不確定性,經濟衰退可能性提高,提高資產抗震度成為2023年投資布局的核心思維。不過,哪一種配置最能抗震?「醫療保健」產業因其防禦型成長特色,正是當前全球基金經理人最具共識的資金避風港。

根據美林美銀最新經理人研究報告,當前有高達77%的經理人預期未來12個月的經濟將陷入衰退,但在看壞經濟的同時,經理人首要增持的配置就是「醫療保健」產業,淨加碼部位達到42%,是所有產業加碼程度最高的。

3項利多因素加持 醫療保健產業後市可期

在市場動盪時期,經理人為何對加碼醫療保健產業有志一同?主要有3原因:

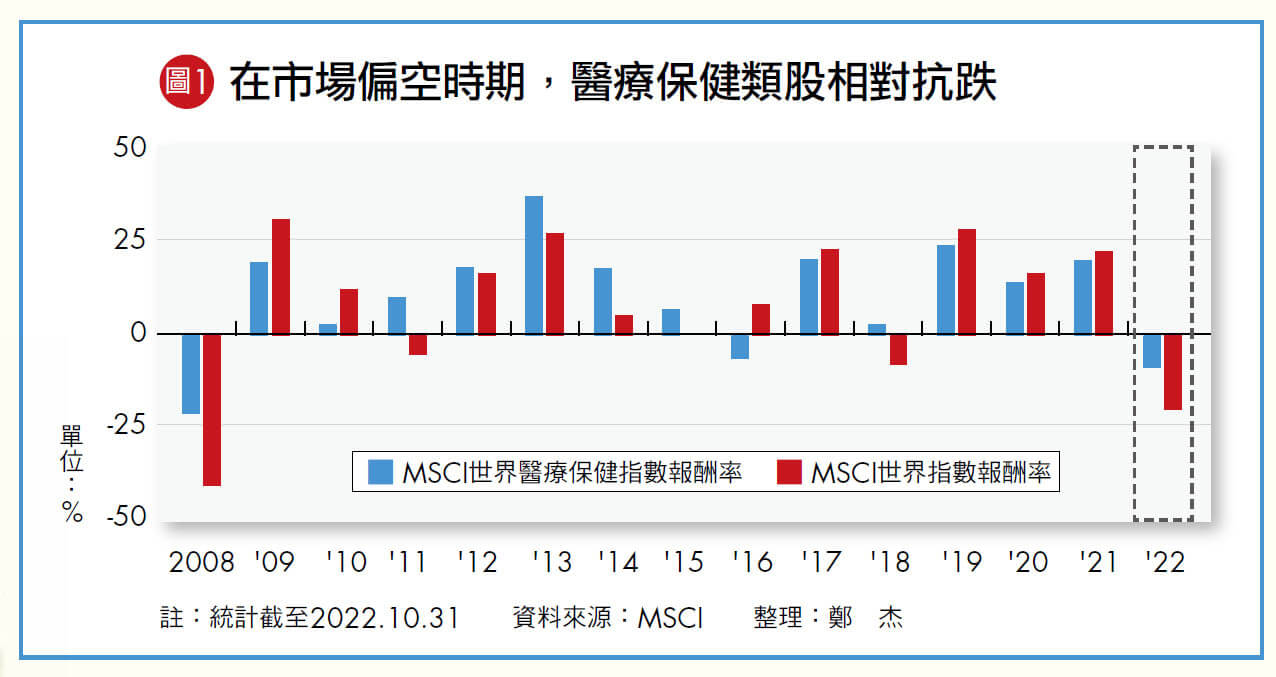

1.市場動盪時期,防禦特色鮮明:醫療保健產業過去在景氣轉衰、市場走空時期,都比大盤及其他產業更具抗跌能力。回顧2008年金融海嘯、2018年中美貿易戰等風暴中,相較於大盤的持平或下跌,醫療保健產業跌幅不是少一半,就是還能維持正報酬。甚至自2022年以來(截至10月底),當MSCI世界指數下跌高達19%時,MSCI世界醫療保健指數只下跌9%,跌幅僅只有一半(詳見圖1)。

2.結構性利多因素,支撐長期成長趨勢:支撐健康醫療產業最主要的長期發展力量,就是人口老化。當全球人口持續老化,所面臨的健康問題增多,對於醫療保健的需求將會大幅成長,且現代社會更為富裕,讓人們更有能力支出在醫療保健產業上,2條件使得相關支出將相應提升,也就能為醫療保健相關企業創造有潛力的市場。

3.利率見頂、政局分歧等短線利空威脅降低:野村投信海外投資部主管呂丹嵐分析,因醫療保健產業中仍有不少正處於起步階段的創新公司,成長特質明顯,在資金緊縮的升息環境下會對醫療保健產業形成普遍的壓力。不過,升息壓力在2023年可望淡化,對醫療保健產業壓力可望放緩。

除此之外,美國政策方向常是影響醫療保健產業發展的關鍵,若執政黨對醫療保健產業有強烈、極端的調整方針,往往會對醫療保健產業造成衝擊。但2022年美國國會選舉結果分裂,對醫療保健產業整體就屬有利,因為「要做成極端政策的困難度變高。」呂丹嵐說。

在整體醫療保健產業中,則有以下2類次產業前景最受專家看好:

1.製藥生技:「未來這1年∼2年將會有很多令人期待的pipeline(新藥研發進程)。」呂丹嵐分析,先前的愛滋病、C肝藥物研發、PD-L1免疫療法的開發,都在醫療保健產業中形成浪潮,引領市場方向。過去2年經歷疫情後,不僅在mRNA技術方面有大幅推進,在阿茲海默症藥物的研發也有正向發展,除此之外,更有糖尿病用藥打進百億元商機的減重市場。呂丹嵐指出,以上這些都是很值得關注的重要醫藥進展,再加上經歷過去一年的修正,許多生技公司評價都已經下跌到具有投資吸引力的價位,後續發展值得期待。

2.醫療設備:星展銀行預估,到2030年全球的醫療設備的潛在市場將達到8,000億美元規模。且醫療設備產業的資金效率相當傑出,從2000年以來,資本回報率(ROC)約在7%∼12%,明顯優於全球股票(詳見圖2),代表醫療設備產業非常會利用資本投資創造可觀收益,為股東帶來豐厚回報。

閱讀完整內容

本文摘錄自

布局醫療保健產業 提高資產組合抗震度

Smart智富

2022/12月 第292期

相關