美國四月份消費者物價指數會這樣上漲與去年的低基期有關。從附表來看,去年四月間因為新冠肺炎疫情造成美國各地封城並鎖國,去年四月美國的消費者物價指數年增率僅有○.三%,低基期緣故造成四月的消費者物價指數漲上來。對照去年的消費者物價指數年增率數據,去年五月最低僅○.一%,推測五月的消費者物價指數年增率還可能會上漲。但六月之後的消費者物價指數年增率上漲的幅度可望逐漸緩和。

關於這個消費者物價指數數據,除了之前財政部長葉倫在數據未出來前的五月四日「越界」評論通膨外,聯準會主席鮑威爾在四月底重申,預計通膨率會暫時上升,然後才會回落到聯準會設定的二%目標附近,先前聯準會決議,只要通膨不要超標太多,在看到充分就業之前不施行。由此推測,聯準會早就預料到未來幾個月通膨率會竄升,但仍在掌握範圍內。畢竟,新冠肺炎疫情爆發至今,美國政府已實施三次的紓困政策,未來還有包括擴大基礎建設在內的美國就業計畫,聯準會的資產負債表在疫情後已膨脹到七.八三兆美元,比疫情前高出三.六七二兆美元。這麼多的資金挹注到經濟系和金融市場,通膨當然會起來。

如何選股,就看那些產業屬於這波景氣上揚的受惠產業。從美國四月消費者物價指數漲幅較大的產業來看,食物上漲二.四%,其中以外送食物漲價三.八%最多,顯示民眾叫外賣件數激增。能源累積上漲二五.一%,能源價格會漲這麼多是因為去年四月間西德州原油受到疫情衝擊一度出現負三七.六三美元的歷史低價。如今西德州原油在六五.二三美元附近震盪,過去一年以來已經上漲超過一二一%,布蘭特原油漲幅也超過一一六%。去年四月國際油價處於低檔,隨著全球經濟情勢好轉,油價回復正常水準。這現象造成美國四月能源價格年增率大漲。其中,能源原物料漲幅將近四八%,汽油價格漲幅近五成。另外,電力和瓦斯也都分別比去年上漲三.六%、十二.一%。能源股和電力相關的指標股可望受惠這波通膨而逐漸好轉。

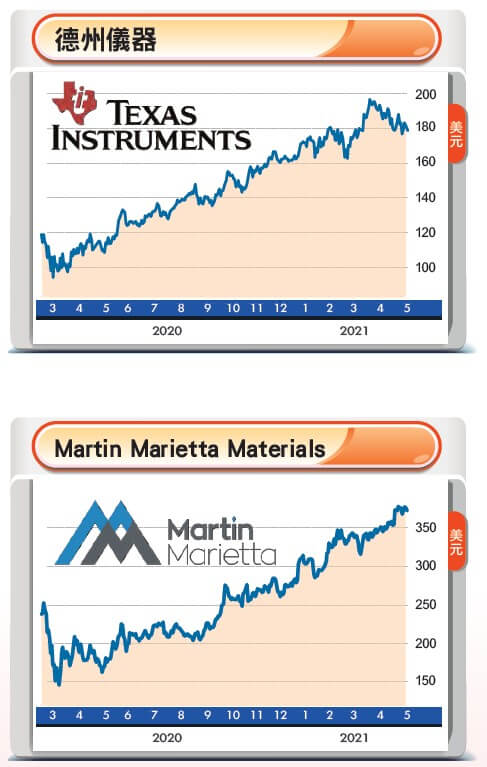

其他漲幅較大的項目以消費類型產業為主,菸草、香菸比去年同期上漲六.八%,交通運輸服務上漲五.六%,航空費率上漲九.六%,服飾上漲一.九%。新車漲價二%,二手車大漲二一%。二手車價格上漲有兩種涵義,首先,是消費意願上揚的跡象,部分民眾覺得經濟將好轉,或者是找到新工作,需要交通工具,二手車價格比新車便宜,吸引民眾買二手車。第二,現在車用晶片很缺,很多車廠沒有車用晶片而停工,造成新車缺貨,迫使想買車的民眾只能去二手車市場買車。四月上旬至今,美國半導體股創新高後回檔,但車用晶片大廠的德州儀器、恩智浦半導體和安森美半導體的股價表現優於其他半導體股。美國車用晶片業者上季都交出不錯的財報,也對本季營運看好,且這些均有自己晶圓廠的IDM業者,股價創新高回檔後,已出現抗跌力道。

非鐵金屬漲價帶動其他非鐵金屬價格上漲,推升通膨壓力。銅是用途最廣的非鐵金屬商品,從建築、機械、汽車、鋼鐵和電子產業都需要用到銅礦,可視為全球經濟成長的溫度計。最近各國政府大力推廣的電動車,是原來汽柴油車對銅需求的四∼八倍,還有綠能相關設備以及美國、中國政府推動的電線電纜更新建設等,對銅的用量更大。這次國際銅價創下每公噸一○七四七.五美元的歷史新高,即使近期銅價漲多回檔,過去一年以來國際銅價漲幅仍將近一倍。由國際銅價的表現來看,很明顯看出這次的通膨屬於需求行所帶動的,對經濟前景是有利的。 股神巴菲特五月初在波克夏股東大會上表示,從許多業務看到通膨現象,是經濟復甦加速。他說,我們看到非常大幅的通膨。這很有趣,我們提高價格,別人對我們提高價格,都被接受。波克夏旗下有全美最大住宅建商的Clayton Homes,還有Benjamin Moore油漆和Shaw材料等公司。所以巴菲特很清楚經濟好轉已帶動美國房地產景氣成長,建材、水泥、鋼筋等價格都在上漲。美國兩大水泥股的瓦爾坎材料今年以來股價上漲二八.九%,Martin Marietta Materials今年以來也上漲三三%,這兩檔水泥股五月上旬股價均創下歷史新高。美國熱軋鋼近期來到每公噸一四七五美元高價,鐵礦砂一度創下二三八.六四美元的歷史新高。不過在中國政府刻意打壓原物料價格漲勢,鐵礦砂已從高點下跌八.五%,影響短線美國鋼鐵股漲勢。

大宗物資的玉米、黃豆、小麥、棉花和糖等商品,近期價格也都比去年同期大漲,這也是全球市場需求帶動大宗物資價格走高。以棉花價格來說,去年第四季歐美各國抵制新疆棉,轉而對印度棉花需求轉強。不料,最近印度疫情嚴重進度棉花出口,印度棉花出口占全球棉花出口量的十∼十五%,今年以來棉花價格上漲九%,過去一年來累積上漲超過四三%。美國即將解封,運動服飾的耐吉、愛迪達、Ralph Lauren、VF、哈尼斯(Hanesbrands)和PVH等服飾相關股近期股價表現強勁,代表這類產業將明顯受惠這波通膨效應。

近期原物料價格大漲引發的通膨疑慮,但經濟學家克魯曼表示,這可能會像二○一○∼一一年通膨恐慌一樣,又是虛驚一場。他強調,當媒體用鬥大標題報導通膨時,應保持鎮定。克魯曼指出,像原油、黃豆這類物價,每天都在波動,若只依據易波動的物價短期內勁揚,不能就此斷定停滯性通膨是否已演變成大風險。可以想見,未來幾個月可能會看到許多物價短暫上漲,不僅因為經濟正在觸底反彈,部分也因為疫情造成異常影響,例如全球船運貨櫃短缺造成的漲價。克魯曼研判,這波物價上漲時間或許和二○一○∼一一年那樣短暫,暫時無須驚慌。不要因為幾個月的通膨數據大搖警鈴,就誤以為通膨失控災難將至的恐懼。

閱讀完整內容